데이터 3법 통과로 달라지는 금융

#1. “지출이 이미 평균치를 초과했어요. 오늘 점심 장소로 20% 할인 혜택을 받을 수 있는 ○○을 추천합니다.” 재테크와는 담을 쌓고 살았던 직장인 A 씨. 하지만 요즘은 맞춤형 자산관리로 돈을 모으는 재미에 빠졌다. 계좌 입출금 명세, 카드 사용 실적, 보험 가입 현황 등 금융데이터를 한곳에 모아 관리해주는 ‘마이데이터(MyData·본인신용정보관리업)’ 사업자 덕분이다. 지출 관리는 물론 불필요한 보험을 정리해주고, 여윳돈이 생기면 그에 맞는 최적의 금융상품을 추천해 주는 등 나만을 위한 맞춤관리를 실시간으로 받을 수 있다.

#2. 결혼 후 집에서 살림만 해온 주부 B 씨. 대출 경험도 없고, 배우자 명의의 신용카드를 써온 터라 ‘금융 이력 부족자’로 분류돼 은행 대출 자체가 힘들었다. 하지만 B 씨의 통신요금 납부 이력, 온라인쇼핑 정보 등 다양한 비금융 정보를 활용한 신용평가가 가능해지면서 은행에서 대출을 받을 수 있게 됐다.

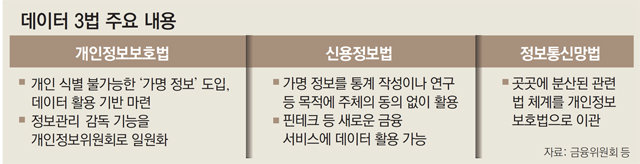

9일 국회를 통과한 ‘데이터 3법’(개인정보보호법 신용정보법 정보통신망법)이 본격적으로 시행되면 A 씨와 B 씨의 가상 사례에서 보듯 소비자들의 금융생활이 보다 편리해질 것으로 보인다. 데이터 3법은 데이터를 ‘가명 처리’하면 본인 동의 없이도 통계 작성, 연구, 공익 목적 등에 활용할 수 있도록 했다. 핀테크 기업 등이 빅데이터라는 원유(原油)를 활용해 개별 소비자의 생활패턴에 맞춘 다양한 서비스를 선보일 수 있게 된 것이다.

주부 학생 등 금융 이력 부족자나 자영업자에 대한 대출 문턱도 낮아질 것으로 전망된다. 통신요금이나 수도·전기요금 납부 이력 등 비금융 정보를 활용해 개인의 신용을 평가하는 비금융 신용조회업자(CB)가 생길 수 있는 기반이 마련됐기 때문이다. 금융위원회는 이를 통해 금융 이력 부족자 1100만 명, 자영업자 660만 명의 신용도가 올라갈 것으로 내다보고 있다.

카드사들은 고객들의 결제정보 데이터를 이용한 새 먹거리 발굴에 나설 것으로 보인다. 벌써부터 빅데이터를 활용한 상권분석 등 컨설팅 사업 진출을 눈여겨보는 카드사가 적지 않다. 예를 들어 외식 프랜차이즈 매장을 내려고 할 때 카드사는 개인고객 결제 빅데이터를 이용해 창업자에게 최적의 입지를 제안할 수 있다.

물론 남은 과제도 적지 않다. 데이터 3법이 제대로 안착하기 위해서는 한국 기업들의 역차별 논란을 초래하고 있는 개인정보동의제도 등을 추가로 개선해야 한다는 지적이 나온다. 현재 국내 기업은 방송통신위원회의 가이드라인에 따라 개인정보 수집 시 ‘필수’와 ‘선택’ 항목 등을 구분해 동의를 받아야 한다. 반면 글로벌 정보기술(IT) 기업들은 법적 의무가 아니기 때문에 해당 가이드라인을 따르지 않고 있다. IT 업계 관계자는 “선진국과 비교해 빅데이터 분야가 많이 뒤처져 있는 상황에서 데이터 3법은 국내 기업과 해외 기업 간 역차별 해소를 위한 ‘첫 단추’에 불과하다”며 “동의제도 개선 등 추가 논의가 지속되어야 한다”고 말했다.

4차 산업혁명 시대 >

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0