실제로 종합주가지수는 이튿날부터 오르기 시작해 8일 동안 100.12포인트(14.3%)나 폭등해 801.99까지 치솟았다. 손절매한 기관들은 불과 열흘 사이에 엄청난 이익을 허공에 날려 버린 셈이다.

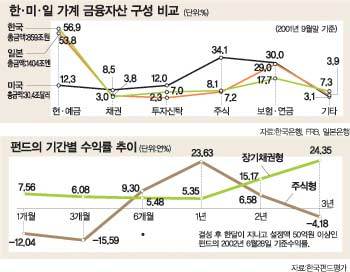

▽닭과 달걀〓종합주가지수는 89년 4월 1000을 넘은 뒤 98년 6월 280선까지 폭락하는 등 등락이 심했다. 현재는 770선. 89년에 주식형 수익증권에 돈을 넣었다면 20% 이상의 원금이 날아간 셈이다. 실제로 최근 3년간 주식형 수익증권의 평균수익률은 -4.18%였다. 채권형의 수익률(23.49%)과는 비교할 수 없을 정도이다.

반면 최근 1년 동안 주식형의 수익률은 23.63%, 6개월 수익률은 9.30%였다. 따라서 주가가 오른 사이 수익률이 높게 나면 찾았다가 주가가 떨어졌을 때 다시 맡기는 것이 유리하다.

주가 급등락이 펀드의 단기화를 낳고 펀드 단기화가 다시 주가 변동을 크게 하는 악순환이 벌어지고 있는 것이다. 펀드운용의 결과에 대해 국회 감사원 및 금융회사가 과도한 책임을 묻는 것도 펀드 단기화를 부채질하고 있다.

사정이 이렇다 보니 장기펀드에는 거의 돈이 들어오지 않는다. 한국투자신탁증권이 5월29일부터 판매하고 있는 ‘부자아빠펀드(주식형)’ 수탁고는 16일 현재 4억3300만원에 불과하다. 자녀의 나이가 들어감에 따라 교육 유학 결혼 및 주택자금을 마련해 줘 ‘상품성’은 뛰어나지만 만기가 10년이라는 점이 결정적인 단점으로 작용하고 있는 것.

▽1년은 너무 길어〓사정이 이렇다보니 펀드 만기는 날이 갈수록 짧아지고 있다. 환매수수료가 면제되는 3개월이나 6개월을 실제 만기로 생각하고 돈을 찾기 일쑤다. 5∼10년짜리 노후생활연금펀드도 세제혜택이 끝나는 3년이 지나면 대부분 빠져나간다.

현재 펀드 가운데 만기가 1년이 넘는 것은 10%도 안되며 1년 이내 단기 펀드가 90%를 넘는다. 30년 이상의 초장기 펀드와 10∼20년의 장기펀드가 각각 30%나 되고 3년 미만의 단기펀드는 5%도 되지 않는 미국과는 크게 대조적이다.

1년이 넘는 펀드가 거의 없다 보니 펀드 평가도 단기화 될 수밖에 없다. 한국펀드평가 우재룡 사장은 “모닝스타나 리퍼 등 외국의 펀드평가 회사는 만들어진 뒤 3년이 되지 않은 펀드는 아예 평가대상에 넣지 않고 있다”고 지적했다.

조흥투자신탁운용 권준 리스크관리팀장은 “외환위기 이후 투자자들이 장기투자를 더욱 피하고 있다”고 말했다. 펀드를 만든 지 보름만 지나면 수익률 비교가 시작되고 수익률이 10%만 넘으면 90% 이상이 돈을 찾아간다는 것. 국민연금이 작년 말 주식투자를 외부기관에 맡기면서(아웃소싱) 평가기간을 2년으로 늘렸지만 아직 확산되지 않고 있다.

|

▽공룡을 멸망시킨 손절매〓주식형 수익증권은 2000년 4월 66조원에 달했다. 투신사가 몰려드는 돈으로 주식을 사들여 외국인과 함께 주가상승을 이끈다는 ‘쌍끌이 장세’라는 말이 유행어가 됐다. 하지만 현재 주식형은 9조원(주식혼합형을 포함하면 24조원)에 불과하다. 불과 2년 만에 ‘올챙이’가 돼 버렸다.

펀드가 쪼그라든 이유 가운데 하나는 손절매. “리스크 관리를 강화하라”는 정부 지시에 따라 각 펀드는 기준가격이 20% 하락하면(손실발생) 돈을 맡긴 고객이 돈을 찾아가도록 하고 있다. 펀드가 갖고 있는 주식을 모두 팔아야 하며 펀드는 없어질 수밖에 없다. 또 주가가 15∼30% 떨어진 종목은 무조건 팔아야 한다. 이러다 보니 주가가 올라 돈이 들어오면 지수관련 대형주를 사들여 주가급등을 초래하고 주가가 떨어질 때는 주식을 더 내다 팔아 주가급락을 초래함으로써 신뢰를 잃게 되고 자금이탈 현상이 일어난다.

한가람투자자문 박경민 사장은 “개별회사의 리스크를 줄이기 위해 경직적으로 손절매에 나섬으로써 증시 전체의 위험이 커진다”고 지적했다. 김영수 튜브투자자문 사장은 “외국 기관은 스스로 상정한 경제환경이 바뀌지 않는 한 숫자로 정해놓은 손절매를 하지 않는다”고 강조했다.

▽펀드가 길어져야 증시가 산다〓미국 증시가 10년 이상 상승한 것은 적립식 투신상품이 있었기 때문이다. 메리츠투자자문 박종규 사장은 “종신보험이나 연금처럼 장기 운용해야 하는 기관이 펀드 장기화의 물꼬를 터야 한다”고 지적했다.

한국펀드평가 우재룡 사장도 “국민연금만으로는 노후생활자금이 부족하기 때문에 적립형 투신상품이 활성화돼야 한다”고 강조했다.

장기 안정적인 자금이 주가가 급락할 때 주식을 사주는 안전판 역할을 해줘야 주가도 장기 안정적으로 상승할 수 있다는 것이다.

홍찬선기자 hcs@donga.com

| 세계 투자신탁 규모 (단위:억달러, 개, %) | ||||

| 나라 | 2001년말 | 1995년말(B) | 증감률(A/B) | |

| 순자산금액(A) | 펀드 수 | |||

| 미국 | 69,750 | 8,307 | 28,114 | 148 |

| 룩셈부르크 | 7,587 | 6,619 | 2,854 | 166 |

| 프랑스 | 7,134 | 7,603 | 5,193 | 37 |

| 영국 | 3,650 | 1,983 | 1,544 | 136 |

| 이탈리아 | 3,599 | 1,059 | 798 | 351 |

| 일본 | 3,439 | 2,867 | 4,699 | -27 |

| 호주 | 3,340 | n/a | 365 | 815 |

| 캐나다 | 2,679 | 1,831 | 1,078 | 148 |

| 독일 | 2,137 | 1,077 | 1,345 | 59 |

| 아일랜드 | 1,896 | 1,640 | 84 | 2157 |

| 홍콩 | 1,701 | 952 | 336 | 406 |

| 스페인 | 1,599 | 2,524 | 999 | 60 |

| 브라질 | 1,482 | 2,452 | 636 | 133 |

| 한국 | 1,194 | 7,117 | 924 | 29 |

| 스위스 | 760 | 313 | 446 | 70 |

지료:한국펀드평가

흔들리는 법조 3륜 >

-

오늘의 운세

구독

-

광화문에서

구독

-

동아광장

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[흔들리는 법조 3륜] 법률시장 개방 무한경쟁 시대로](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2006/10/09/6985125.1.jpg)

![‘이재명 1R’ 재판부는 왜 징역형을 선고했나[법조 Zoom In/대장동 재판 따라잡기]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130483028.1.thumb.jpg)