“무슨 일입니까?”

“…. 나 간암 걸렸어.”

“아….”

지난해 12월 70세의 박인수씨(가명·경기 성남시 분당구 정자동)는 평소 거래하던 K은행 분당지점의 이모 지점장을 찾았다. 어렵게 간암 발병 소식을 털어놓았다.

그런 다음 박씨는 아내(66)를 걱정했다. “아내는 돈 운용에 대해서는 아무것도 모르거든. 자네가 좀 도와줘야겠어.”

| ▼관련기사▼ |

| - 노후생활비 80%는 각종 연금서 받도록 - 의료비용, 여성이 훨씬 더 많이 필요 |

박씨는 올 6월 세상을 떠났다. 시가 3억원짜리 아파트 1채와 현금 자산 2억원가량을 남겼다.

박씨의 아내는 현실이 아니기를 바랐다. 당장은 남편이 남긴 돈으로 그럭저럭 생활을 하겠지만 혼자 살아야 할 기간을 생각하면 걱정이 앞섰다. 그는 돈을 써봤을 뿐 불리는 데는 문외한이었다.

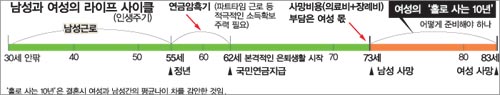

▽‘혼자 사는 10년’=통계청에 따르면 2001년 말 한국 여성의 평균 수명은 80세로 남성의 72.8세보다 7.2세 많았다. 세 살 위의 남성과 결혼한 여성이라면 평균적으로 10년가량을 남편 없이 혼자 살게 된다는 뜻이다.

한국보건사회연구원은 여성이 혼자 사는 기간을 더 길게 예상했다. 예컨대 1990년대에 결혼한 여성의 경우 68.7세에 남편을 잃고 자신은 80.9세에 사망할 것으로 추정했다.

80세까지의 생존비율(2001년 기준)도 여성이 60.4%로 남성(36.2%)의 약 2배에 이른다. 이런 통계들은 여성이 남성보다 ‘돈 없이 오래 살 위험’에 더 많이 노출돼 있음을 실증적으로 보여준다.

▽불안한 미래, 그리고 홀로 남은 여성들=주부 이숙희씨(가명·63·서울 양천구 목동)는 2년반 전 뇌중풍으로 쓰러진 남편(67)을 병구완하고 있다. 간병인을 두고 입원치료를 해 왔으나 최근 남편을 집으로 옮겼다. 하루 5만원 하는 간병인 비용과 월 150만원을 웃도는 병원비를 감당할 수 없었기 때문이다.

이씨의 고민은 여기에서 끝나지 않았다.

“남편 병치레로 그동안 모아뒀던 2억원의 비상자금이 절반으로 줄었다. 치료비가 얼마나 더 들어갈지 알 수 없는 데다 자식에게 기대기도 여의치 않다. 이럴 줄 알았으면 연금이라도 들어두는 건데….”

올해 42세인 주부 최민주씨(가명·서울 강동구 천호동)는 얼마 전 남편을 잃고 실의에 빠졌다. 남편이 빗길 교통사고로 갑자기 사망한 것. “남편은 3년 전부터 중동 바이어를 대상으로 무역 일을 하고 있었다. 남편의 장례를 치르고 회사 사정을 알아보니 그때까지 잘되는 줄 알았던 회사는 부채를 빼고 남는 게 거의 없었다.”

최씨에게 남겨진 재산은 32평짜리 아파트(시가 3억원가량)와 현금 1억4000만원 정도. 최씨는 “두 딸(10세, 6세)이 자꾸 아빠만 찾는다. 당장 일자리를 알아봐야 하는데 아는 것은 없고, 얼마 남지 않은 돈은 다 떨어질 것 같아 불안하기만 하다”고 털어놓았다.

이렇게 생계를 책임진 여성 가구주는 2003년 현재 무려 292만여명(19.1%)에 이른다.

▽준비 안 하면 비참해진다=현대백화점 서울 천호점이 개설한 ‘재테크 강좌’에는 30, 40대 주부들로 성황을 이룬다. 이곳에서 강의를 한 강창희 PCA투자교육연구소장은 “중국이 부상하는데 위안화에 투자해야 하는 것 아니냐는 질문을 받고 적잖이 놀랐다”고 귀띔했다.

하지만 여성들이 보여준 관심은 ‘단기간 내에 투자수익을 올릴 수 있는 정보 확보’ 수준에 그쳤다. 강 소장은 “‘생애설계(Life Planning)에 기초한 자산운용’에 대해서는 관심이 적었다”고 말했다.

강성미 씨티은행 펀드판매인은 “여성고객들을 많이 상대하지만 노후설계를 염두에 두고 투자하는 고객은 별로 없다. 필요성은 인정하지만 아직은 ‘자신의 일’로 생각하지 않는 것 같다”고 말했다.

국민연금관리공단에 따르면 월 평균소득 308만원(42등급)인 근로자가 20년 동안 국민연금을 내고 24일 사망한 경우 자녀 2인을 둔 배우자가 사망할 때까지 받는 유족연금은 월 41만5750원(2003년 기준·해마다 바뀜)에 그친다. 다른 소득이 없으면 생활고에 시달리면서 힘겨운 노후를 맞게 될 수밖에 없다.

▽노후계획은 빠를수록 좋다=여성들의 노후대비를 강조하지만 그게 다 여유 있는 사람들의 이야기며 돈이 빠듯한 서민들에겐 그림의 떡이라는 지적도 나온다.

이에 대해 강 소장은 “투자도 갑자기 하면 어렵다. 20, 30대부터 자산형성에 노력하고 투자상품에 익숙해지는 게 무엇보다도 중요하다”고 강조했다. 빨리 시작하면 누구나 (규모의 차이는 있지만) 노후를 위한 전략을 짤 수 있다는 얘기다.

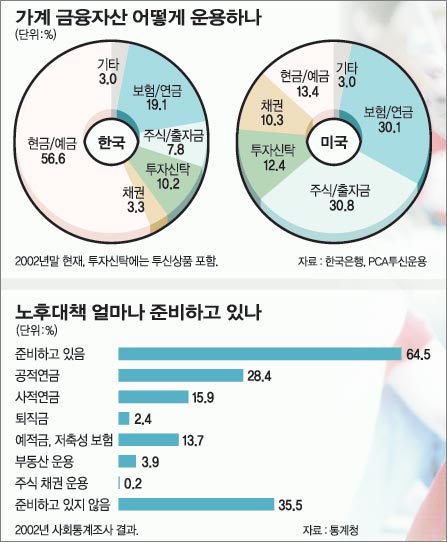

특히 현재와 같은 저금리 환경에서는 자산형성 속도가 늦어질 수밖에 없다. 20, 30대가 생애설계를 짤 때는 선진국처럼 투자상품을 기초로 한 운용 계획에 관심을 가질 필요가 있다.

|

이강운기자 kwoon90@donga.com

여유자금 5000만원 불리기 >

-

주성하 기자의 서울과 평양사이

구독

-

정일천의 정보전과 스파이

구독

-

광화문에서

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[나의 돈 나의 인생]뿌리치기 힘든 족쇄 '사교육비'](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0