《회사원 한경태씨(34)는 요즘 여윳돈 3000만원을 가지고 ‘행복한 고민’에 빠졌다. 직장생활 5년 동안 모아온 돈과 지난해 두둑한 성과급을 받아 목돈이 생겼지만 마땅히 굴릴 방법을 찾지 못했기 때문. 주변에서는 알짜 주식에 장기간 묻어두라고 권하지만 한씨에겐 그런 용기가 없다. 실질금리가 마이너스임을 감안하면 은행에 무턱대고 돈을 맡기는 것도 탐탁지 않다. 고민에 빠진 한씨에게 금융전문가들은 어떤 조언을 할까? 금융전문가의 컨설팅을 들어봤다.》

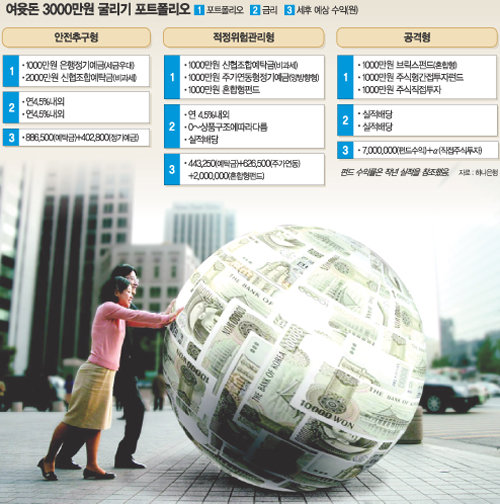

●안전추구형 투자자

먼저 시중은행의 비과세나 세금우대 금융 상품을 적절히 활용할 필요가 있다. 비과세 상품은 일반 금융 상품과 달리 농어촌특별세 1.5%를 제외하고 이자소득세가 한 푼도 붙지 않는다.

세금우대 상품은 일반금융 상품의 이자소득세인 16.5%(소득세 15%+주민세 1.5%)에 비해 상대적으로 적은 10.5%(소득세 10%+농특세 0.5%)만 내면 된다.

또 신용협동조합예탁금은 1인당 2000만원까지 비과세되는 점도 염두에 둘 만하다. 신협이 자체 조성한 예금보호기금으로 5000만원까지 예금 보호를 받을 수도 있다.

한씨처럼 여윳돈이 3000만원이라면 먼저 신협 예탁금의 비과세 한도인 2000만원, 시중은행의 세금우대 정기예금 상품 1000만원으로 각각 나눠 투자할 만하다.

이 두 상품의 연평균 금리가 각각 4.5%라고 가정하면 1년 후에 받을 수 있는 순수 이자소득은 신협 예탁금이 88만6500원(농특세 1.5% 과세 후), 정기예금이 40만2800원(이자소득세 10.5% 과세 후)으로 총 128만9300원이다.

●적정위험관리형 투자자

비과세 혜택이 있는 신협 예탁금과 주가연동형 정기예금, 혼합형 펀드에 1000만원씩 나눠 투자하는 게 좋다.

주가연동 정기예금은 종합주가지수에 금리가 변동되는 상품으로 최소한 원금이 보장되면서도 일반 정기예금보다 높은 수익률을 올릴 수 있다. 특히 최근 1년 동안 주가가 많이 올라 1년 전에 가입한 사람들은 10% 안팎의 고금리를 받았다.

하지만 현재 종합주가지수가 900선에 와 있기 때문에 예전과 같은 고수익을 기대하기는 쉽지 않다. 이럴 때에는 주가가 하락할 경우에도 수익을 얻을 수 있는 양(兩)방향형에 가입하는 것이 좋다.

은행마다 다양한 상품이 나와 있지만 주가지수가 25% 상승하거나 10% 하락 구간에 있으면 대략 연 7%의 이자를 받을 수 있다. 이 상품에 1년간 1000만원을 투자해 얻는 수익은 세후 62만6500원(세금우대 상품일 경우)으로 일반 정기예금보다 22만3750원(세금우대)이 더 많다.

또 주식과 채권에 투자하는 혼합형펀드는 일정 부분은 채권투자 수익률을 보장받고 주가 상승시에는 추가 수익을 낼 수 있는 상품. 원금이 보장되지 않는 실적배당상품이기 때문에 만기가 돼야 수익률을 알 수 있지만 작년에는 연 20%가량의 수익을 올렸다.

각 상품에 1000만원씩 투자했다면 작년 기준으로 총 306만9250원(신협예탁금 44만3250원+주가연동 62만6500원+혼합형 200만원)을 벌 수 있다.

●공격형 투자자

고위험 고수익 원칙에 따라 정기예금보다 펀드에 집중 투자하도록 한다. 또 자산의 3분의 1가량은 직접 주식투자를 해 보는 것도 권할 만하다.

최근 인기를 끌고 있는 브릭스(BRICs) 펀드는 경제성장 속도가 빠른 브라질 러시아 인도 중국 등 신흥 개발국가에 투자하는 상품으로 주식과 채권에 각각 30%, 70%씩 나눠 운용한다. 현재 브릭스펀드의 운용수익률은 연 12%다.

주식형간접투자펀드는 펀드의 60% 이상을 우량주와 내재가치보다 저평가된 주식에 투자해 수익을 올리는 상품이다. 자산운용 능력에 따라 수익률은 달라지지만 작년 12월에 투자한 사람들은 3개월 동안 수익률이 15%(연 60%)로 나타나고 있다.

김창원기자 changkim@donga.com

▼내 성향부터 우선 파악을▼

금융전문가들은 먼저 자신의 투자 성향을 아는 게 중요하다고 지적한다. 자신의 투자 성향이 △원금보장에 가까운 안전 추구형인지 △적정한 위험을 감내할 수 있는 적정위험관리형인지 △많은 위험을 감수하고라도 기회를 노리는 공격형인지를 먼저 파악하라는 것. 하나은행 백미경 PB(프라이빗뱅킹) 부장은 “각자의 투자성향은 경제전망에 따라 장단점이 있지만 한씨처럼 재테크에 어두운 사람이라면 적정 수준에서 위험을 관리할 수 있는 중간형 투자가 바람직하다”고 제안했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0