이런 투자자들을 대상으로 증권사들이 다양한 파생결합증권을 잇달아 개발해 선보이고 있다.

주가와 연계된 파생결합증권인 ELS는 2003년 판매에 들어가 불과 2년 반 만에 14조8000억 원어치가 팔리는 등 일약 증권사의 인기 상품으로 떠올랐다.

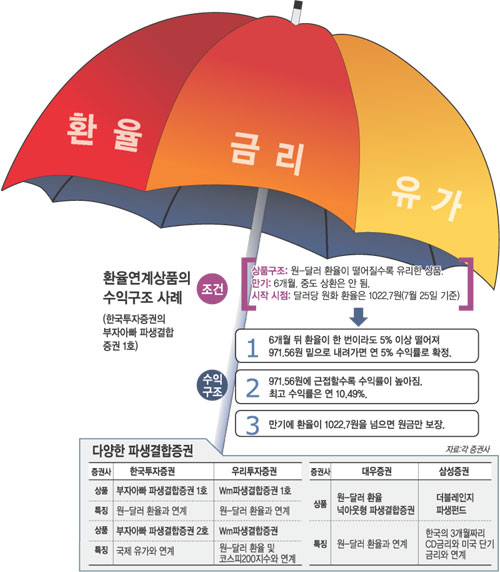

최근에는 주가 외에 환율, 금리, 국제유가 등과 연계된 다양한 상품이 나오고 있다. 이들 상품도 약간의 차이는 있지만 대체로 ELS와 비슷한 구조다.

주식처럼 ‘대박’을 기대할 수는 없지만 다양한 금융기법을 동원해 위험은 최대한 줄이고, 원금을 보장하는 상품이 대부분이다.

○ 다양한 파생결합증권

정부가 증권업 규제완화 차원에서 올해 3월 주가 이외에 다양한 파생결합증권 개발을 허용했다.

올해 6월 우리투자증권이 내놓은 ‘Wm파생결합증권 1호’가 주가 이외의 첫 파생결합증권이다. 이후 한국투자증권, 대우증권, 삼성증권에서 잇달아 파생결합증권을 내놓았다.

앞으로는 기업이나 국가의 신용도, 실물자산을 기초로 한 상품도 등장할 것으로 보인다.

이미 판매된 원-달러 환율과 연계된 상품은 환율이 떨어지면 유리한 상품이다.

예를 들어 한국투자증권의 ‘부자아빠 파생결합증권 1호’의 경우 7월 25일의 환율인 달러당 1022.7원이 기준이다. 6개월이 만기인 이 상품은 내년 1월 26일의 환율이 5% 정도 떨어진 971.56원 수준이 되면 연 10.49%의 수익률을 올린다.

6개월 동안 한 번이라도 971.56원 이하로 떨어지면 연 5%로 수익률이 확정된다. 가장 좋지 않은 경우는 환율이 만기 시점에서 1022.7원보다 높은 경우로 이때는 원금만 보장받는다.

대우증권이 내놓은 ‘원-달러 환율 넉아웃형’도 거의 비슷한 상품구조다. 대우증권 이제성 부장은 “앞으로 원-달러 환율이 5% 정도는 내려갈 것이라는 환율 전문가들의 전망에 맞춰 개발된 상품”이라고 설명했다.

삼성증권이 최근 내놓은 ‘더블레인지 파생펀드’는 3개월짜리 양도성예금증서(CD) 금리 및 미국의 단기금리가 일정범위에 있으면 연 6% 정도의 수익률을 지급하는 상품이다. 금리가 심하게 오르내려 그 범위를 벗어나도 원금은 보장된다.

국제유가와 연계된 상품도 판매 중이다. 국제유가가 기준가격보다 떨어지면 연 10% 정도의 수익을 올리는 파생결합증권이다.

이 밖에 대한투자증권은 다음 달 중순 일본 닛케이평균주가와 연동되는 펀드를 내놓을 예정이다.

○ 상품구조를 이해하기 어려운 게 단점

파생결합증권은 환율 금리 국제유가와 관련된 선물과 옵션 등 다양한 파생상품이 포함되기 때문에 상품구조를 일반투자자들이 이해하기 쉽지 않다는 단점이 있다.

하지만 투자자들은 이런 복잡한 구조를 다 이해할 필요는 없다. 결과만 보고 마음에 드는 상품을 선택하면 된다. 환율이 오를 것으로 판단한 투자자는 환율이 오를 때 수익이 나는 상품에, 유가가 내릴 것으로 예상한 투자자는 유가가 내릴 때 수익이 나는 상품에 투자하면 되는 것.

한국투자증권 성효국 상무는 “다양한 파생결합증권이 나와 안정적인 성향의 투자자들로서는 선택의 폭이 넓어졌다”면서 “대부분 은행예금 금리보다는 높은 수익률을 내면서 원금은 보존할 수 있도록 설계돼 있다”고 말했다.

김광현 기자 kkh@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0