○여러 명의 FP에게 자문한 뒤 1명 선택

보통 판매 창구인 증권사나 은행에서 펀드 상담을 받는다. 하지만 일반 판매사원보다는 자산관리전문가(FP)에게 상담을 받는 게 좋다.

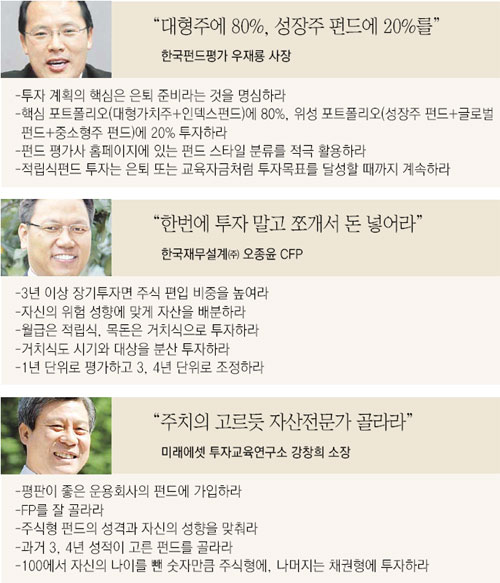

미래에셋 투자교육연구소 강창희 소장은 “평판이 좋은 운용회사를 고르려면 FP를 잘 선택해야 한다”며 “주치의를 고르는 심정으로 FP를 골라야 한다”고 조언했다.

FP는 은행 증권 보험회사 판매사원 가운데 재무컨설팅 관련 자격증을 딴 사람이다.

강 소장은 “FP의 상담에 앞서 해야 할 일은 한국펀드평가, 제로인 등 펀드 평가회사에서 제공하는 펀드 관련 자료를 숙독하는 것”이라고 말했다.

한국펀드평가 우재룡 사장은 “FP는 고객에게 재무적인 사항뿐만 아니라 비재무적인 고민까지 상담해줄 수 있어야 한다”며 “하지만 아직까지 많은 FP가 금융상품 소개에만 치우치고 있다”고 진단했다.

그는 “펀드, 보험 등 필요한 분야에서 2, 3명의 FP에게 동시에 자문하라”며 “2년 정도 지난 뒤 전문성과 직업윤리가 뛰어난 1명을 최종 선택하는 게 좋다”고 조언했다.

|

○공격형은 대형주50-성장주30-중소형주20

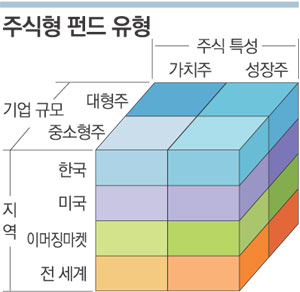

강창희 소장은 주식형 펀드에 가입하기로 했다면 펀드 성격에 따른 기대 수익률에 대해 알아두는 게 좋다고 말했다.

예를 들자면 배당주, 가치주 펀드는 보수적으로 운용하는 게 일반적이다. 수익률이 가파르게 오르지도 않지만 갑자기 떨어지지도 않는다.

반면 성장주와 코스닥 펀드는 공격적으로 운용하므로 리스크(위험)를 감수하는 성향이라면 높은 수익률을 기대하며 가입할 만하다.

우재룡 사장은 “목돈이 있다면 여러 개의 펀드에 나눠 가입하라”면서도 “투자자금의 절반 이상은 투자전략이 특이하지 않고 대형주에 투자하는 안정적인 펀드에 넣는 게 좋다”고 권했다.

주식형 펀드라면 대형가치주 펀드에 투자자금의 80%를, 특이한 펀드나 해외펀드에 20%를 투자하는 게 좋다는 것.

조금 더 공격적인 투자를 하려면 대형가치주 펀드에 50%, 공격적인 투자를 하는 성장주 펀드에 30%, 중소형주 펀드 등 고위험 펀드에 20%를 투자하는 것도 고려해볼 만하다.

채권형 펀드도 마찬가지다.

우량 장기채권에 50∼80%, 회사채나 신상품에 20∼50%를 투자하는 게 좋다.

한국재무설계㈜ 오종윤 국제공인재무설계사(CFP)는 “펀드를 고른 뒤에도 한 번에 투자하지 말라”며 “성격이 다른 두 개의 펀드에 각각 5000만 원을 투자하기로 했다면 5개월에 걸쳐 1000만 원씩 넣는 게 좋다”고 조언했다.

○주식-채권형 비중 일정 기간마다 조절

짧은 기간에 수익률이 높은 펀드를 자꾸 갈아타는 ‘메뚜기 투자’를 선호하는 사람들이 많다.

하지만 단기 이익을 실현하는 것보다 투자 원금을 늘리면서 복리로 일정한 투자 수익률을 올리는 게 최종 수익률이 높다는 게 전문가들의 조언이다.

랜드마크투자신탁운용 최홍 사장은 “미국에서 최근 20년간 S&P500지수가 연 12.22% 상승했는데도 퇴직연금 가입자들은 연 2.57%밖에 수익률을 못 올렸다”며 “단기 실적이 좋은 펀드로 갈아타거나 지수가 높을 때 가입해 낮을 때 파는 행태들이 문제점으로 지적되고 있다”고 소개했다.

그렇다고 펀드에 한번 가입하면 신경을 끊으라는 이야기는 아니다. 펀드 수익률은 일정 기간마다 점검하고 주식형과 채권형의 비중을 조절하는 게 좋다.

오종윤 CFP는 “주식형의 수익률이 좋아 너무 비중이 커졌을 경우 주식형 가운데 일정액을 빼서 채권형에 넣는 식으로 비중을 다시 조절하는 게 좋다”며 “자산 분배 시점은 경기순환주기와 맞물리는 3, 4년에 한 번 하면 좋다”고 권했다.

|

하임숙 기자 artemes@donga.com

손택균 기자 sohn@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0