14일 경기 용인시 금호아시아나그룹 인재개발원. 1박 2일간의 일정으로 마련된 2006년 이 그룹 정기 임원세미나에서 박삼구 회장의 목소리가 커졌다.

“새로운 도약을 위해서는 전략이 필요하죠. 그 성장 전략이 바로 인수합병(M&A)입니다. 대우건설과 대한통운 인수는 꼭 성사시켜야 합니다.”

금호아시아나그룹을 이끄는 박 회장이 승부수를 띄웠다. 미래의 성장 동력 확보를 위해 M&A에 ‘다걸기(올인)’한다는 전략이다.

○ 안정에서 도약으로

금호아시아나그룹은 1997년 외환위기 이후 혹독한 구조조정을 거쳤다. 생사의 갈림길에서 32개 계열사를 절반으로 줄일 정도였다.

뼈를 깎는 아픔이었지만 몸집을 줄인 뒤 회생의 발판을 마련했다.

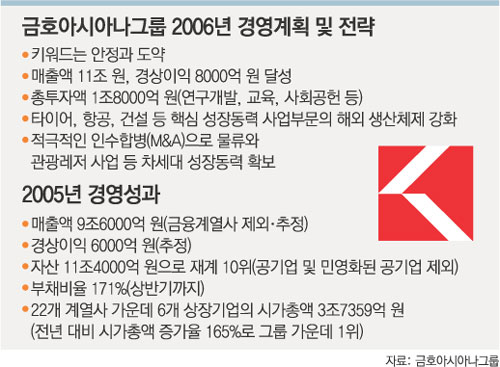

2005년 매출액 9조6000억 원(금융계열사 제외), 경상이익 6000억 원(이상 추정)의 그룹으로 성장했다. 지난해 자산은 11조4000억 원으로 자산 기준 재계 순위는 10위(공기업 및 민영화된 공기업 제외).

부채 비율은 1997년 947%에서 지난해 상반기 171%로 줄었다. 내실 경영과 신뢰도 상승 덕분에 계열사 주가도 큰 폭으로 뛰었다. 지난해 시가총액이 3조7359억 원으로 전년 대비 증가율 165%였다.

박 회장은 요즘도 “외환위기 때 내로라하는 회사들 다 공적자금 들어갔는데 우리는 스스로의 힘으로 살아남아 여기까지 왔다”며 주위에 자랑을 한다.

그는 이제 10년 뒤의 성장엔진을 찾는 데 초점을 맞추고 있다.

‘배고픈 시절은 지났으니 앞으로 어떻게 잘 먹고 살 것인가’를 고민하는 것이다.

○ 대우건설-대한통운 탐내는 이유

그룹에서 건설사업부가 속한 금호산업은 2004년에 412%의 경이적인 주가상승률을 보였다. 영업이익률은 2년 연속 10%를 넘었다. 시공 능력 평가 순위도 2004년 17위에서 지난해 9위로 급상승했다.

이런 상황에서 대우건설 인수는 ‘천군만마’를 얻는 격이다.

대한통운 인수 역시 마찬가지. 금호아시아나는 2004년 한국복합물류 주식회사에 대한 추가 지분 인수, 지난해 장성복합화물터미널 준공 등 종합 물류 기업으로서의 틀을 닦고 있다.

여기에 육상 운송의 절대강자인 대한통운을 인수해 택배 및 3자 물류(제품 생산을 제외한 물류 전반을 일괄 처리하는 방식) 시장에 새로 진출하겠다는 게 박 회장의 구상이다.

전국경제인연합회의 이승철 경제조사본부장은 “물류와 건설, 관광레저사업이 핵심인 금호아시아나가 대우건설과 대한통운을 다 인수한다면 그로 인한 ‘시너지 효과’가 엄청날 것”이라고 분석했다.

박 회장은 21일 금호타이어 임직원들과 함께 경기 과천시의 청계산에 올라 “옛 클라크 미국 공군기지에 있는 골프장 인수를 검토 중”이라며 해외 리조트단지 개발 구상을 밝혔다.

그는 또 “대우건설 인수를 위해 2조 원 이상의 현금 마련이 가능하다”며 자신감을 보인 뒤 “대우건설이 안 되면 현대건설 인수도 검토할 수 있다”며 공격적인 경영 의지를 드러냈다.

|

김상수 기자 ssoo@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0