“설명 들었다” 자필 서명 배상가능성 ↓

투자설명서 제공 안하는 등

고객 보호 의무 소홀땐 배상

운용사 미숙한 처리만으론

법률적 책임 지우기 힘들어

“내 펀드도 배상받을 수 있을까?”

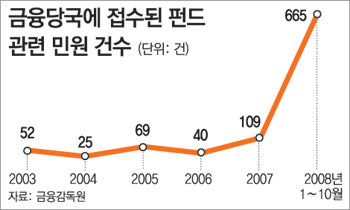

11일 우리파워인컴펀드의 가입자 A 씨에게 판매사가 손실액의 절반을 물어줘야 한다는 금융감독원의 조정 결정이 나오면서 많은 펀드 투자자는 이 점을 가장 궁금해 하고 있다. 이날 금융당국의 결정은 분쟁신청을 낸 특정한 개인에 한해 효력이 있는 것이지, 이 펀드의 다른 가입자나 다른 펀드의 투자자들에게도 해당되는 것은 아니다.

또한 양 당사자 모두가 결정 통지를 받은 후 20일 이내에 수락통보를 하지 않을 경우 사건이 법원으로 넘어간다. 이 결정이 유효할지조차 불투명한 상황인 것이다.

일각에서는 ‘A 씨와 비슷한 내용으로 소송 중인 투자자가 소를 취하하고 분쟁조정 신청을 하면 A 씨처럼 50% 배상을 받게 된다’는 얘기도 돌아다닌다. 이 또한 근거 없는 낭설이다.

○ 고령, 투자경험 없을 때 배상 가능성 커져

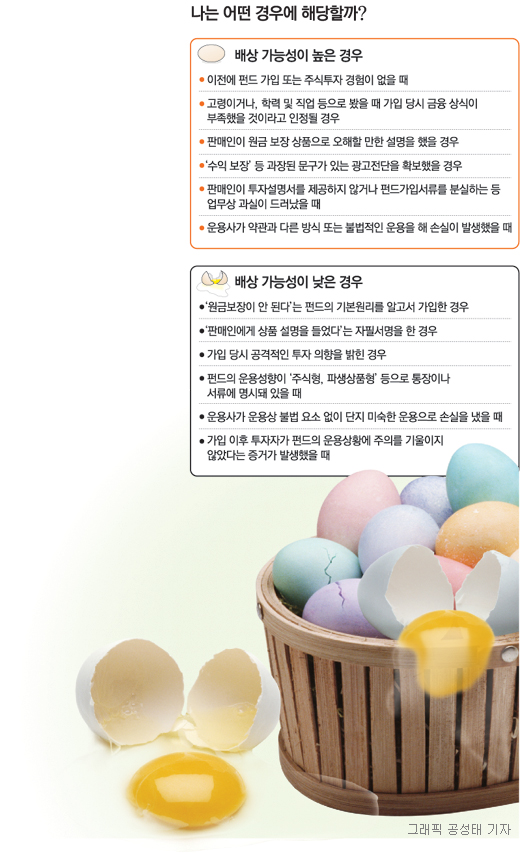

A 씨와 비슷한 분쟁이 있는 경우라 할지라도 딱 부러지게 결과를 예견하기는 쉽지 않다. 과거 금융당국의 분쟁조정 사례 및 법원 판례로 봤을 때 어떤 경우에 배상 가능성이 높아지고 어떤 경우엔 낮아지는지를 짐작할 수 있을 뿐이다.

그동안 펀드 가입 경험이 없었거나 고령인 경우, 또 직업이나 학력으로 봤을 때 가입 시 금융상식이 부족한 것으로 판단된다면 ‘펀드 판매의 적합성 원칙’에 따라 손실을 배상받을 가능성이 높다. 적합성 원칙이란 펀드를 판매할 때 투자자의 나이 학력 투자경험을 고려해 그에 알맞은 상품을 팔아야 한다는 뜻이다.

금융감독원은 올 9월 분쟁조정에서 “주식투자 경험이 없고 채권형 펀드 등 안정성을 중시하는 투자만 해 온 투자자에게 위험도가 높은 상품을 판매했다”는 점을 들어 판매사의 가입 권유가 부당했다고 판단한 적이 있다.

판매사 측이 원금 보장 상품으로 오해할 만한 설명이나 광고를 했을 경우도 배상 가능성이 커진다. 판매인이 “원금손실 가능성은 국채 부도 확률 수준”이라고 설명하거나 광고전단에 ‘절대 수익 보장’ ‘확정 이자 지급’ 등의 예금상품에서나 볼 수 있는 문구가 들어 있는 경우가 여기에 해당된다.

이 밖에 △투자설명서를 제공하지 않았거나 펀드가입서류를 분실하는 등 판매인의 업무상 과실이 드러났을 때 △운용사가 약관과 다른 방식으로 운용했을 때도 배상 받을 여지가 커진다.

법원은 2001년 러시아의 모라토리엄(채무지불유예) 선언으로 큰 손실을 본 ‘러시아펀드’에 관한 소송에서 “고위험 투자를 하면서도 투자신탁설명서도 교부하지 않는 등 고객에 대한 보호 의무를 위반했다”며 판매사에 대한 손해배상 판결을 내렸다.

○ 미숙한 운용만으로는 배상 어려워

그러나 ‘펀드는 원금보장이 안 된다’는 기본원리를 투자자가 이미 알고 있었다는 증거가 있다면 투자자에게 불리하다.

금감원은 올 5월 분쟁조정에서 “가입자가 손실이 두려워 펀드 가입을 주저한 경험이 있고 가입 이후 담당직원에게 전화해 지속적으로 수익률을 체크하는 등 손실 가능성을 인지하고 있었다”며 판매사의 손을 들어준 바 있다.

이 밖에 △자필서명을 한 경우 △펀드의 종류가 통장이나 가입서류에 명시돼 있을 경우 △가입자가 자신의 펀드운용에 주의를 기울이지 않았다는 증거가 있을 때도 배상 가능성이 줄거나 배상액이 낮아질 수 있다.

운용사가 불법을 저지르지 않고 단지 손실에 대한 적극적 대처를 못하는 등 미숙한 운용을 한 경우도 판매사나 운용사에 법적 책임이 없다고 보는 것이 판례다.

2002년의 한 법원 판례를 보면 당시 소송단은 “대규모 손실이 났는데도 이를 그대로 방치하다가 손해가 커졌다”며 자산운용사에 손해배상을 신청했지만, 재판부는 “운용 단계의 불법으로 인한 피해가 없었으며 ‘결과적으로’ 손해가 난 것에 대해서는 배상하기 어렵다”는 판단을 내렸다.

|

유재동 기자 jarrett@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개