반등 흐름이 이어지며 지수가 1,300 선에 바짝 다가섰다. 주가가 순항하는 이유는 대내외 환경 변화가 우호적으로 작용했기 때문이다. 글로벌 증시의 반등, 외국인 매수에 따른 수급개선, 대규모 무역수지 흑자와 원화가치 안정이 주가 상승에 힘을 실어줬다. 물론 주식시장으로 부동자금이 대거 유입됐다는 흔적은 발견하기 어렵다. 따라서 엄밀히 말한다면 유동성 장세를 예상하고 시장이 미리 반응한 것으로 볼 수 있다.

궁금한 점은 주가가 1,300 선을 회복하고 안착할 수 있을지다. 이는 이번 주부터 시작되는 1분기(1∼3월) 실적발표가 투자자의 기대에 부응하는지에 달려있다. 일단 실적 자체는 부정적이다. 전 세계 경기침체로 수출환경이 악화됐고 내수는 투자둔화와 소비감소로 고전하는 양상이다. 한 가지 위안을 삼을 수 있는 점은 투자자의 눈높이가 이미 크게 낮아졌다는 것이다. 그동안 실적에 대한 애널리스트들의 사전 경고가 지속됐기 때문에 기대치가 현저하게 떨어진 상황이다. 만일 실적이 생각만큼 나쁘지 않아 낮아진 눈높이를 충족한다면 ‘불행 중 다행’이라는 안도감이 주가 상승 요인으로 작용해 안도 랠리를 경험할 수 있다. 물론 그 반대도 가능하다. 눈높이가 낮아졌음에도 불구하고 실적이 예상치를 하회한다면 시장은 냉담하게 반응할 것이다. 주가가 바닥에서 30% 가까이 올랐기 때문에 부정적인 실적은 차익실현의 좋은 빌미로 작용할 것이다.

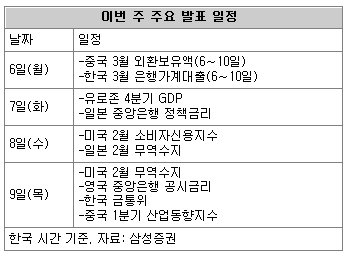

실적발표와 더불어 이번 주에는 한국, 일본, 영국 중앙은행의 정책금리 결정이 예정돼 있다. 일본과 영국은 정책금리 인하 여력이 없기 때문에 동결이 예상된다. 이 국가들은 이미 양적완화 정책을 펼치고 있어 금리인하보다는 대규모 통화방출에 주력할 것으로 전망된다. 한국은행은 공격적인 금리인하에서 한발 떨어져 있다. 선진국 정책금리와 비교할 때 금리인하에 여유가 있는 편이지만 향후 불확실성에 대비해서 실탄을 아끼고 싶어 할 것이다. 선진국처럼 디플레이션 압력이 높은 상황도 아니며, 경기 하강도 다소 완화되고 있어 속도조절의 명분이 생긴 셈이다. 정책금리를 동결할 경우 시장에 미치는 영향은 중립적이다.

그 밖에 관심을 갖고 봐야 할 경제지표로는 미국의 2월 소비자신용과 무역수지가 있다. 금융기관의 신용축소로 소비자신용은 악화일로를 걷고 있다. 고용사정이 극도로 악화된 상황에서 대출회수가 심화될 경우 미국의 소비경기 회복은 더욱 지연될 수 있다. 따라서 소비자신용이 살아나기 위해서는 금융기관의 정상화가 선행 과제이다. 한편 미국 무역수지는 적자 규모가 꾸준히 줄어들고 있다. 그렇지만 무역수지 개선은 수출증대가 아닌 수입감소에 기인하고 있어 우리처럼 대미 수출비중이 높은 아시아 국가에는 그리 반가운 뉴스는 아니다. 특히 중국처럼 자국 통화가 절상된 수출국가의 경우에는 더더욱 그러하다.

오현석 삼성증권 투자정보파트장

이 골프장 >

-

손효림의 베스트셀러 레시피

구독

-

부동산 빨간펜

구독

-

청계천 옆 사진관

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[이 골프장/오크밸리CC]자연의 멋과 맛 가득 '굿샷'](https://image.donga.com/donga_v1/images/img_default.png)