“대한통운은 절대 팔지 않겠다”

금호아시아나그룹이 재무적 투자자(FI)들의 대우건설 지분(39.6%)을 매각하면서 매수자에 이사회 의결권과 금호아시아나 보유 지분에 대한 우선 매수청구권 등을 보장해주는 방안을 추진하기로 했다. 이는 한국산업은행 등 채권단이 경영권 분쟁 우려에 따라 대우건설 지분의 ‘50%+1주’ 매각을 요구한 데 따른 대응책으로 풀이된다.

○ 금호 “경영권 확실히 보장하겠다”

30일 금호아시아나그룹 고위 관계자는 “매수자의 부담을 덜어주면서 가장 높은 단가로 대우건설을 재매각할 수 있는 건 FI 보유 지분 39.6%를 넘기는 동시에 경영권을 보장해 주는 방안”이라며 “이를 위해 대우건설을 사려는 곳에 우선 금호아시아나가 가지고 있는 대우건설 지분(32.5%)에 대한 우선 매수청구권과 함께 주총 및 이사회 의결권을 넘기고, 경쟁사에는 그 지분을 팔지 않겠다는 내용을 문서로 보장할 것”이라고 밝혔다. 우선 매수청구권 등을 인수합병(M&A) 계약서에 넣어 금호아시아나그룹이 지분을 다시 매입해 경영권을 넘볼 수도 있다는 우려를 해소하겠다는 것이다.

이에 앞서 이날 산은은 “대우건설이 제값을 받으려면 시장에서 공개 매각을 하는 게 가장 바람직하다”며 경영권 보장 차원에서 ‘50%+1주’로 대우건설 재매각을 추진하겠다는 뜻을 밝혔다. 이에 대해 금호아시아나 관계자는 “산은의 경영권 분쟁 우려는 그룹에 대한 비판여론을 의식한 것으로 보인다”며 “하지만 그룹은 앞으로 대우건설을 되살 계획이 전혀 없다”고 강조했다. 이어 이 관계자는 “어차피 지금의 M&A 시장은 바이어스 마켓(buyer's market·매수자 우위의 시장)이기 때문에 그룹과 산은의 매각방식 차이는 큰 의미가 없을 것”이라고 덧붙였다.

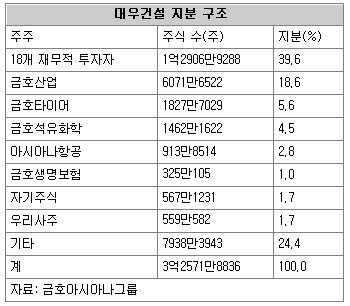

하지만 대우건설의 현 지분구조상 채권단이 제기하고 있는 경영권 분쟁 우려가 쉽게 사라지긴 힘들 것으로 보는 시각도 없지 않다. 송흥익 대우증권 애널리스트는 “대우건설 지분에서 FI가 차지하는 몫은 금호아시아나그룹의 보유 지분과 7.1% 차이에 불과하다”며 “매수자 입장에선 차후 경영권 방어에 불안감을 느낄 수 있는 수준”이라고 설명했다.

○ 대한통운 절대 안 판다

금융권에서 제기되고 있는 ‘대한통운’ 추가 매각설에 대해 금호아시아나그룹 고위 관계자는 “대우건설 재매각은 최소한의 손실로 그룹을 지켜내기 위한 고육책이었다”며 “앞으로 그룹의 성장동력이 될 대한통운만은 반드시 지킬 것”이라고 강조했다. 이는 금호아시아나가 3대 핵심 사업영역으로 분류해 온 △물류·운송 △제조 △건설부문에서 한 축이 무너졌지만 시너지 효과가 큰 물류·운송사업을 중심으로 재기하겠다는 의지로 분석된다.

이와 관련해 시장에선 시공능력평가액 1위 건설업체인 대우건설의 시장가치를 감안할 때, 금호아시아나가 공개 매각에 성공하면 대한통운을 팔아야 할 상황까진 오지 않을 것으로 보고 있다. 실제로 민유성 산은 행장도 30일 “금호가 대우건설 매각에 성공한다면 대한통운을 내다 팔 필요는 없지만 재무약정을 맺은 나머지 내용은 이행해야 한다”고 말했다.

김상운 기자 sukim@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개