법정 임대료 받아둬야 소득세 추징 면해

대전에 살고 있는 김모 씨는 최근 세무조사를 받아 추가로 소득세 3500만 원을 납부하게 됐다. 문제는 5년 전 김 씨가 보유하던 대지에 건물을 신축하면서 시작됐다. 당시 김 씨는 이왕이면 아들이 직접 건물을 지어 그 임대료(연간 1억5000만 원)를 아들 명의로 저축하면 좋을 것 같았다. 신축 전에 대지를 아들에게 먼저 증여할 생각도 해보았지만 증여세가 부담스러워 토지를 자신의 소유로 둔 채 건물만 아들 자금으로 신축했다. 그 후 임대사업자 등록도 당연히 아들 명의로 해 그동안 계속 건물을 임대해 왔다. 하지만 세무서는 이 부분을 문제 삼아 김 씨에게 세금을 추징했다. 무엇이 문제였을까? 아버지가 보유한 땅에 아들이 건물을 지어 임대사업을 하고 있을 때는 크게 두 가지 문제가 발생한다.

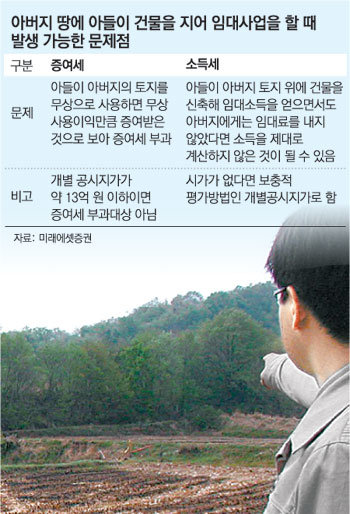

첫 번째는 증여세 문제가 생길 수 있다. 세법에서는 특수관계자의 토지를 무상으로 사용하면 그 무상사용 이익만큼을 증여받은 것으로 보아 증여세를 부과한다. 무상사용 이익은 5년간의 연간 무상사용 이익을 현재가치(10%)로 계산하고 연간 무상사용 이익은 해당 토지가액(개별공시지가 등)에 연간 사용이율(2%)을 곱해 계산한다. 토지 무상사용 이익(5년간 연금 현가 계산)에 증여세를 부과하려면 최소 1억 원이 넘어야 하는데 무상 사용이익이 1억 원을 넘으려면 개별 공시지가가 최소 13억 원 정도는 되어야 하기 때문에 해당 땅값이 13억 원이 안 되면 증여세가 부과되지 않을 수 있다. 김 씨의 토지 개별공시지가는 10억 원이어서 다행히 아들에게 증여세는 과세되지 않았다.

그러나 김 씨에게 문제가 된 것은 소득세였다. 세무서에서는 김 씨의 아들이 아버지의 토지에 건물을 신축해 토지를 무상사용하면서 타인에게 임대해 소득을 거두었으나 정작 아버지인 김 씨는 아들에게 어떠한 임대료도 받지 않았기 때문에 이를 부당행위 계산으로 보았다. 즉 지난 5년간 김 씨가 아들로부터 임대료를 받아 임대소득이 발생했어야 했는데 이를 누락한 것으로 보고 소득세를 부과한 것이다. 이처럼 상가 건물은 토지와 건물 소유자가 다를 때 소득세 문제가 생길 수 있다는 점을 주의해야 한다.

만일 아버지의 대지 위에 그 아들이 본인 명의로 상가가 아닌 주택을 신축했다면 어떻게 될까? 주택도 상가와 크게 다르지 않지만 상대적으로 과세되는 사례는 많지 않은 편이다. 주택의 토지와 건물의 소유자가 다른 이유는 다양한데 아버지가 기존에 2주택을 보유하고 있다가 그중 한 주택을 양도하기 전에 다른 주택의 건물만 아들에게 증여하는 사례가 많다. 이때 아들에게 증여한 주택은 아버지의 주택 수에 포함되지 않기 때문에 자신이 원래 보유한 주택을 양도하면 1주택자로 비과세를 받을 수 있기 때문이다.

최용준 미래에셋증권 세무컨설팅팀 세무사

정리=이세형 기자 turtle@donga.com

맞춤 재테크 >

구독

이런 구독물도 추천합니다!

-

기고

구독

-

청계천 옆 사진관

구독

-

사설

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[맞춤 재테크]해외펀드 비과세 올해로 끝난다는데…](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2009/11/10/24023158.2.jpg)