부동산 2건 연말-연초 양도땐 차익 큰 것부터 먼저 양도해야

연말연시에 부동산을 양도한다면 시기를 잘 따져야 한다. 일반적으로 세법이 연말과 새해 초에 달리 적용되는 때가 많기 때문이다. 본인에게 유리한 규정이 폐지되거나 축소될 예정이라면 되도록 연말 안에 양도하고, 자신에게 유리하게 규정이 신설되거나 개정될 예정이라면 되도록 새해 초에 양도해야 유리하다는 것은 기본적인 상식이다.

올해 안에 양도하는 것이 유리한 항목은 어떤 것일까? 현재 세법 개정안에 따르면 양도세의 10%를 공제해 주는 예정신고 세액공제제도가 내년부터 사라질 예정이다. 따라서 내년 초에 양도할 바에는 조금 앞당겨 올해 양도해야 세 부담을 10%가량 줄일 수 있다. 2006년 12월 31일 이전에 상속받은 농지와 임야, 또는 1986년 12월 31일 이전부터 보유하던 농지 및 임야도 올해 안에 양도해야 장기보유공제(양도차익의 10∼30%)를 받을 수 있다(상속일로부터 5년이 지나지 않은 농지는 제외). 또 연말연시에 두 번 이상 부동산 등을 양도할 것을 한 해에 몰아 양도한다면 양도차익이 합산돼 누진세율이 적용되므로 양도시점을 적절히 분산해야 한다. 올해 일단 양도차익이 큰 부동산을 먼저 양도해 예정신고 세액공제를 받은 후 내년에 상대적으로 양도차익이 작은 부동산을 양도해 적절히 양도차익을 분산하면 세 부담을 줄일 수 있다.

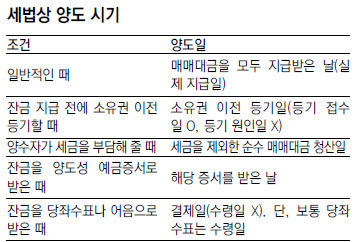

하지만 이런 점을 충분히 알고 있더라도 세법상 양도시기를 착각해 올해 양도한 것이 아니라 내년에 양도한 것으로 간주된다면 아까운 세금을 낭비한 셈이 되므로 주의해야 한다. 세법에서 말하는 양도시기의 대원칙은 ‘매매대금을 모두 지급받은 날’이다. 즉 최종 잔금을 받은 날이 곧 양도일이 된다. 만일 매매계약서와는 달리 계약서상의 잔금일보다 실제 잔금을 늦게 또는 일찍 받았다면 실제로 잔금을 받은 날이 양도일이 된다. 따라서 영수증이나 입금증처럼 잔금을 실제로 받았음을 입증할 서류 등을 챙겨두는 것이 좋다.

그렇다면 양수자가 양도자의 양도 관련 세금을 대신 부담해 주기로 할 때 양도한 날은 세금을 제외한 본래의 매매대금을 지급한 날로 보아야 할까, 아니면 세금까지 모두 지급한 날로 보아야 할까? 현행 세법에서는 양수자가 대신 세금을 부담해 준다면 그 세금을 제외한 순수 매매대금이 최종 지급된 날을 양도일로 보고 있다.

잔금을 현금이 아닌 유가증권 등으로 받을 때에는 양도시기와 관련해 각별한 주의가 필요하다. 만일 잔금을 무기명 양도성예금증서(CD)로 받으면 그 증서를 받은 날을 양도일로 보지만 당좌수표나 어음으로 받을 때는 수령일이 아니라 그 결제일을 양도일로 판단한다. 다만 장래의 어느 일자를 발행일로 하는 선일자(先日字) 당좌수표가 아닌 보통 당좌수표는 수표 수령일에 잔금을 받은 것으로 본다.

이처럼 세법상 양도일을 정확히 이해하고 이를 적절하게 조절해 자신에게 유리한 세법이 적용되도록 하는 것도 연말연시 양도세 세테크의 기본이라 할 수 있다.

정리=유재동 기자 jarrett@donga.com

맞춤 재테크 >

구독

이런 구독물도 추천합니다!

-

인터뷰

구독

-

따만사

구독

-

김도언의 너희가 노포를 아느냐

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[맞춤 재테크]‘13번째 월급’ 연말정산 얼마나 준비하셨나요](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2009/12/23/24995941.1.jpg)

댓글 0