미국 연방준비제도이사회(FRB)의 공개시장위원회(FOMC) 회의 결과가 미국보다 한국 증시에 더 큰 영향을 줬다. FRB는 고용과 소비가 개선되고 있지만 본격적인 회복과는 거리가 있어 저금리 정책을 유지하는 쪽으로 방향을 정했다. 금리 동결 소식에도 불구하고 외환시장에선 달러화가 강세를 보였고 아시아 증시는 다소 흔들렸다. 달러화 강세가 아시아 증시에 부정적인 영향을 미칠 수 있다는 걱정이 앞섰기 때문이다. 약달러를 커버하기 위해 주식과 상품 등의 자산을 사들였던 투자자들이 달러화가 강세로 돌아서면 보유 주식을 처분할 수 있다는 것이다.

달러화가 강세를 보인 이유는 FRB가 통화스와프를 통해 각국에 달러를 임시 공급하던 조치를 내년 2월 1일에 종결한다는 내용 때문이다. 통화스와프는 글로벌 금융위기 와중에 각국의 유동성 위기를 해결하기 위한 임시 조치였다. FRB의 자산 중 달러 스와프 자산은 지난해 12월 10일 5827억 달러를 정점으로 이달 9일 현재 165억 달러로 줄어들었다. 그만큼 이제는 통화스와프를 통해 빌려간 달러를 상환했다는 의미이다.

활용도가 떨어지니 당초 예정 시기에 맞춰 유동성 공급 프로그램을 종료하는 것은 자연스러운 일로 볼 수 있다. 통화스와프 종결 조치만 갖고 달러화가 강세로 돌아선다는 주장은 설득력이 떨어진다. 물론 그리스의 신용등급 강등 소식과 이란군의 이라크 유정(油井) 점령 소식이 ‘유사시 안전한 달러’ 수요를 부추길 수 있지만 일시적 강세 요인에 그칠 것이다. 미국에서 출구전략이 본격화되기 전까진 강달러를 기대하기 어렵다.

개인투자자들은 내년 시장에 초점을 맞춰야 할 때다. 그러나 증권사별 내년 시장 전망에 온도 차가 크다. 낙관론과 비관론이 팽팽하게 맞서고 있고 낙관론을 주장하는 쪽에서도 의견이 분분하다. 일례로 상반기에 주가가 최고치를 기록한다는 상고하저(上高下低)를 주장하는 의견이 있는 반면 일부에선 반대로 상저하고(上低下高) 흐름을 예상하고 있다. 하지만 ‘기업실적 개선’ ‘출구전략 시기’ ‘달러화 향방’ ‘중국 소비성장’ ‘외국인투자가 매매’ ‘더블딥(경기회복 후 재침체) 여부’ 등이 핵심 변수라는 점에선 이견이 없다. 핵심 변수 흐름을 예의주시하면서 개별 투자전략을 미리 짤 필요가 있다.

오현석 삼성증권 투자정보파트장

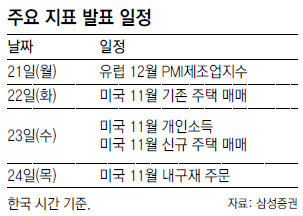

This week >

구독

이런 구독물도 추천합니다!

-

만화 그리는 의사들

구독

-

부동산 빨간펜

구독

-

동아경제가 만난 사람

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[This Week]]M&A株살까말까 망설인다면…](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2009/12/28/25078078.1.jpg)

![“대통령을 뽑았더니 영부남?” 활동 중단 김 여사의 향후 행보는? [황형준의 법정모독]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130476280.1.thumb.jpg)

댓글 0