저평가 성장주 투자 원칙… 주식형 3년 수익률 78%

퇴직연금은 노후를 대비한 안전판 역할을 하기 때문에 변동성을 줄이고 안정성을 확보하는 것이 관건이다. 따라서 퇴직연금펀드는 상승장이건 하락장이건 크게 출렁이지 않고 장기적으로 우수한 성과를 유지하는 상품이 적절하다.

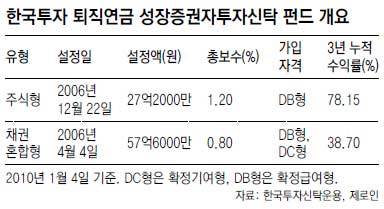

한국투자신탁운용의 ‘한국투자 퇴직연금 성장증권자투자신탁1호’ 펀드는 주식형과 채권혼합형 두 가지로 이뤄져 있다. 주식형은 2006년 12월 22일 설정 이후 3년 누적 수익률이 78.15%, 채권혼합형은 2006년 4월 4일 설정 이후 3년 누적 수익률이 38.70%에 이른다. 펀드평가사 제로인에 따르면 지난해 12월 31일 현재 설정액 10억 원 이상 퇴직연금펀드 중 1년 수익률 기준으로 주식형은 1위, 채권혼합형은 4위를 달리고 있다.

이 펀드는 ‘모자(母子)’ 구조로 자 펀드를 통해 모은 돈을 모 펀드의 수익증권에 대부분 투자하고 나머지는 유동성 자산에 투자하는 형태다. 60% 이상 주식으로 운용되는 주식형 펀드는 퇴직연금 확정급여(DB)형 계약자가 가입할 수 있다. 주식 40% 미만으로 운용되는 채권혼합형 펀드는 DB형과 확정기여(DC)형 가입자 모두 가입할 수 있지만 DC형 가입자에게 더 적절하다. DB형은 기업이 모든 책임과 권한을 갖기 때문에 운용 실적이 좋든 나쁘든 근로자에게 돌아오는 몫은 정해져 있다. 따라서 매년 임금상승률이 물가상승률보다 높은 기업의 장기 근속자나 퇴직 후 수령할 퇴직금을 사전에 확정짓고자 하는 안전 중시형 근로자가 주로 선택한다. 반면 DC형은 근로자가 책임과 권한을 갖고 운용 실적에 대한 부담도 100% 근로자 몫이다.

책임 펀드매니저인 박현준 한국투자신탁운용 주식운용팀장은 “내수와 수출, 경기 방어주와 민감주 간의 균형을 맞추며 포트폴리오의 안정성을 높이는 방향으로 운용해 왔다”며 “앞으로도 단기 테마나 재료로 움직이는 종목보다는 장기 수익률 개선을 목표로 운용하겠다”고 밝혔다.

정혜진 기자 hyejin@donga.com

똑똑한 펀드 >

구독

이런 구독물도 추천합니다!

-

오늘과 내일

구독

-

허진석의 톡톡 스타트업

구독

-

교양의 재발견

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[똑똑한 펀드]미래에셋 퇴직플랜 브릭스업종대표](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2010/02/09/26041044.1.jpg)

![‘올해의 작가상’ 개그맨 고명환 “죽을 뻔한 나를 구해준 비법은” [인생2막]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130681832.4.thumb.jpg)

댓글 0