“하버드卒 조카에게 맡겨요… 수수료는 나중에 받습니다”

전문성+무한신뢰 내건 콘셉트 주효

가입자 성향따라 맞춤형 투자 관리

매일 90억씩 들어와… “연말 1조 유치”

가족이 크게 아파 보면 안다. 주변에 잘 아는 의사가 있으면 얼마나 든든한지. 잘 모르고 답답할 때 능력 있는 친구, 친척이 있으면 고민을 쉽게 털어놓을 수 있다. 금융 투자할 때도 믿을 만한 친지가 곁에 있으면 좋지 않을까.

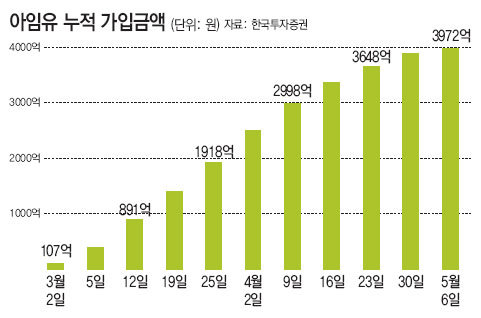

한국투자증권의 자산관리서비스 ‘아임유(I'M YOU)’는 이런 점에 착안했다. 아임유는 회사(I)가 곧 고객(YOU)이라는 마음으로 평생 자산관리서비스를 제공하겠다는 의미. 3월 2일 선보인 이 서비스는 6일 현재 가입금액 3972억 원, 가입자 수 7100명을 기록 중이다. 주말을 빼면 두 달 동안 매일 90억 원씩 들어온 셈이다. 펀드 대량 환매가 이어지던 시기에 거둔 성과여서 더욱 놀랍다는 게 시장의 평가다.

고민은 2008년 글로벌 금융위기부터 시작됐다. 유상호 한국투자증권 사장은 “금융위기 과정에서 시장이 좋지 않을 것을 예상하면서도 회사 수익을 고려하다 보니 고객들에게 주식을 팔라고 권유하는 식의 적극적인 노력을 하지 못했다”며 “이렇게 해서는 절대로 성장할 수 없고, 고객과 이해관계를 함께하는 시스템이 필요함을 뼈저리게 느꼈다”고 말했다.

한국투자증권은 ‘하버드대를 나온 조카’를 자산관리서비스의 콘셉트로 잡았다. 전문성을 갖췄으면서도 가족처럼 믿고 맡길 수 있다는 점을 강조한 것이다. 터무니없이 높은 목표수익률로 유혹하기보다는 ‘은행 금리에 물가상승률을 더한 것보다는 조금 높으면 좋겠다’는 고객들의 요구에 맞췄다. 판매에 연연하지 않고 지속적으로 관리하는 데 집중하기로 했다.

외부에 의뢰해 최종 결정한 브랜드명은 ‘아임유’. 고객의 이익을 추구한다는 뜻의 ‘프로핏(Profit)’, 회사와 고객, 이익의 3박자를 뜻하는 ‘왈츠’ 등도 거론됐지만 ‘금융생활의 평생 동반자’ ‘고객과 이해를 함께한다’는 이미지에 부합하는 ‘아임유’가 사내에서 압도적인 지지를 받았다. 광고도 고객의 처지를 대변하는 방향으로 구성했다. 광고모델은 톱스타를 피해 만화가 이현세, 방송인 박지윤 씨 등 자신의 분야를 개척하고 신중하게 선택하는 이미지를 골랐다. 기존 자산관리에 대한 실망과 아쉬움이 새로운 서비스에 대한 기대감으로 바뀌는 모습을 표현했다.

“우리 회사는 도대체 뭐하는 겁니까.”

퇴직연금관리 상품으로 ‘제2도약’ 준비

수수료 체계도 고민했다. 기존 증권사 자산관리브랜드는 여러 상품을 나열한 형태라 수수료가 복잡했다. 주식 매매 수수료, 펀드 판매 수수료, 판매보수 등 투자자산을 사고팔 때마다 각각 수수료가 부과됐다. 증권사의 조언에 따라 주식을 팔고 채권이나 대체상품으로 갈아탄다면 그때마다 수수료를 내는 식이었다. 고객은 수익이 나지 않아도 증권사는 꼬박꼬박 수익을 챙길 수 있는 구조였다.

‘아임유’는 주식 채권 펀드 등을 고객 계좌 내에 하나로 통합했다. ‘아임유’ 자체가 하나의 상품이기 때문에 그 안에서 자산 배분이 바뀌어도 일일이 수수료를 내지 않아도 되는 것이다. 그 대신 수수료는 순자산가치의 일정 비율(연 1.8∼2.5%)을 분기별로 나중에 받기로 했다. 회사 관계자는 “중간에 운용을 100번을 하든 1000번을 하든 마지막에 수수료를 받겠다는 것”이라며 “고객의 자산이 증가해야 회사의 수익도 늘어날 수 있는 구조이기 때문에 회사는 고객의 자산 증대에 역량을 집중하며 고객과 이해관계를 같이하게 된다”고 설명했다.

자체 개발한 증시분석 모델(KIS 투자시계)을 바탕으로 고객 자산의 배분, 편입자산 선정, 리스크 관리 등을 체계적이고 과학적으로 운용하는 것도 독창적인 부분이다.

투자자의 성향을 고(高)공격형, 적극형, 중립형, 안정형 등 4가지로 나눠 맞춤형 투자전략도 구사한다. 예를 들어 적극형 투자자라면 위험자산 비중을 상승초기에는 40∼60%, 상승후기에는 30∼50%, 하락초기에는 0∼30%, 하락후기에는 0∼20%처럼 탄력적으로 조정하게 했다.

결과는 대성공. 회사 관계자는 “당초 올해 4000억 원만 유치하자고 했는데 훨씬 빠른 속도로 자금이 들어와 연말까지 1조 원을 유치하는 것으로 목표를 올려 잡았다”고 말했다. 유상호 사장은 “앞으로 1년, 길게는 3년 안에 이 서비스를 금융자산관리의 표준 모델로 정착시키는 것이 목표”라며 “이 서비스에서 쌓은 신뢰를 바탕으로 미래의 자산관리인 퇴직연금까지 확대해 평생 자산관리시스템을 완성하겠다”고 밝혔다.

김재영 기자 redfoot@donga.com

《 동아닷컴 인기화보 》

A+ 리포트 >

구독

이런 구독물도 추천합니다!

-

교양의 재발견

구독

-

동아광장

구독

-

BreakFirst

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[A+리포트]젊고 똑똑해진 방문판매원…‘매출 파워그룹’ 급부상](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2010/06/04/28863894.1.jpg)

댓글 0