주택신축판매업 등록후 양도하면

매매대금 90%, 경비 인정해 감면

《은퇴를 앞둔 신모 씨(59)는 이런저런 사업을 구상하다가 최근 7억 원을 주고 서울 관악구 신림동의 땅을 샀다. 그는 그 땅에 다세대주택을 지어 분양사업이나 부동산임대사업을 할 계획이다. 그런데 주택신축판매업이냐, 부동산임대사업이냐에 따라 양도할 때 세금이 다르다는 얘기를 들었는데….》

주택신축판매업이란 주택을 새로 지어 분양을 통해 판매하는 사업을 말한다. 부동산임대업은 보유한 부동산을 임대해 임대수익을 얻는 것을 목적으로 하는 사업이다.

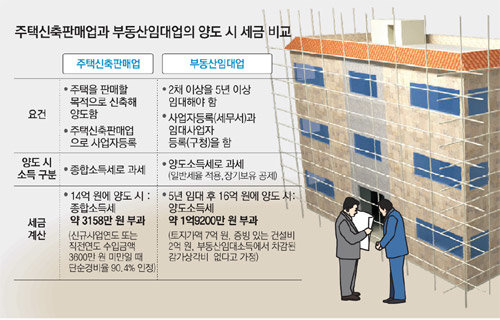

주택신축판매업으로 양도하면 사업소득으로 간주돼 종합소득세가 과세되는 반면에 부동산임대업을 하다가 양도하면 양도소득세로 과세된다. 동일한 물건을 양도하더라도 세법에서 사업목적에 따라 소득을 다르게 구분하기 때문에 내야 할 세금이 달라지는 것이다. 이때 해당 사업을 주택신축판매업으로 볼 것인지, 부동산임대업으로 볼 것인지는 취득 목적이나 보유형태, 보유기간, 계속성과 반복성 등을 모두 고려해 종합적으로 판단한다.

주택신축판매업으로 양도해 종합소득세가 과세될 때는 장부 및 기타 증빙서류로 경비를 계산하는 게 원칙이다. 하지만 장부나 증빙서류가 없거나 미비한 경우에는 실제 금액이 아닌 추계 방법을 사용한다. 추계 방법을 적용하면 신규로 사업을 시작한 연도에 발생한 수입에는 단순경비율을 적용해 수입금액의 90.4%를 경비로 인정해준다. 또 직전 과세 기간의 수입금액이 3600만 원 미만일 때도 단순경비율을 적용한다.

예를 들어 신 씨가 7억 원에 땅을 사고 건축비 4억 원을 들여 다세대주택을 지었는데 증빙이 되는 건설 경비가 2억 원뿐이라면 추계로 신고할 수 있다. 만약 신 씨가 신축한 그해에 이 다세대주택을 팔 경우 단순경비율이 적용된다. 14억 원에 팔았다면 90.4%인 약 12억6500만 원이 경비로 인정돼 약 3158만 원의 종합소득세가 부과된다.

하지만 신 씨가 신축한 연도에 다세대주택을 팔지 못하거나 여러 해에 나눠 팔면서 한 해의 수입금액이 3600만 원을 넘었다면 90.4%의 경비를 인정받지 못해 세 부담이 늘어난다. 따라서 신축연도에 분양이 어려워 양도하지 못한다면 여러 해에 분산해서 파는 것보다는 한 해에 일괄 양도하는 것이 절세에 도움이 된다.

또 취득할 때 취득 및 등록세 혜택이, 보유할 때 종합부동산세에 합산되지 않는 혜택이 있다. 임대사업자는 양도할 때 양도소득세로 과세된다. 만약 신 씨가 5년간 임대사업을 한 뒤 16억 원에 다세대주택을 판다면 양도차익 7억 원(16억 원―땅값 7억 원―증빙 가능한 건설비 2억 원)에 대해 약 1억9200만 원의 양도소득세가 부과된다.

이은하 미래에셋증권 세무컨설팅팀 세무사

정리=정임수 기자 imsoo@donga.com

맞춤 재테크 >

구독

이런 구독물도 추천합니다!

-

만화 그리는 의사들

구독

-

오늘의 운세

구독

-

기고

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[맞춤 재테크]부동산-금융자산 사전증여 절세전략](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2010/07/17/29942599.1.jpg)

댓글 0