채권단 “재무평가 42점… 더 미룰 수 없다”

양측, MOU 체결여부 싸고 벼랑 끝 대치

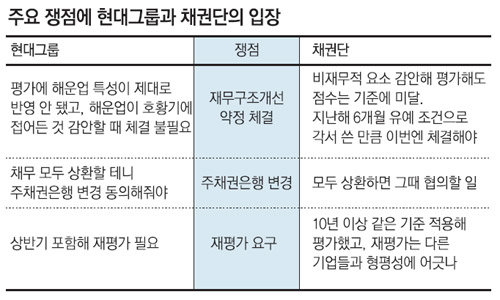

외환은행 등 13개 은행으로 구성된 현대그룹 계열 채권은행협의회(채권단)와 현대그룹이 재무구조개선 약정(MOU) 체결을 둘러싸고 극한 대치를 계속하고 있다. 현대그룹은 MOU가 기업의 발목을 잡을 수 있으니 기준을 융통성 있게 적용해야 한다고 주장하는 반면 채권단은 현대그룹의 재무구조가 결코 좋다고 할 수 없는 만큼 체결을 더는 미룰 수 없다는 입장이다.

재무구조개선 약정 제도는 부실 우려가 있는 대기업 그룹의 경영을 정상화하기 위한 취지로 마련됐으며 외환위기 직후인 1998년 도입됐다. MOU를 맺는 기업은 △부채 감축 △비주력 계열사 매각 △부실 계열사 정리 등을 해야 한다.

MOU를 체결하면 채권단이 기업의 경영에 관여하기 때문에 기업 입장에서는 결코 반갑지 않다. 현대그룹은 채권단이 현대그룹의 주력 업종인 해운업에 대한 이해가 부족하다며 채권단의 경영 관여를 우려하고 있다. 현대그룹 관계자는 “해운업이 지난해 극심한 침체기를 지나 호황기로 접어들고 있어 공격적인 투자를 통해 성장할 수 있는데, 채권단은 부채를 줄이는 게 급선무이기 때문에 MOU 체결이 기업의 경쟁력을 저해할 우려가 크다”고 말했다.

하지만 채권단은 현대그룹의 재무구조를 볼 때 MOU 체결이 불가피한 상황이고, 다른 기업들도 이 제도를 통해 재무구조 개선 작업을 해온 만큼 현대그룹에만 특혜를 줄 수 없다는 입장이다.

현대상선은 호황이던 2008년 6769억 원의 순이익을 냈지만 지난해 8018억 원의 적자를 봤다. 2007년 3조6000억 원 수준이던 현대그룹의 차입금은 2009년 6조 원대로 크게 증가하는 등 재무구조가 악화됐다는 것. 평가에서 현대그룹은 재무적 요소에 38점을 받았고, 비재무적 요소 등 정성적 평가로 4점을 추가해 최종적으로 42점을 받았다. 70점을 넘어야 MOU 체결을 피할 수 있지만 이에 크게 미치지 못했던 것.

채권단 관계자는 “지난해 상반기 평가 결과 MOU 체결 대상이었지만 각서를 받는 조건으로 6개월 유예를 해주기도 했다”며 “상반기까지 포함해 다시 평가하자는 현대그룹의 주장은 음주운전을 한 사람이 몇 시간 뒤 술 깨고 다시 측정하자고 하는 꼴”이라고 말했다.

금융당국 관계자도 “해운업종의 고차입 구조를 반영해 평가해도 점수가 안 좋은 것은 마찬가지여서 경영이 단기간에 회복될 수준이 아니라고 보고 있다”며 “이런 상황에서 현대그룹과 MOU를 맺지 않는다면 주채권은행이 오히려 제구실을 못 하는 것 아니냐는 지적을 받을 것”이라고 말했다.

유덕영 기자 firedy@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0