해외정착 자녀가 국내재산 물려받을땐 성년이라도 3000만원 증여공제 못받아

《 서울 강남구에 살고 있는 윤모 씨(59)는 자녀가 둘이다. 큰아들은 호주에서 유학을 마치고 돌아와 국내 대기업에 다니고 있고 작은아들은 호주에 있는 대학을 졸업한 뒤 현지 컴퓨터 회사에 취직해 아예 호주에 자리를 잡을 계획이다. 상속세를 줄이려면 사전증여가 필요하다고 들은 윤 씨는 두 아들에게 어느 정도 증여를 해주려고 한다. 국내에 있는 큰아들과 외국에 있는 작은아들에게 증여할 때 증여세가 달라지는지 궁금하다. 》 유학을 갔다가 현지에서 취직이나 결혼을 해 정착하는 자녀가 늘면서 비거주자 세금 문제에 관심이 높아지고 있다. 가장 먼저 파악해야 할 것은 거주자와 비거주자를 구분하는 조건이다.

세법에서는 납세의무자를 내국인이냐 외국인이냐의 국적과 관계없이 거주자인지 비거주자인지를 따져 과세한다. 국내에 1년 이상 거주해야 하는 직업이 있거나 생계를 같이하는 가족이 국내에 있는 등 국내에 주소를 두거나 1년 이상 거주하면 거주자로 구분한다. 이 조건에 해당하지 않으면 비거주자로 간주한다. 하지만 외국에서 몇 년간 계속해 직장을 다니더라도 국내 기업의 해외지점에서 근무하거나 주재원으로 파견된 직원은 거주자에 해당한다. 또 국내에서 부모가 학비를 보내줘 외국에서 공부하는 유학생도 생계를 같이하는 가족이 국내에 있기 때문에 거주자로 본다.

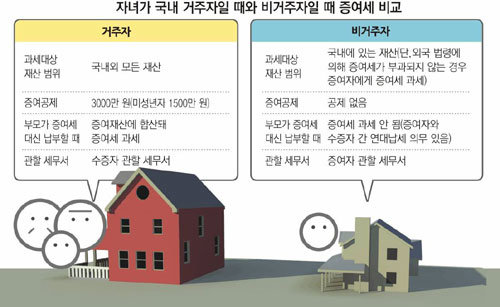

거주자, 비거주자에 대한 판단은 증여받는 수증자가 누구냐에 따라 증여세가 달라지기 때문에 증여할 때 매우 중요한 부분이다. 첫째, 증여대상 재산의 범위가 달라진다. 증여일 기준으로 거주자인 큰아들은 국내에 있는 재산은 물론이고 해외에 있는 재산을 증여받을 때 증여세를 내야 한다. 만약 해외 재산이 있는 국가에서 이미 낸 증여세가 있다면 그 세금은 외국납부세액으로 공제받을 수 있다.

그런데 호주는 현재 증여세가 없다. 그렇다면 증여세를 한 푼도 내지 않고 작은아들에게 호주에 있는 부동산을 증여하는 게 가능할까. 그렇지 않다. 증여 물건이 소재한 국가에 증여세가 없다면 재산을 증여한 거주자인 윤 씨가 국내에서 증여세를 내도록 돼있기 때문이다. 해당 국가에서 증여세가 부과되는 경우에만 비거주자에게 해외 재산을 증여할 때 국내에서 증여세를 내지 않아도 된다는 얘기다.

둘째, 증여공제가 다르게 적용된다. 거주자인 자녀가 증여받으면 3000만 원(미성년자 1500만 원)까지 증여공제가 되지만 비거주자인 자녀는 증여공제가 없다. 하지만 증여공제를 못 받는다고 해서 비거주자 증여가 불리하다고 볼 수는 없다. 증여세는 증여받은 자녀의 돈으로 내야 한다. 그렇기 때문에 부모가 자녀의 증여세를 대신 내줬다면 대신 내준 증여세도 증여 재산에 포함돼 증여세를 더 내야 한다. 그러나 수증자가 비거주자면 수증자와 증여자 간에 증여세 연대 납세의무가 있기 때문에 부모가 대신 세금을 내주더라도 증여세가 없다. 따라서 비거주자인 자녀에게 추가 증여세 없이 증여세 금액만큼을 더 증여할 수 있는 셈이다.

이은하 미래에셋증권 세무컨설팅팀 세무사

맞춤 재테크 >

구독

이런 구독물도 추천합니다!

-

고양이 눈

구독

-

오늘의 운세

구독

-

후벼파는 한마디

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[오르락 내리락]車보험 손해율 개선 기대… 손해보험주 일제히 강세](https://image.donga.com/donga_v1/images/img_default.png)

![“혈액만 분석해서 난소암 조기 발견… 11종 암 동시 진단 실현할 것”[허진석의 톡톡 스타트업]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130787600.1.thumb.jpg)

댓글 0