중동 및 북아프리카의 민주화 열풍은 기본적으로 정치·사회적 현상이다. 과거 옛 소련 해체와 베를린장벽 붕괴, 동유럽 정권 교체와 비슷하다. 하지만 어디로 불똥이 튈지 모른다는 점, 그 자체로 불확실성이 커지면서 지금 주가는 이를 반영하고 있다.

먼저 지정학적 리스크가 증가하면서 유가가 급등하고 있다. 인플레이션 압력이 높아진 상황에서 유가 급등은 하이퍼(hyper) 인플레이션의 우려를 촉발할 수 있다. 신흥국에 해당하는 얘기다. 반대로 선진국은 경기침체와 물가상승이 동반해 나타나는 스태그플레이션을 초래할 수 있다. 물론 이번 사태가 더는 확산되지 않는다면 유가는 빠르게 안정을 찾을 것이다. 하지만 문제는 중동 및 북아프리카의 정권 교체 혁명이 다수 국가를 대상으로 현재진행형이라는 점이다. 유가 급등세가 쉽게 꺾이지 않는 이유다.

이번 사태가 신흥시장에서 안전자산 선호를 불러올 수 있다. 올해 들어 글로벌 유동성은 ‘채권에서 주식으로, 신흥시장에서 선진시장’으로 이동하고 있다. 여기에 ‘리스크 회피 심리’라는 복병이 나타났다. 안전자산 선호는 ‘안전통화 강세, 금 가격 강세, 국채금리 하락’으로 연결된다. 시장 내부적으로는 투기와 헤지를 목적으로 하는 ‘선물 순매도와 현물 공매도’가 늘어난다. 모두 주가 조정 요인이다.

지금은 인플레이션과 긴축 우려, 외국인의 신흥시장 이탈로 조정 국면이 지속되는 상황에서 이벤트성 리스크가 가세한 형국이다. 이번 조정이 대세 하락의 출발은 아니지만 중기 상승에 대한 조정으로 판단된다. 3월 유럽 재정위기가 다시 부각될 수 있다는 점까지 고려하면 이번 조정은 2분기 초반까지 지속될 수 있다. 다만 유가 급등에 제동이 걸리고 중동 사태가 진정된다면 주가는 단기간 회복될 수 있어 과도한 비관은 금물이다.

‘선(先) 리스크 관리, 후(後) 매수 기회 포착’의 대응을 권한다. 유가 상승 및 인플레이션 환경에 유리한 정유·화학업종과 자원개발, 대체에너지 관련 종목들이 우위를 차지할 것이다. 이번 사태로 급락했던 건설과 항공은 하락폭이 너무 컸기 때문에 기술적 반등이 나타날 수 있다. 눈높이만 낮춘다면 기술적 매매가 가능한 업종이다.

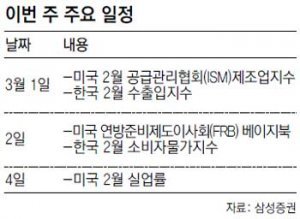

이번 주는 월말, 월초에 핵심 경제지표가 잇따라 발표된다. 국내 지표로는 2월 수출입 동향과 소비자물가가 중요하다. 시장에서는 2월 소비자물가상승률을 4.3%로 예상한다. 미국 지표는 2월 공급관리협회(ISM) 제조업지수와 고용 동향을 주목해야 한다.

This week >

구독

이런 구독물도 추천합니다!

-

이진한 의학전문기자의 메디컬 현장

구독

-

횡설수설

구독

-

노후, 어디서 살까

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[This Week]대형재난 후 복구수요 증가 기대… 글로벌 증시 충격은 크지 않을듯](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2011/03/13/35541898.1.jpg)

댓글 0