막막한 50대, 집 줄여 현금 굴려라

중견기업 부장 최모 씨(54)는 25년 이상 직장생활을 하며 모은 돈으로 서울 강남에 시가 5억5000만 원짜리 집을 마련하는 데 성공했다. 예금 등 여유자금은 5000만 원가량 있지만 왠지 불안하다. 정년퇴직까지 얼마 남지 않은 데다 무엇보다 20대 중반을 넘은 두 딸의 결혼을 치러야 한다. 지인과 친척들의 경조사비도 부담이 되고 있다. 앞으로 목돈을 써야 할 곳이 적지 않지만 최 씨는 은퇴 후 적어도 월 300만 원씩은 쓰고 지냈으면 한다.

현재 자산 상태라면 최 씨의 꿈은 불가능에 가깝다. 우리투자증권 100세시대연구소에 따르면 최 씨가 바라는 대로 은퇴 후 한 달에 300만 원씩 쓰다간 77세에는 빈털터리가 된다. 100세까지 산다면 월 희망 소비금액의 절반인 158만 원으로 한 달을 지내야 한다.

○ 부동산 줄이고 현금 나오게 해야

은퇴를 앞두고 있는 한국의 50대는 대부분 최 씨와 비슷한 처지다. 10일 서울대 노년·은퇴설계지원센터와 100세시대연구소 분석에 따르면 50대의 평균 월 저축액과 연금불입액은 각각 18만5670원, 21만476원으로 30대(22만9814원, 23만4087원)보다도 적었다. 전문가들은 “50대는 부모를 모시면서 자식에게는 외면당하는 첫 세대”라며 “자식과 부모를 위해 살면서 정작 자신의 노후준비에는 소홀하다”고 말했다.

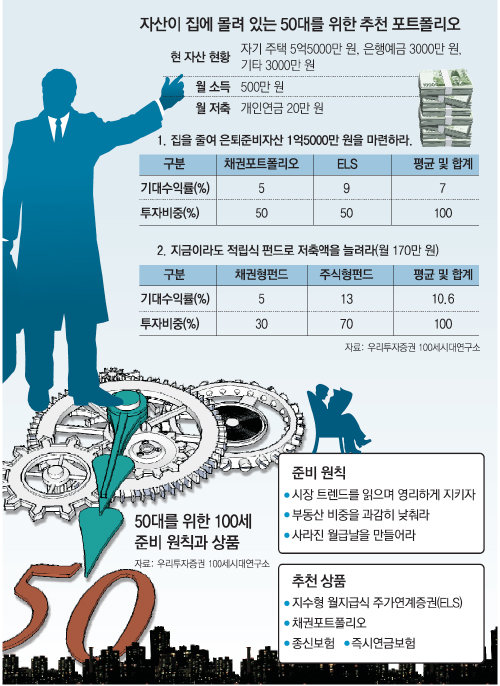

박형수 100세시대연구소장은 “준비기간이 얼마 남지 않은 만큼 보유한 부동산을 현금화해 금융자산 포트폴리오에 추가하는 등 전체적인 자산 재조정이 필요하다”고 지적했다.

자영업자 김모 씨(50)는 상황이 조금 나은 편이다. 집과 땅 등 부동산 시세가 3억 원이고, 월 소득은 500만 원, 예·적금과 주식 등 금융자산이 1억6700만 원에 이른다. 매달 적금과 연금에 43만 원씩 넣으면서 노후 대비도 하고 있다.

하지만 김 씨 역시 자신의 희망대로 매달 260만 원을 쓰고 살기는 어렵다. 김 씨가 60세에 은퇴하고 100세까지 살려면 약 12억75만 원이 추가로 필요하다는 계산이 나온다. 5억2611만 원이 부족하다는 얘기다. 연구소 측은 “부동산 일부를 팔아 1억 원의 금융자산을 조성한 뒤 이를 종잣돈으로 2억1992만 원을 만들고 추가로 3억619만 원을 저축하라”고 조언했다.

박 소장은 “50대에는 금융시장의 큰 트렌드를 활용해 안정적인 현금흐름을 만드는 게 중요하다”며 “모험보다는 영리하게 지키는 게 포인트”라고 말했다.

○ ‘월급’ 나오는 금융상품 찾아야

당장 내일 은퇴가 닥쳐올지 모르는 50대는 월지급식 금융상품이 적합하다. 매달 일정한 금액을 받아 생활하던 직장인들은 당장 월급이 사라지면 당황하기 쉽다. 목돈을 한꺼번에 받는 것보다는 일정한 현금 흐름을 꾸준히 이어주는 게 좋다.

특히 최근에는 월지급식 주가연계증권(ELS)이 노후대비용으로 인기가 높다. 현재 증시가 옆걸음을 치고 있어 손실위험은 적고 연 9% 이상의 수익률도 가능하다. 같은 금액을 시중 은행에 넣어두는 것에 비해 2배의 현금을 만들어내는 셈이다. 보험사에 목돈을 맡기고 바로 연금을 받을 수 있는 즉시연금보험도 고려해볼 만하다. 수익률이 높은 편은 아니지만 10년 이상 가입하면 비과세 혜택이 있어 종합과세 대상자에게 안성맞춤이다.

50세라도 남은 인생을 고려하면 주식과 채권투자를 외면할 순 없지만 가급적 위험과 비용을 줄여야 한다. 상장지수펀드(ETF)에 나눠 투자하는 분할매수펀드나 증권사의 채권포트폴리오 서비스를 이용하는 것도 방법이다. 채권포트폴리오는 채권형 펀드처럼 안정적인 투자가 가능하면서도 운용수수료가 없고 만기도 조정할 수 있다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0