국내은행 잇따라 발행 성공… 중동계 자금도 대거 참여

“세계 금융시장이 불안해도 한국 채권 투자라면 OK.”

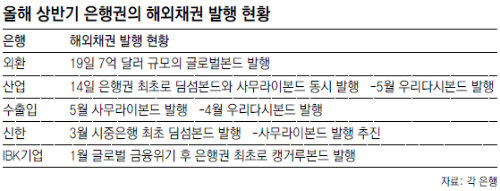

유럽 재정위기로 글로벌 금융시장이 불안한 상황에서도 주요 국내 은행들이 잇따라 대규모 해외채권(글로벌본드) 발행에 성공하고 있다. ‘안전자산 실종시대’를 맞은 해외 투자자들이 그만큼 한국을 매력적인 투자처로 평가하고 있다는 뜻으로 해석할 수 있다.

외환은행은 19일 5년 만기 글로벌본드 7억 달러어치(약 8400억 원)를 발행하는 데 성공했다. 발행 금리는 5년 만기 미국 국채수익률보다 2.55%포인트 높은 수준이다. 당초 미국 국채수익률보다 2.75%포인트 높게 채권 발행을 추진했지만 미국, 유럽, 중동 등 각국 투자자들이 몰려 예상보다 0.2%포인트나 낮은 금리로 발행했다. 외환은행이 수십억 원의 자금 조달 비용을 아꼈다는 의미다.

수출입은행도 지난달 아시아 금융회사로는 역대 최대인 총 1000억 엔(약 1조4700억 원)의 사무라이본드를 발행했다. 이 밖에 신한, 하나, 우리 등 다른 시중은행들도 사무라이본드 발행을 저울질하고 있다.

한국 채권에 투자하는 글로벌 투자자들의 출신 지역이 다양해지고 있는 점도 주목할 만하다. 외환은행의 채권 발행에는 중동지역의 13개 기관투자가가 1억 달러를 투자했다. 산업은행이 2월 7억5000만 달러의 글로벌본드를 발행할 때도 쿠웨이트 국립은행 등 중동계 자금이 대거 참여했다. 유석하 기업은행 글로벌·자본시장본부 부행장은 “그간 중동계 자금이 주로 투자해 온 유럽이 재정위기로 불안하고 미국 경기도 침체돼 있다 보니 금융시장이 상대적으로 안정된 한국에 관심을 갖는 해외투자자들이 늘고 있다”고 설명했다.

하정민 기자 dew@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![‘명태균 수사’가 진짜 불법계엄 방아쇠를 당겼을까 [횡설수설/신광영]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130804004.1.thumb.jpg)

댓글 0