스마트금융 시대 연령대별 투자요령

중견 제조업체에 다니는 신모 부장(42)은 2년 전 은행대출을 받아 서울 외곽에 집 한 채를 장만했다. 하지만 이자 부담에 올해 중학생이 된 큰딸 학원비 부담이 커지자 고민에 빠졌다. 신 씨는 “은퇴 후까지 보고 준비를 하고 싶지만 교육비 등 고정지출이 많아 400만 원 정도의 월급으로는 여유가 거의 없고, 막상 투자하고 싶어도 경험이나 정보가 부족해 무엇을 해야 할지 모르겠다”며 답답해했다.

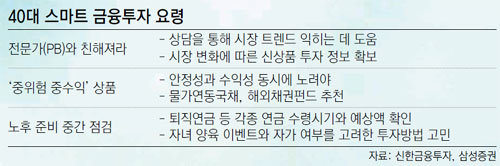

○ 재테크 전문가를 사귀어라

여유자금이 없다고 손을 놓고 있을 수도 없다. 본격적인 은퇴 준비를 해야 하는 데다 자녀 결혼 등 목돈이 필요한 일들이 많이 남아 있기 때문이다. 전문가들은 “은퇴까지는 많은 시간이 남은 만큼 어느 정도 공격적 투자가 가능하다”며 “예금이나 부동산만 믿고 있다가는 노후자금이 부족할 수 있다”고 조언한다.

전문가들은 이런 문제점을 깨달았다면 당장 가까운 은행이나 증권사 지점을 찾아가 친한 프라이빗뱅커(PB)를 만들라고 충고한다. 수시로 금융투자 상품에 대해 상담을 받다 보면 시장 트렌드를 쉽게 따라잡을 수 있다. 또 PB들의 추천을 통해 시장 변화에 맞춘 신상품에 발 빠르게 투자할 수 있는 기회도 얻는다.

○ 적립식은 OK, 목돈은 안전하게

40대에는 수익성과 안정성 모두 고려해야하는 시기다. 리스크가 많은 상품에 집중 투자하는 것은 불안하지만 은퇴 시점까지 상당 기간이 남아 있는 점을 감안하면 안정적인 상품 위주로 운용하는 것도 비효율적이다.

일정 수준의 목돈이 확보됐다면 안정성을 높인 ‘중위험 중수익’ 상품에 투자하는 게 바람직하다. 국채의 안정성과 함께 물가 상승에 따라 추가 수익을 기대할 수 있는 물가연동국채가 대표적이다. 이 상품은 1억 원을 10년간 투자해 해당 기간 물가가 연평균 4% 오르면 원금이 1억4000만 원으로 불어난다. 분리과세를 신청하면 금융소득종합과세에 해당하지 않기 때문에 고액 자산가도 세제 혜택을 누릴 수 있다. 이외에 미국 하이일드 채권 등에 투자하는 해외채권펀드 등도 검토 대상이다.

노후 준비에 대한 중간 점검도 40대가 빼놓아서는 안 된다. 국민연금을 포함해 퇴직연금, 개인연금 등의 수령 시점과 예상액들을 뽑아 보고 자신이 원하는 은퇴 후 생활비와 비교해봐야 한다. 만약 현금 흐름에 문제가 생긴다면 추가 연금 상품 가입 등 보완 방안을 세워두는 게 좋다. 김상문 삼성증권 투자컨설팅팀 연구위원은 “40대에는 자녀 출산 시기나 부동산 보유 여부에 따라 재무 상황이 많이 차이난다”며 “안정성을 기본으로 하되, 각자 처지에 맞는 투자 상품에 대한 관심을 높여야 할 시점”이라고 말했다.

김철중 기자 tnf@donga.com

Money&Life >

이런 구독물도 추천합니다!

-

이준만의 세상을 바꾼 기업가들

구독

-

사설

구독

-

머니 컨설팅

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[사설]12·3 계엄 직격탄에 사라진 GDP 6.3조](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130909155.1.thumb.jpg)

댓글 0