3분기 실적 ‘굿’… 전망도 ‘굿’

최근 홈쇼핑 업계는 ‘3중고’를 겪고 있다. 불경기로 판촉비는 늘고 채널 경쟁이 심해지면서 송출 수수료 부담도 증가했다. 여기에다 정부의 동반성장 정책에 따라 중소기업 제품에 대해서는 수수료 인하 압박을 받고 있다. 올 상반기(1∼6월) 홈쇼핑 업체 중에서 GS홈쇼핑의 부진이 심했다.

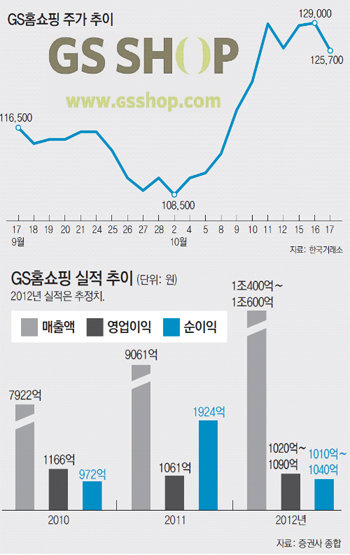

하지만 분위기가 바뀌고 있다. 10월 들어 증권업계는 연일 ‘GS홈쇼핑 매수’ 리포트를 내보내고 있다. 주가가 저평가돼 있고 4분기엔 당초 예상보다 실적이 양호할 것이라는 분석 덕택이다.

○ 부진했던 2분기

같은 기간 CJ오쇼핑은 340억 원, 현대홈쇼핑은 354억 원의 영업이익을 각각 올렸다. 당기순이익도 210억 원에 그쳐 1위인 현대홈쇼핑의 380억 원과 170억 원의 격차가 생겼다.

상품 구조 면에서는 높은 가전 비중이 수익성의 한계로 지목됐다. 가전제품은 오프라인, 인터넷 등 여러 채널과 가격 경쟁을 벌여야 하는 상품인 탓에 이익 기여도가 제한적일 수밖에 없다.

해외 사업에 소극적이었던 점도 GS홈쇼핑의 이미지를 깎아내리는 요소였다. GS홈쇼핑은 2005년 중국 사업을 시작했지만 6년 만에 철수하는 등 경쟁사에 비해 해외 진출에 신중한 모습을 보여 왔다.

○ 하반기 실적, 당초 예상보다 좋아

3분기 실적 전망을 앞둔 현재, 증권업계가 GS홈쇼핑을 보는 눈은 사뭇 달라졌다. 하나대투증권은 “눈을 씻고 다시 봐야 할 종목”이라고 평가했고 HMC투자증권은 “영업실적은 저점을 통과했다”는 의견을 내놓았다.

증권업계는 GS홈쇼핑의 하반기 실적이 당초 예상보다는 양호할 것으로 보고 있다.

박종대 하나대투증권 애널리스트는 “GS홈쇼핑은 취급 품목을 조정해 가전 비중을 10%로 낮추고 의류와 패션잡화는 각각 25%, 12%로 늘려 수익성을 개선시키고 있다”며 “올해 초 상품 마진 구조에 대해 쇄신 의지를 밝혔고, 그런 의지와 노력이 실적으로 나타나고 있다”고 분석했다.

지지부진해 보였던 해외 사업도 조금씩 결실을 보고 있는 분위기다. GS홈쇼핑은 “이달 5일 개국 1주년을 맞은 태국 합작사 트루GS(True GS)가 연일 최고 매출액을 경신하고 있으며 인도네시아 합작사인 MNC숍은 시험방송 기간인데도 현지 한류를 타고 빠르게 정착하고 있다”고 전했다.

김현지 기자 nuk@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[시선집중, 이 주식]LG디스플레이](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2012/10/31/50536626.1.jpg)

댓글 0