“세테크가 곧 재테크”… 세금 줄여 투자수익률 올린다

4년차 직장인 유모 씨(31)는 요즘 재테크 공부에 한창이다. 그간 예적금에만 집중하던 투자 패턴을 바꿔 본격적인 금융상품 투자에 나설 계획이다. 유 씨는 최근 ‘세(稅)테크가 곧 재테크’라는 전문가들의 얘기에 주목하고 있다. 그는 “시중금리로 얻을 수 있는 수익이 적기 때문에 절세상품을 통한 수익률 향상에 집중할 계획”이라고 말했다.

정부가 재정 부족을 우려해 소득공제 등 세제혜택을 줄이고 있는 가운데 투자자 사이에서 세테크가 화두로 떠올랐다. 다양한 절세상품에 가입해 시중금리 이상의 수익을 얻으려는 움직임도 활발하다. 전문가들은 자신의 투자성향을 먼저 파악한 뒤 치밀한 전략을 세워 투자에 나서야 한다고 조언했다.

유전펀드, 골드바 등 절세상품으로 각광

분리과세는 다른 금융소득과 별도로 해당 소득에 대한 세금을 내면 과세의무가 사라지는 것을 의미한다. 올해부터 인프라 펀드에 대한 분리과세 혜택이 없어져 2014년까지 세제혜택이 이어지는 유전 펀드에 대한 관심이 높아지고 있다.

유전펀드는 해외자원개발사업 중 유전광구에 직접 투자하는 상품으로 안정적인 수익을 위해 현재 원유가 생산되고 있는 광구에 주로 투자한다. 유전에서 생산되는 원유와 천연가스를 미리 사들인 뒤 수익을 나눠 갖는 구조다.

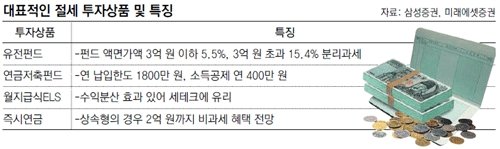

펀드 액면가액에 따라 3억 원 이하인 경우는 배당소득의 5.5%, 3억 원 초과인 경우엔 15.4%가 분리 과세된다. 유전펀드는 원금과 이자를 함께 받을 수 있어 자금 회수가 빠르고 한국무역보험공사의 보험가입을 통해 매입원금의 일부가 보존되는 것이 특징이다.

연금저축펀드는 5년 이상 장기 납입한 뒤 55세 이후에 연금을 받는 금융투자상품이다. 연 400만 원 한도로 소득공제가 가능하며 납입한도는 연 1800만 원이다. 55세 이후 연금을 탈 때 연금소득세(5.5%)를 내지만 소득공제 혜택이 더 크다는 게 금융투자업계 관계자들의 설명이다.

월지급식 주가연계증권(ELS)도 투자자 사이에서 인기를 모으고 있다. 월지급식 ELS는 투자자가 금융소득종합과세 대상인 경우 수익 분산 효과가 있어 기존 ELS보다 세테크에 유리하다.

즉시연금은 10∼20년 동안 돈을 넣은 뒤 연금을 받는 일반 연금상품과 달리 한꺼번에 목돈을 예치한 뒤 곧바로 매달 연금을 받을 수 있는 금융상품이다. 목돈을 넣어두면 원리금을 합해 매달 일정한 금액을 받을 수 있다.

종신형 즉시연금은 가입자가 일찍 사망하더라도 10∼20년 보증기간 동안 유족이 연금을 받을 수 있다. 상속형 즉시연금은 2억 원 이하인 경우에만 비과세 혜택이 주어질 것으로 전망된다. 개인별 과세이므로 부부가 각각 2억 원(총 4억 원)까지 가입하면 비과세 혜택을 유지할 수 있을 것으로 보인다.

다만 금융투자업계 관계자들은 단지 절세를 목적으로 금융투자상품에 가입하는 건 지양해야 한다고 강조했다. 각 상품별로 수익률을 정확히 파악한 뒤 최종 투자를 결정하라는 조언이다.

조혜진 삼성증권 프라이빗뱅커(PB)는 “투자성향에 걸맞은 상품을 선정한 뒤 수익률과 절세혜택을 비교해 투자 여부를 정해야 한다”며 “장기투자 상품의 경우 전문가들과 상담을 한 뒤 투자하는 것도 좋은 방법”이라고 말했다.

송충현 기자 balgun@donga.com

Money&Life >

이런 구독물도 추천합니다!

-

기고

구독

-

부동산 빨간펜

구독

-

고양이 눈

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0