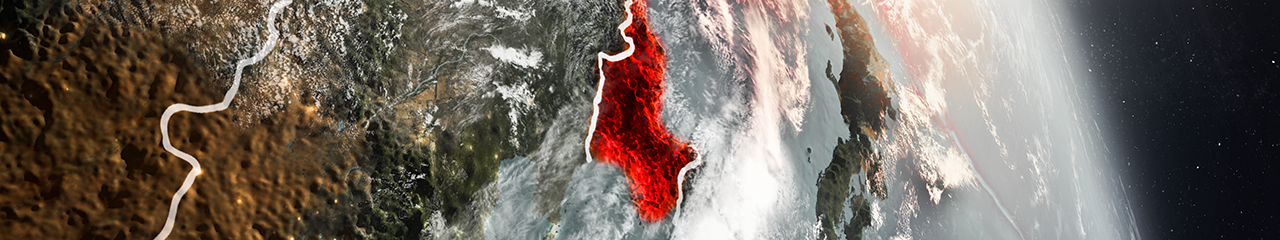

부동산 침체·글로벌 저금리 기조… 불확실의 풍랑 헤쳐갈 투자처 찾아라

2013년이 시작된 지 한 달도 지나지 않았지만, 신문에는 벌써 경제 관련 현안들이 넘쳐나고 있다. 인덱스 펀드 분야의 큰손인 미국 뱅가드펀드가 ‘벤치마크’를 모건스탠리캐피털인터내셔널(MSCI)에서 파이낸셜스톡익스체인지(FTSE)로 변경한 것을 비롯해 금융소득종합과세 기준이 2000만 원으로 축소되는 등 투자 환경이 달라지고 있다.

여기에 부동산 장기 침체와 일본형 장기 불황 우려, 저금리 기조 등으로 올바른 투자의 필요성이 커지고 있다. 이럴 땐 명확한 투자 지침을 세워야 한다.

풍랑이 이는 바다에서 나침반이 없으면 제대로 항해를 할 수 없기 때문이다. 올해 글로벌 경제는 유럽과 미국의 불확실성이 잔존하고 있지만, 유동성 완화와 저금리를 기반으로 글로벌 경기는 완만한 회복세가 기대된다. 이를 바탕으로 2013년에는 다음의 세 가지 투자 주제를 생각해 볼 수 있다.

수급 측면에서는 유럽연합(EU)의 통화 공급과 미국의 3차 양적완화(QE3)와 같은 정책으로 풍부해진 유동성이 한국과 중국, 홍콩 등 아시아 시장으로 유입될 것 같다. 특히 국내에선 삼성전자를 비롯한 글로벌 경쟁력을 지닌 수출기업을 중심으로 실적이 꾸준히 좋아지고 있다. 금융소득종합과세 기준 금액이 강화되면서 주식 매매차익이 비과세라는 점도 주식 시장의 매력도를 높이고 있다.

둘째, 글로벌 채권에 대한 분산투자다. 지난해에 이어 올해에도 글로벌 채권에 대한 분산투자가 포트폴리오 내에서 지속적인 캐시카우(Cash cow) 역할을 할 것으로 기대된다. 여전히 글로벌 저금리 기조가 지배적인 가운데 우량 회사채와 미국의 하이일드채권(고수익채권), 이머징채권(신흥국의 채권) 등에 분산투자하면 안정적인 이자소득뿐만 아니라 추가 자본 이익도 기대할 수 있다. 아시아시장의 채권에 투자하면 달러 약세로 현지통화 평가절상에 따른 환차익도 얻을 수 있다. 현지통화 채권에 투자하는 방안을 생각해 볼 수 있다.

셋째, 인컴펀드의 재해석이다. 인컴펀드란 이자나 배당 등 현금 수익이 소득처럼 꾸준히 지급되는 펀드다. 자산 가격 상승에 따른 자본 이득보다는 일정 기간마다 이자 또는 배당을 주는 고수익채권, 고배당주, 부동산 리츠(REITs) 및 특별자산 등에 분산투자하는 펀드를 가리킨다. 글로벌 경기회복이 예상되지만 불확실성이 여전히 남아 있는 환경 속에서는 인컴펀드를 통해 안정적인 성과를 얻을 수 있다. 인컴펀드는 중(中)위험, 중수익 자산이라는 측면에서 채권펀드보다는 높은 수익을 원하지만 주식형펀드의 위험은 피하려는 투자자에게 알맞다.

Money&Life >

이런 구독물도 추천합니다!

-

횡설수설

구독

-

주성하의 북에서 온 이웃

구독

-

정세연의 음식처방

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0