“수입 있고 연체 없고 신용 좋은데 대출 되겠죠?” “나이 많아 안됩니다”

올해 70세인 김모 씨는 지난달 급히 목돈을 쓸 일이 생겨 한 시중은행에 주택담보대출을 신청했다가 거절당했다. 매달 꼬박꼬박 연금을 받는 데다 신용등급이 높은데도 은행은 “고령자에게는 대출이 어렵다”는 말만 되풀이했다. 김 씨는 “그런 규정이 있다면 문서로 보여 달라”고 요구했지만 은행은 거부했다. 김 씨는 “회사 다닐 때 이 은행을 자주 이용했고 연체 이력도 없는데 늙었다고 대출을 안 해주는 게 말이 되느냐”며 분통을 터뜨렸다.

나이가 많다는 이유만으로 대출 퇴짜를 맞는 사람들이 많은 것으로 드러났다. 베이비부머 은퇴와 맞물려 경제력을 갖춘 고령층이 금융사의 주 고객으로 떠올랐지만 정작 이들은 대출창구에서 찬밥 신세를 면치 못하고 있는 것.

○ 노인은 ‘추가심사’ 대상

이 모범규준을 지키지 않으면 제재를 받지만 일부 금융회사들은 잘못된 관행을 고치지 않고 있다. 금감원 조사 결과 시중 은행 3곳을 비롯한 53개 금융사의 269개 대출상품이 불합리한 연령차별을 하는 것으로 나타났다.

한 시중은행은 만 60세 이상이 대출을 신청할 경우 지점이 승인해도 본점 추가심사를 거친 뒤에야 돈을 빌려준다. 다른 은행은 대출자가 만 55세가 넘으면 다른 조건과 상관없이 일단 ‘재심사 대상’으로 분류한다. 만 60세가 넘으면 신용대출의 한도를 일괄적으로 줄이는 은행도 있다.

저축은행 등 제2금융권의 차별도 여전하다. 한 저축은행은 대출신청자가 만 58세를 넘을 경우 ‘정밀 신용평가 심사대상’으로 분류한다. 일부 카드사는 젊은층에게는 자동승인대출(카드론)을 제공하면서도 고령층에는 별도로 개별심사 절차를 둬 대출을 사실상 거절하고 있다.

○ 예금 많이 해도 차별당하는 고령층

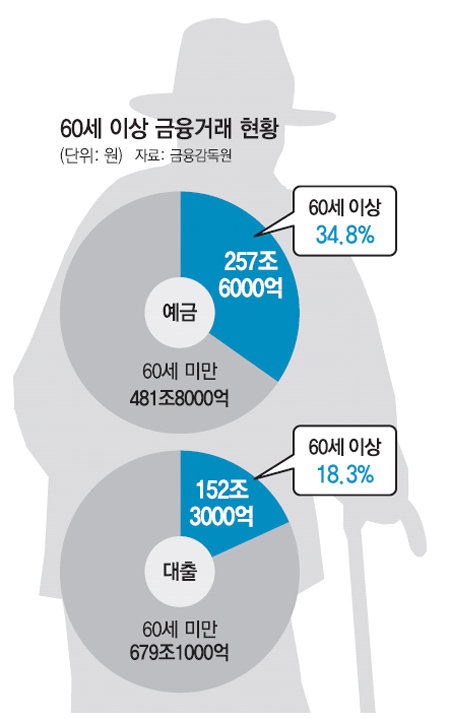

하지만 요즘 고령층은 과거와 달리 고정수입이 있는 경우가 많다. 통계청에 따르면 연금수령자는 2008년 5월 264만 명에서 올 5월 511만 명으로 5년 새 93.6% 증가했다. 금융자산 보유 규모도 늘어나 6월 말 기준 60세 이상 고령층이 금융사에 맡긴 예금은 257조6000억 원으로 전체 예금의 34.8%를 차지하고 있다. 이들의 인구 비율(19.9%)을 크게 웃도는 수준이다. 고령층의 예금은 최근 3년간 9.7% 증가했다.

고령층의 연체율도 젊은층과 크게 다르지 않다. 60세 이상의 대출액은 152조3000억 원으로 3년간 17.7% 증가했다. 이들의 연체율은 2.01%로 60세 미만 연체율(1.92%)과 큰 차이가 없다.

이상구 금감원 일반은행검사국장은 “고령층은 은행의 실적 기여도가 높고 건전성에도 큰 영향을 끼치지 않는데도 차별을 받는 사례가 일부 나타나고 있다”며 “대출취급지침과 업무 매뉴얼을 고쳐 불합리한 영업관행을 개선하도록 지도하겠다”고 밝혔다.

이상훈 기자 january@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0