공기업 첫 선언… 재무개선 강력 추진

한국토지주택공사(LH)가 공기업 최초로 “사채(社債)를 더 이상 늘리지 않겠다”고 선언했다. 141조 원이 넘는 부채를 줄이기 위해 금융부채의 60% 이상을 차지하는 사채 부문의 증가를 우선적으로 막겠다는 것이다.

공기업 부채가 국가채무보다 많은 500조 원을 넘어서며 한국 경제의 뇌관이 될 수 있다는 우려가 커진 가운데 국내 최대 공기업 LH가 사채 동결을 결정해 관심을 끌고 있다.

이재영 LH 사장(사진)은 4일 홍콩에서 국제신용평가사인 무디스와 스탠더드앤드푸어스(S&P) 관계자들을 만나 “부채 축소를 생존의 문제로 인식하고 있다”며 “내년부터 국민주택기금을 제외한 금융부채 증가는 없을 것”이라고 밝혔다.

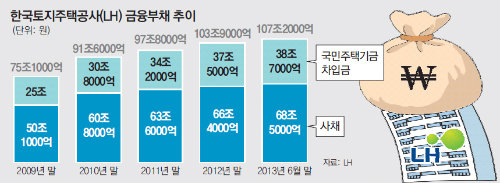

올 6월 말 현재 LH의 금융부채 규모는 107조2000억 원. 이 가운데 38조7000억 원은 임대주택을 지을 때 불가피하게 발생하는 국민주택기금 차입금이다. 나머지 63%인 68조5000억 원은 신도시 및 택지개발 사업의 자금 조달을 위해 발행한 일반회사채, 기업어음(CP), 자산유동화증권(ABS) 등의 사채다.

금융시장 전문가들은 “국민주택기금 차입금은 일반 채권보다 후순위이기 때문에 규모가 늘어도 문제가 안 된다”며 “만기 상환액 이하로 신규 사채 발행이 제한되면 LH 채권 발행이나 신용등급에 긍정적 영향을 줄 것”이라고 평가했다.

이에 대해 LH는 사업 구조조정으로 신규 사업이 크게 줄어든 데다 사업 다각화를 통해 민간 자본을 유치할 방침이라 재원 마련에 문제가 없다고 강조했다.

실제 2009년 출범 당시 36조 원을 웃돌던 사업비 규모는 올해 20조 원 아래로 급감했다. 보유 자산을 매각했고, 2011년 이후 매각한 자산의 대금 회수 규모도 18조 원 이상으로 끌어올렸다. 최근에도 판매 성과에 따라 인센티브를 주는 ‘판매목표 관리제’와 계약 후에도 매수자가 원하면 돈을 돌려주는 ‘토지 리턴제’ 등을 도입해 보유 자산 매각에 총력을 기울이고 있다.

이 사장은 “택지개발이나 공공주택 사업 방식을 다각화해 민간을 끌어들일 것”이라며 “이를 통해 연간 3조 원 규모의 민간 자본을 유치할 계획”이라고 설명했다. 그는 “행복주택 사업 등 공적 역할을 수행하는 데 문제없다”며 “유동성 확보가 가능한 상황에서 사채가 증가하지 않는다면 재무구조 개선이 가속화될 것”이라고 덧붙였다.

정임수 기자 imsoo@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0