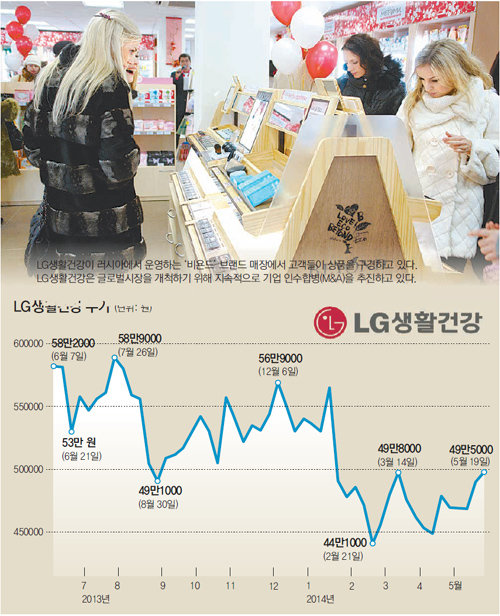

LG생활건강

‘에버라이프(일본 화장품 업체), 더페이스샵 싱가포르법인, 캐나다 프루츠앤드패션(보디용품 업체), 영진약품 드링크사업부, R&Y(일본 건강식품 업체).’

지난해 이후 LG생활건강이 인수합병(M&A)을 통해 사들인 기업 명단이다. LG생건은 최근에는 미국의 유명 화장품 업체 ‘엘리자베스아덴’의 인수를 검토하고 있다고 공시하기도 했다.

이처럼 LG생건은 화장품 회사에서 종합 미용건강 회사로 탈바꿈하고 있다. 계절별 지역별 불황을 이겨낼 수 있는 해답이 화장품 생활용품 음료 등 ‘삼각편대’와 해외 진출에 있다고 본 것이다.

증권가에서는 LG생건의 공격적인 M&A가 단기적으로 실적을 떨어뜨린다는 우려가 나오고 있다. 실제로 올해 1분기(1∼3월) LG생건의 영업이익은 1283억 원으로 1년 전 같은 때보다 12.0% 줄었다. 더페이스샵의 중국 사업을 위탁에서 직영 체제로 전환하면서 구조조정을 진행했기 때문에 비용이 들어간 데다 에버라이프 인수 이후 마케팅 비용 등 판매·관리비도 증가한 데 영향을 받았다.

LG생건은 기업 인수를 활발히 진행하면서도 조급증을 내지 않겠다고 밝혔다. M&A의 효과가 실적에 본격적으로 반영되려면 인수 이후 3∼5년 정도 지나야 한다고 보는 것. 회사 관계자는 “화장품, 생활용품, 음료라는 3개 사업 분야의 제품군을 강화하고 글로벌 시장에서의 영향력을 넓혀 글로벌 경쟁력을 갖춘 회사로 성장하겠다”며 “인수 과정에서 대상 기업의 리스크와 적정 가격 등을 면밀히 살펴 ‘승자의 저주’를 최소화하고 있다”고 말했다.

박나영 키움증권 연구원은 “1분기에 저점을 찍은 LG생건의 실적이 2분기부터는 회복세로 돌아서 올해 약 7%의 영업이익 성장률을 낼 수 있을 것”이라고 전망했다.

지난해 1월 장중 69만7000원대로 최고가를 찍었다가 M&A 비용 부담 때문에 40만 원 초반대까지 떨어졌던 LG생건의 주가는 최근 다시 50만 원을 향해 달려가고 있다.

○ 둔화되는 내수경기가 부담

최근 내수경기가 둔화된 점은 대표적 내수기업인 LG생건의 실적 회복세에 부담을 줄 수 있다. 지난해 말부터 살아나던 내수경기는 최근 세월호 참사 여파로 급속히 꺾이고 있다. 이화영 리딩투자증권 연구원은 “특히 최근 경기 둔화의 여파가 레저, 유통 분야에 집중돼 회복세가 주춤해질 수 있다”고 내다봤다.

LG생건은 1분기 판매가 부진했던 중가(中價) 브랜드의 경쟁력을 강화해 위기를 탈출하겠다는 계획이다. 1분기 LG생건의 고가 브랜드 매출은 지난해보다 16% 증가했지만 중가 브랜드 매출은 11% 줄어든 바 있다.

이원주 기자 takeoff@donga.com

시선집중, 이 주식 >

구독

이런 구독물도 추천합니다!

-

사설

구독

-

어린이 책

구독

-

양종구의 100세 시대 건강법

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[김순덕의 도발]극단적 리더는 왜 실패하는가 ; 다시 보는 윤석열과 ‘처칠 팩터’](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130688428.1.thumb.png)

댓글 0