공적자금위, ‘3전4기’ 민영화 추진

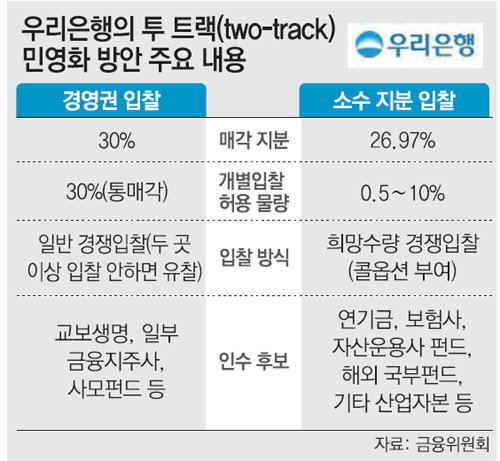

지분 30% 통째-27%는 쪼개 팔기로… 우선협상 대상자 2015년 초에 선정

경영권 프리미엄 최소 3조 필요, 교보만 인수 의사… 자금확보가 관건

2001년 이후 13년간 정부의 품 안에 있던 우리은행의 새 주인이 내년 초 가려진다. 금융위원회 산하 공적자금관리위원회는 23일 회의를 열어 정부의 우리은행 지분매각 방안을 심의, 의결했다. 한국 금융계의 해묵은 과제인 우리은행 민영화는 지난 정권에서도 세 차례 시도됐지만 모두 불발됐다. 거대 매물을 사들일 만한 마땅한 인수자가 나타나지 않거나, 정치권에서 일부 금융사에 대한 특혜 시비가 불거졌기 때문이다. 신제윤 금융위원장이 “직(職)을 걸었다”고 표현할 만큼 우리은행 매각에 강한 의지를 보이고 있지만 네 번째인 이번 시도 역시 성공을 장담하기 어렵다는 게 금융계의 대체적인 시각이다.

○ “이번엔 판다” 정부의 승부수

또 정부는 소수 지분 투자자들을 끌어들이는 ‘당근’으로 주당 0.5주의 콜옵션을 주기로 했다. 콜옵션은 미리 주식 가격을 정해놓고 그 이상 주가가 올라도 기존 가격에 살 수 있는 권리를 뜻한다. 주가가 오르면 옵션을 행사해 저렴한 가격에 주식을 추가 매입할 수 있고, 주가가 내려가면 옵션을 행사하지 않으면 그만이다. 10% 이하 소수 지분 입찰에는 연기금이나 보험사, 국내외 펀드 등이 참여할 것으로 전망된다.

정부는 9월 매각 공고를 거쳐 11월 말 입찰을 마감한 뒤 연내에 소수 지분의 낙찰자를 선정할 예정이다. 30%의 경영권 지분에 대한 우선협상대상자는 내년 초에 가려질 것으로 전망된다.

○ 새 주인 나타날지 여전히 불투명

문제는 민영화의 핵심이라고 할 수 있는 지분 30%의 매각 성사 여부다. 현재 우리금융의 주가와 경영권 프리미엄을 감안하면 3조 원 정도 들여야 이 지분을 가져갈 수 있지만 이만한 자금력을 갖춘 인수 주체가 그리 많지 않다. 인수 희망자가 두 곳 이상 나오지 않으면 유효경쟁이 성립하지 않아 매각이 유찰된다.

지금까지 인수 의사를 공개적으로 밝힌 곳은 교보생명 정도다. 교보생명 관계자는 “매각 공고가 날 때까지 시간이 있으니 참여 여부를 꼼꼼히 검토할 것”이라고 말했다. 그러나 교보생명도 자회사에 대한 투자 한도를 정해놓은 보험업법 규정 때문에 자체 조달할 수 있는 인수 자금이 1조3000억 원에 불과하다. 다른 재무적 투자자와 ‘연합군’을 형성할 수밖에 없다는 뜻이다. KB금융 등 일반 금융지주사들도 잠재적 인수 후보군으로 분류되지만 아직 적극적인 의사 표현을 하지 않고 있다. 외국계 사모펀드도 원칙적으로는 인수전에 참여할 수 있지만 국민 정서상 쉽지 않을 것으로 보인다.

박상용 공자위 위원장은 “30% 지분 매각이 유찰되면 다시 경영권 입찰을 할지, 소수 입찰로 전환할지는 그때 시장 상황에 따라 결정할 것”이라고 말했다.

유재동 기자 jarrett@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0