[朴정부 2기 경제정책 방향 발표]배당 확대해 경기부양

정부가 기업소득을 가계소득으로 환류시키기 위한 해법 가운데 하나로 배당 확대를 제시했다. 지나치게 낮은 한국 기업의 배당을 국제 수준에 맞게 늘리자는 것이다. 정부는 기업들이 배당을 늘리면 돈이 개인과 기관투자가에 돌아가고, 늘어난 소득이 소비로 이어지면서 경제 활성화에 도움이 될 것으로 보고 있다. 이와 함께 배당이 늘면 증시 투자가 늘어 전반적으로 주가가 오르면서 부의 효과(wealth effect)로 인한 소비 증가도 있을 것으로 기대하고 있다.

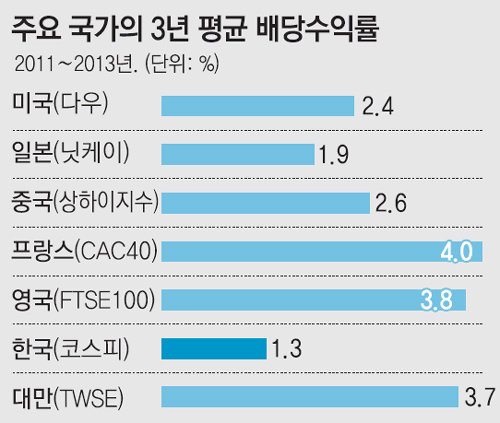

실제로 한국 기업의 배당은 세계적으로 가장 적은 수준이다. 24일 대신증권이 2011∼2013년 3년간 주요 10개국의 연평균 배당수익률을 비교한 결과 한국의 코스피가 1.3%로 가장 낮았다. 다른 나라들의 배당수익률을 보면 미국 2.4%, 일본 1.9%, 중국 2.6%, 독일 3.4%, 프랑스 4.0%, 대만 3.7% 등이다. 배당수익률은 주당 배당금을 주가로 나눈 비율이다. 배당수익률이 1%라면 주당 1만 원짜리 주식을 산 투자자가 1년에 100원의 배당금을 받는다는 뜻이다.

3년 평균 배당 성향도 코스피가 15.8%로 10개국 중에서 가장 낮았다. 배당 성향은 기업의 배당금 총액을 순이익으로 나눈 값으로 배당 성향이 높을수록 수익에 비해 배당금이 많다는 뜻이다.

일부 전문가는 배당이 늘면 경기부양 효과가 나타날 것으로 기대하고 있다. 현대증권은 지난해 1.1%에 불과하던 배당수익률이 올해 2%로 1%포인트가량 높아지면 올해 상장기업의 현금 배당금이 26조3800억 원이 될 것으로 계산했다. 이 가운데 외국인 및 최대주주에게 돌아가는 50%를 제외하면 13조2000억 원이 국내 주주들에게 돌아간다.

하지만 배당 확대 효과가 외국인, 기관 등에 집중될 가능성도 배제할 수 없다. 2013년 기준으로 국내 증시에서 외국인투자자 비중은 32.9%, 기관투자가는 16.1%였다. 개인의 몫은 23.6%에 불과하다. 이이 대해 기획재정부 관계자는 “기업소득 환류 정책을 계속 추진하면 기관이나 법인들이 받는 배당소득도 일부 가계 부문으로 흘러갈 수 있을 것”이라며 “배당을 선호하는 장기 외국인투자자 중심으로 투자가 증가하면서 증시의 안정적 성장도 기대할 수 있다”고 설명했다.

일각에서는 배당 확대 정책을 펴더라도 실제 배당 여력이 있는 기업은 소수에 불과하다는 지적도 나온다. 대부분 업종의 현금 흐름이 불안정할뿐더러 배당의 원천인 잉여현금 흐름도 충분하지 않기 때문이다. 한화투자증권에 따르면 산업재, 경기소비재, 유틸리티, 소재 등 많은 업종의 매출액 대비 잉여현금 흐름의 비율이 마이너스인 것으로 나타났다.

김재영 기자 redfoot@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0