[자산시장, 돈이 움직인다]<5·끝>재테크의 완성은 稅테크

서울 구로구에 사는 자산가 김모 씨(70)는 요즘 투자를 할 때 가장 먼저 세금을 확인한다. 금융자산 10억 원을 보유하고 있는 그는 최근 세제 혜택을 주는 절세 상품의 비중을 크게 높였다. 김 씨는 올해 비과세인 브라질 10년 만기 채권에 1억 원을 투자했고, 분리과세 하이일드펀드에도 투자 한도인 5000만 원을 채워 넣었다. 그는 “기준금리가 연 1%대로 내려앉았는데 투자 수익에서 떼어가는 세금은 똑같다”며 “절세 상품을 활용하면 투자 수익률을 올리는 효과를 낼 수 있다”고 말했다.

초저금리 시대에 고액 자산가들이 재테크를 완성하는 방법은 바로 ‘세테크’다. 이자나 배당으로 얻은 소득이 연 2000만 원을 넘는 자산가들은 절세 금융상품을 선택함으로써 초저금리 시대에 대응하고 있다.

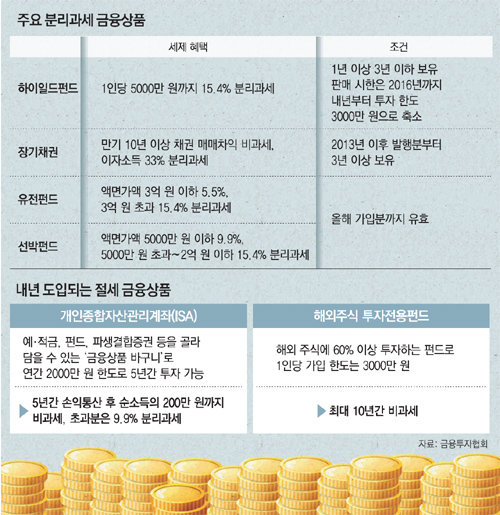

하이일드펀드나 장기채권 등 분리과세 상품을 통해 세금을 줄이거나 연금저축 계좌에서 해외 주식형펀드를 운용해 과세를 미루기도 한다.

최근 김 씨가 가입한 하이일드펀드는 자산가들이 주목하는 분리과세 상품이다. 이 상품은 총자산의 60% 이상을 채권에 투자하면서 그중 절반 이상을 신용등급 BBB+ 이하 채권(하이일드 채권)이나 코넥스 상장 주식에 투자한다. 이 상품에 1년 이상 투자하면 3년간 발생하는 이자와 배당소득에 대해 15.4%의 단일 세율이 적용된다.

또한 하이일드펀드는 공모주 10%를 우선 배정받을 수 있다. 장영준 대신증권 압구정지점 부지점장은 “분리과세 혜택에 공모주에 대한 매력까지 더한 하이일드펀드는 자산가들에게 인기가 많은 상품”이라며 “최근 공모시장이 살아나고 있기 때문에 더욱 유망하다”고 말했다. 이 펀드는 연말 판매가 종료될 예정이었지만 정부는 내년까지 판매 시한을 연장했다. 다만 내년부터 투자 한도가 5000만 원에서 3000만 원으로 줄어든다.

이 밖에 만기가 10년 이상인 장기 채권과 선박·유전 펀드도 분리과세가 적용되는 금융상품이다.

따라서 연금저축 계좌에서 운용된 펀드의 평가이익은 금융소득 종합과세에 합산되지 않는다. 운용 수익에 대한 세금은 연금 수령 시기에 따라 3.5∼5.5%만 내면 되고 수수료도 일반 펀드에 비해 저렴하다. 이 때문에 자산가들은 세액공제 한도와 상관없이 연간 납입한도인 1800만 원을 꽉 채우는 경우가 많다.

전문가들은 절세 금융상품을 활용한 세테크는 자산가뿐만 아니라 일반 투자자들에게 더욱 필요하다고 조언한다. 내년에 도입될 개인종합자산관리계좌(ISA)와 해외주식 투자전용펀드 역시 중산층의 자산 형성을 위해 세제 혜택을 주겠다는 것이 골자다. 신동일 KB국민은행 대치PB센터 부센터장은 “절세는 자산 형성의 가장 중요한 요소”라며 “ISA와 해외주식 투자전용펀드의 도입으로 세테크에 대한 관심이 높아질 것”이라고 말했다.

박민우 기자 minwoo@donga.com

자산시장 돈이 움직인다 >

구독

이런 구독물도 추천합니다!

-

딥다이브

구독

-

오늘과 내일

구독

-

교양의 재발견

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![망해가던 대기업이 부활하려면?히타치의 모범 답안[딥다이브]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130691076.1.thumb.jpg)

댓글 0