연초부터 살얼음판 증시가 이어지고 있다. 중국 증시 급락 충격과 저유가 한파가 세계 주식시장을 덮치면서 투자 심리가 얼어붙었다. 시장에 대한 불안감이 커지자 시중 자금은 몸을 사리며 더 안전한 곳을 찾고 있다. 최근 ‘짧게 투자하고 금리보다 높은 수익’을 노리는 상품들이 주목을 받는 이유다.

○ “리스크 피하자”…주목받는 단기 상품

주식투자자들이 증시가 안 좋을 때 자금을 넣어두는 대표적인 단기 투자상품인 머니마켓펀드(MMF)에 유입된 자금은 18일 현재 107조9629억 원으로 지난해 말(94조727억 원)보다 13% 가까이 늘었다. MMF는 하루만 예치해도 펀드 운용실적에 따라 수익을 얻을 수 있고 수시 입출금도 가능해 주식시장이 불안할 때 돈이 몰리는 경향이 있다. 수시 입출금이 가능하고 은행보다 금리가 높은 종합자산관리계좌(CMA) 잔액도 51조6057억 원으로 집계됐다. 이 중 환매조건부채권(RP)형 상품이 31조5569억 원이었다.

○ 단기채는 신용과 투자등급 살펴야

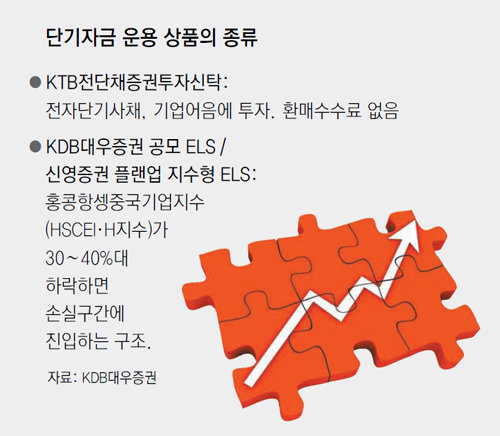

증시 변동성이 커질 것을 대비한 상품도 나오고 있다. 증시의 급락 가능성을 대비해 홍콩항셍중국기업지수(HSCEI·H지수)를 기초자산으로 한 주가연계증권(ELS) 상품 가운데 하방 손실 진입구간을 크게 낮춘 상품이 대표적이다. KDB대우증권 공모 ELS의 경우 하방 손실 진입구간을 30∼40%대로 설정해 기초자산 가격 하락에 따른 손실 위험에 대비했다.

서준혁 신한금융투자 투자전략부장은 “단기 상품에 투자할 때는 자금이 필요한 시기를 고려해 투자 기간을 적절히 설정하는 것이 중요하다”며 “금리가 낮고 시장 변동성이 클 때는 비과세 상품의 비중을 전략적으로 늘리는 것이 유리하다”는 설명이다.

단기채나 기업어음을 투자할 경우 발행 회사의 신용과 투자등급 등을 살펴보고 투자 위험을 평가해야 한다.

장성호 KB투자증권 압구정PB점 차장은 “최근 단기 자금을 끌어들이기 위해 회사 신용등급과 상관없이 개별 전단채를 발행하는 경우도 있다”며 “전단채 특성을 파악해야 리스크를 줄일 수 있다”고 말했다.

한정연 기자 pressA@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[사설]멀쩡한 학교 헐고 다시 짓느라 3천억 낭비… “남아도 딴 덴 못 줘”](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/131211620.1.thumb.jpg)

댓글 0