중국계 3개社등 6, 7곳 경쟁

국내 보험업계에 대한 중국의 공습이 날이 갈수록 거세지고 있다. 올해 보험업계 최대의 인수합병(M&A) 매물로 꼽히는 ING생명 인수전(戰)에서도 중국계 자본이 우위를 점한 것으로 알려졌다.

1일 금융권에 따르면 ING생명 매각 주간사회사인 모건스탠리는 최근 인수의향서(LOI) 접수를 마쳤고, 인수 의사를 보인 금융회사들은 이달 안에 ING생명에 대한 실사에 들어갈 예정이다. 현재 인수 의향을 나타낸 곳은 중국계인 안방보험, 핑안보험, JD캐피탈과 국내 전략적 투자자(SI) 1곳, 유럽계 SI 1곳 등 6, 7곳인 것으로 알려졌다.

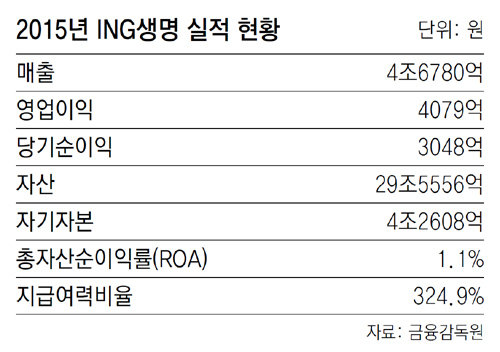

보험업계가 ING생명의 운명에 촉각을 곤두세우는 까닭은 ING생명이 대표적인 ‘알짜 매물’로 꼽히기 때문이다. 올해 2월 말 현재 자산 순위 국내 5위인 ING생명은 사모펀드(PEF)인 MBK가 2013년 12월 지분 100%를 1조8000억 원가량에 인수한 뒤 꾸준히 실적이 개선됐다. 국내 생명보험업계의 성장성이 크게 둔화된 상황에서도 지난해 ING생명은 전년보다 36% 이상 급증한 3048억 원의 순이익을 올렸다.

보험업계에서는 안방보험이 ING생명 인수에 가장 근접했다는 전망이 조심스럽게 나오고 있다. 안방보험은 이미 동양생명, 알리안츠생명을 품에 안으며 막강한 자금력을 과시했고, 국내 금융 당국의 인수 허가를 받은 적도 있어 충분히 검증도 됐다는 이유다. 다만 최근 안방보험이 잇단 글로벌 인수합병(M&A)의 자금 출처 등과 관련해 중국 보험 당국의 특별조사를 받게 돼 안방보험의 해외 진출에 제동이 걸릴 수 있다는 관측도 나온다.

금융 당국도 중국 자본을 차별하지 않겠다는 원칙은 그대로 유지하고 있다. 그러나 정부가 중국계 자본의 잇따른 국내 금융회사 인수를 계속 관망만 해선 안 된다는 지적이 적잖다. 양국 간 상호주의에 어긋난다는 논란도 있다. 국내 진출에 아무런 제약이 없는 중국 자본과는 달리 한국 자본이 중국에 회사를 세우기 위해서는 지분의 절반가량을 중국 자본과 합작해야 한다. 전용식 보험연구원 연구위원은 “중국 측에 규제 완화를 요구하기에는 무리가 있다”며 “한국으로 들어오는 중국 자본에 자본건전성과 지배구조 등을 투명하게 밝히라고 금융 당국이 요구해야 한다”고 말했다.

한편 이번 ING생명 인수전에서 유력한 국내 후보로 부상했던 교보생명은 가격 경쟁력을 극복하지 못하고 일찌감치 탈락했다. 교보생명은 1조 원대 후반의 인수 가격을 제시한 것으로 알려졌다. 이는 MBK가 원하는 가격과 1조 원 이상 차이가 나는 금액이다.

황성호 기자 hsh0330@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0