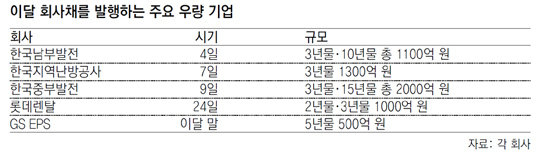

한국남부발전 등 3곳서 발행… 롯데렌탈 등 AA- 등급도 대기

“회사채시장 살리기엔 역부족”

미국의 금리 인상을 앞두고 우량 기업들이 회사채 발행에 잇달아 나서면서 최근 냉각된 회사채 시장이 살아날 수 있을지 관심이 모아지고 있다.

1일 금융투자(IB)업계에 따르면 한국남부발전, 한국중부발전, 한국지역난방공사 등 신용등급이 AAA인 초우량 기업들이 이달 초 1000억∼2000억 원 규모의 회사채 발행에 나선다. 한국남부발전은 4일 3년물과 10년물 총 1100억 원어치를, 한국지역난방공사는 7일 3년물 1300억 원어치를 각각 발행한다. 한국중부발전 역시 9일 3년물과 15년물 총 2000억 원 규모의 회사채를 시장에 내놓는다.

우량 등급인 더블A 등급의 회사들도 이달 회사채를 발행한다. 검찰 조사가 마무리된 롯데그룹 계열사 중 롯데렌탈(AA-)이 24일 1000억 원 규모의 회사채를 내놓는다. 동일한 등급인 현대건설, GS EPS도 각각 500억 원 규모의 회사채를 이달 시장에 선보인다.

업계에서는 우량 기업들이 이달 회사채를 대거 발행하더라도 얼어붙은 회사채 시장 분위기를 바꾸기는 힘들 것이라는 전망이 나온다. 금융감독원에 따르면 8월 일반 회사채 순발행(발행액에서 상환액을 뺀 금액) 규모는 ―1조8600억 원이었고, 9월에는 ―1조6180억 원이었다. 경기 침체와 함께 정부의 기업 구조조정 기조로 기업들이 빚을 내 투자하기 어려운 환경이 9월까지 지속된 것이다. 최근에는 신용등급이 A 이상인 연합자산관리(AA)와 현대로템(A-)이 회사채 수요예측에 실패하는 등 투자자들의 외면을 받는 사례도 나오고 있다.

김선주 NH투자증권 연구원은 “이달에 우량 기업들이 발행하는 회사채가 늘었지만 규모가 그리 크지 않다”며 “미국 금리 인상 가능성으로 투자자들도 관망하는 분위기여서 시장이 단번에 살아나기는 힘들 것”이라고 말했다.

황성호 기자 hsh0330@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0