KDB산업은행이 내년 1월로 예정된 대우건설 매각 본입찰까지 대우건설 주가가 현재 수준을 유지할 경우 매각을 원점에서 재검토하기로 했다. 5000원대에 불과한 현재 주가 수준에서 매각을 진행한다면 ‘헐값 매각’ 논란을 피할 수 없다는 판단에서다.

24일 금융권에 따르면 산업은행은 내년 1월로 예정된 본입찰을 주가가 어느 정도 회복될 때까지 연기하는 방안을 검토 중이다. 현재 대우건설 주가로는 본입찰에서 목표 매각액인 2조 원을 받아내기가 사실상 불가능하다.

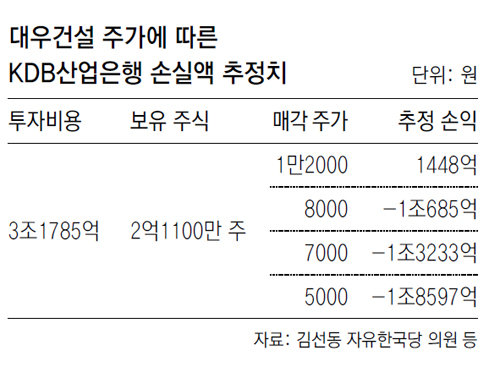

현재 대우건설 주가는 5740원(22일 종가 기준). 산업은행이 사모펀드를 꾸려 2010∼2011년 대우건설 지분의 50.75%를 인수할 당시 주가인 1만5000원의 약 38% 선이다. 김선동 자유한국당 의원실 등에 따르면 주가가 5000원으로 떨어질 경우 매각 예상가는 경영권 프리미엄을 더해도 약 1조3000억 원에 머물 것으로 예측된다. 이때 산업은행의 손실은 1조8600억 원에 이른다.

하지만 인수 유력 후보로 거론됐던 사우디아라비아 국영 석유회사 아람코가 불참하는 등 흥행에 실패하면서 매각은 난항에 빠졌다. 중견기업인 호반건설에 넘기자니 ‘승자의 저주’(과도한 인수 비용으로 기업에 위기가 오는 상황)가 우려되고 중국 업체가 대우건설을 인수할 경우 국부 유출 논란이 불가피한 상황이다.

무엇보다 주가 하락으로 인해 가격 협상 자체가 어려워졌다. 11월 예비입찰을 통해 산업은행에 인수 의사를 밝힌 업체는 호반건설과 중국 최대 국영 건설사인 중국건축공정총공사, 중국계 사모펀드 등이다. 하지만 이 업체들은 산업은행의 매각 희망가에 한참 못 미친 1조 원대 초중반의 예비 입찰가를 적어낸 것으로 전해졌다.

대우건설은 주가가 하락세를 보이고 있어 내년 초에는 본입찰가가 더 낮아질 가능성도 배제할 수 없다. 대우건설 노조가 예비입찰에 참가한 인수 후보들에 대해 부정적인 입장을 갖고 있는 것도 산업은행으로선 부담이다.

송충현 기자 balgun@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0