[투자 고수의 한 수]유재흥 AB 최고투자책임자

국내에서는 잘 알려지지 않은 미국계 자산운용사 얼라이언스번스틴(AB)자산운용은 그야말로 ‘작은 고추’다. 운용자산 규모로 따지면 3월 말 기준 1조5000억 원에 불과해 246조9000억 원의 삼성자산운용이나 112조6000억 원의 미래에셋자산운용에 비교할 바가 못 된다.

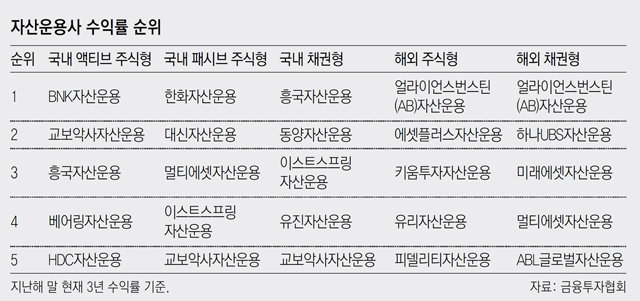

그러나 최근 AB는 매운맛을 제대로 보여줬다. 금융투자협회 발표에서 AB의 해외주식형펀드와 해외채권형펀드가 지난해 말 기준 3년 수익률에서 국내 53개 자산운용사 중 각각 1위를 차지한 것. AB가 출시한 펀드를 총괄하는 최고투자책임자(CIO) 유재흥 파트장(50)은 “상품이나 운용 전략의 경쟁력을 객관적으로 확인받았다는 데 의미가 있다”고 자평했다. 그는 이어 “모회사인 얼라이언스번스틴그룹도 미국에서는 규모가 그리 크지 않지만 다양한 자산과 국가에 분산 투자한 펀드로 고객의 신뢰를 얻었다”면서 “작지만 강한 운용사로 정평이 나 있다”고 덧붙였다.

AB의 대표 펀드는 AB미국그로스주식형펀드와 AB글로벌고수익채권펀드. 두 펀드 모두 본사가 내놓은 펀드에 각각 투자하는 재간접펀드다. 2010년 3월 설정된 AB미국그로스주식형펀드는 미국의 고성장 기업 주식에 주로 투자하는 펀드다. 대표 클래스의 설정 이후 수익률은 3월 말 기준 210.75%.

○ “채권 투자는 시간을 사는 것”

처음엔 어려움도 많았다. 무엇보다 국내 투자자들에게 얼라이언스번스틴은 거의 알려지지 않은 운용사였다. 지금과 달리 당시로서는 고수익 채권이라는 단어도 생소했다. 고객들을 만나 열심히 설명하고 실적으로 보여줄 수밖에 없었다. 이후 다른 운용사에서도 비슷한 유형의 펀드를 출시했다. AB가 국내 글로벌고수익채권펀드 시장을 개척한 셈이다.

유 파트장은 “채권 투자는 시간을 사는 것”이라고 강조했다. 시간에 투자하는 것이나 마찬가지여서 시간이 흐르면 흐를수록 채권 투자자에게 유리해진다는 의미다. 채권을 투자 자산 목록에서 항상 맨 윗자리에 놓아야 하는 이유다. 유 파트장은 “그럼에도 단기적인 위험이나 변동성에 흔들리게 되면 시간을 잊게 되고 이는 채권 투자의 실패를 의미한다”고 강조했다. 이어 “잘 분산된 채권형 펀드에 투자했다면 당분간은 잊어버리고 일상생활에 더 집중하라”고 조언했다.

○ 투자의 기본으로 돌아가라

그는 젊은 시절 한때 시장을 이길 수 있다는 착각에 빠진 적이 있다고 솔직히 털어놓았다. 시장에 적극적으로 대응해 오를 종목만 콕 집어낼 수 있다는 자만을 부렸다는 것. 한때 채권을 공매도한 것도 그런 만용의 결과였다. 그러나 시간을 사는 채권 투자의 본질과는 반대로 움직인 결과는 불을 보듯 뻔했다. 시간이 흐를수록 손실이 늘어났고 정신적으로 힘든 시절을 겪어야 했다. 주식이든 채권이든 투자의 기본을 다시 생각하게 된 계기였다.

그가 20년 넘게 시장에 있으면서 깨달은 교훈은 역시 교과서에서 배운 투자의 기본에 충실해야 한다는 점이다. 잘 분산된 자산에 장기 투자하라는 원칙이 그것이다. 원칙에 충실해야만 ‘이번에는 미국 주식이 유망하다’ ‘지금은 유럽 채권에 투자해야 할 때다’ 등 점성술사나 할 수 있는 예측에 현혹되지 않을 수 있다는 게 유 파트장의 지론이다.

문제는 ‘투자의 상식’을 실천하기가 어렵다는 점. 5년이나 10년을 놓고 보면 시장이 우상향으로 상승하지만 그 중간에 ‘짧은 위기’가 닥치면 공포에 질려 시장에서 도망가는 게 인간의 본성이기 때문이다. 유 파트장은 “투자에서는 어려운 시간을 견디면 반드시 그만한 보상이 따른다”면서 “긴 안목으로 보면 리스크도 곧 해소된다”고 강조했다.

윤영호 기자 yyoungho@donga.com

윤영호 기자 yyoungho@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[김순덕 칼럼]윤 대통령은 왜 노무현을 좋아한다고 했을까](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130514964.1.thumb.jpg)

![[사설]1기 신도시 재건축 ‘선도지구’ 선정… 이주·교통 대책이 관건](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130522442.1.thumb.jpg)

댓글 0