영국의 고분자발광다이오드(PLED) 소재 업체인 ‘캠브리지 디스플레이 테크놀로지’, 안과치료용 약제를 개발하는 미국의 ‘인사이트 비전’, 노키아에 인수된 통신장비 회사 ‘알카텔 루슨트.’ 업종은 제각각이지만 이들 회사에게는 한 가지 공통점이 있다.

자금난에 시달리던 시절, 특허 등을 담보로 걸고 대출을 받아 스타트업의 ‘데스밸리(죽음의 계곡)’를 건너는 데 성공했다는 점이다. 실제로 해외에서 지식재산권(IP) 담보대출은 기업들의 자금줄이 된 지 오래다. IP 연구·분석기관인 ‘IP클로즈업’에 따르면 미국에서의 IP 담보대출 실행 건수는 2011~2016년 94만7907건에 이른다. 1990년대 등록된 미국 특허의 20% 정도가 2012년까지 한 번 이상 담보로 활용됐다는 조사결과도 있다.

최근 우리 정부도 혁신 기업들을 키워내기 위해서는 특허, 기술을 담보로 한 대출이 이뤄져야 한다며 IP담보대출의 활성화를 은행들에 강력히 주문하고 있다. 시중은행들은 이런 정부 기조에 발맞춰 IP담보대출 상품을 경쟁적으로 출시했다. 그러나 정작 뚜껑을 열어보니 대출 실적은 초라한 수준이다. 정부 코드에 발맞춰 급한 대로 상품을 내놓긴 했지만 막상 대출 영업을 실행할 수 있는 인프라가 갖춰져 있지 않아 은행들이 적극적으로 영업에 나서지 못했기 때문이다.

그간 국내 시중은행들은 IP담보대출을 거의 다뤄보지 못 했다. 시중은행들의 외면 속에 산업은행과 기업은행 등 상대적으로 리스크에서 자유로운 국책은행 정도만 IP담보대출을 취급했다.

정부는 이런 흐름을 바꾸기 위해 지난해 말 ‘지식재산권 금융활성화 계획’을 발표하고 IP담보대출 실적을 기술금융 평가에 반영하겠다고 밝혔다. 올해는 문재인 대통령까지 직접 참석한 가운데 혁신금융 추진 방안을 발표하고 동산(動産) 담보가 활용될 수 있게끔 여신심사 시스템을 바꾸겠다고 강조했다. 기술이나 지식 등 무형자산을 담보로 자금을 빌릴 수 있는 IP담보대출이 활성화되면 부동산 등 실물자산이 부족한 기업도 자금을 공급받아 성장할 수 있다는 취지였다.

이에 올 4월 신한은행과 KEB하나은행이 각각 ‘신한 성공두드림 지식재산권 담보대출’, ‘KEB하나 지식재산권 담보대출’을 출시하는 등 줄지어 관련 상품을 내놨다. 그러나 아직은 사실상 ‘개점휴업’ 상태다. 4대 시중은행의 취급액을 모두 더해도 5월말 기준 100억 원 남짓에 불과하다. 아직 초반이라는 점을 감안하더라도 아쉬운 성적이다.

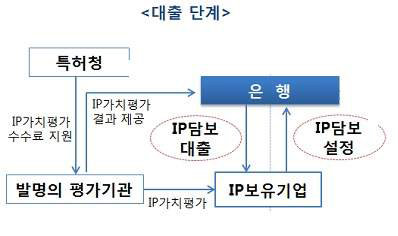

시중은행들은 무작정 IP대출을 늘리긴 쉽지 않다고 볼멘소리를 하고 있다. 우선 IP의 담보가치가 있는지, 혹시 문제가 생겼을 때 이를 시장에서 유동화할 수 있는지가 가장 큰 우려사항이다. 한 시중은행 관계자는 “만약 기업이 부실해진다고 했을 때 해당 IP를 시장에 유통해 대출금을 회수할 수 있을지에 대한 의구심이 있다”고 전했다. 실제로 2013~2017년 IP 회수지원펀드의 IP 매입액은 35억3000만 원에 불과했다. 또 다른 은행 관계자 역시 “기업들 입장에서도 IP 평가에 3주 이상이 소요되다보니 IP대출을 받으려면 한 달 이상 기다려야 한다”며 “이 때문에 일반대출이나 직접투자를 더 원하는 경우가 많다”고 말했다. 비록 특허청이 절반 가까이를 지원하지만 IP평가에 500만 원의 평가비가 드는 점도 부담으로 작용하고 있다.

금융위원회와 특허청은 시중은행과 공동 출연을 통해 IP 회수전문기관을 설립한다는 계획이다. 정부와 시중은행들이 돈을 모아 전문기관을 세워 해당 기관이 담보 IP를 매입, 은행의 대출 손실을 보전해주겠다는 것이다. 이지언 금융연구원 선임연구위원은 “아직까지 IP 담보는 부동산 등 자산 담보가 소진될 경우 최후의 수단으로 활용되는 게 현실”이라며 “리스크를 감수할 수 있는 자본시장의 다른 플레이어들도 적극적으로 IP금융에 나서줘야 한다”고 전했다.

장윤정기자 yunjung@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[광화문에서/황성호]‘검경공’ 혼돈의 계엄수사… 법원의 우려 새겨들어야](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130624876.1.thumb.png)

댓글 0