내년도 메모리 반도체 업체들의 설비투자가 10% 이상 줄어들고 D램의 출하량 증가는 최근 10년간 가장 낮은 수준이 될 것이란 전망이 나오면서 D램 업황 회복이 더딜 것으로 보인다.

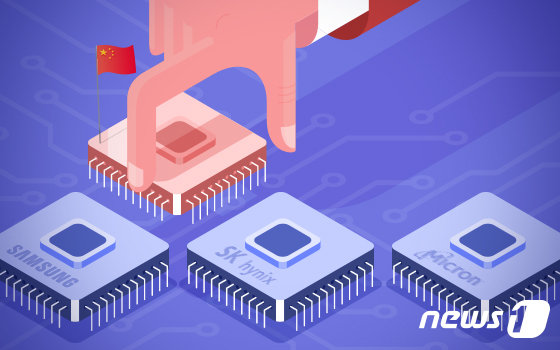

28일 대만의 시장조사업체 트렌드포스는 최근 보고서를 통해 삼성전자와 하이닉스, 미국의 마이크론 등 글로벌 D램 업체들의 2020년 설비 투자가 전년 대비 10% 이상 감소하고, D램의 빗 그로스(비트 단위 출하량 증가) 또한 12.5%로 최근 10년간 가장 낮을 것으로 전망했다.

트렌드포스는 “삼성의 내년도 전체 D램 생산 능력은 올해와 비슷한 수준으로 유지될 것이고, SK하이닉스의 경우 M10 공장의 (D램) 생산 능력을 파운드리로 전환하고 있기 때문에 D램의 전체 생산능력은 줄어들 것”이라고 설명했다.

앞서 SK하이닉스는 지난 7월 2019년 2분기 실적발표를 통해 이천 M10 공장의 20나노 후반 라인을 CMOS 이미지 센서 양산용으로 전환하겠다는 D램 감산 계획을 밝힌 바 있다. 삼성전자의 경우 실적발표에서 D램의 의도적인 감산은 없지만, 수요 변동에 따라 생산라인을 효율적으로 운용하겠다고 했다.

이러한 반도체 업체들의 감산 전망은 내년에도 메모리 시장의 회복이 더딜 것으로 예측되기 때문으로 풀이된다.

도현우 NH투자증권 연구원은 26일(현지시간) 마이크론의 실적발표를 인용하여 “마이크론의 9~11월 실적 가이던스(추정치)가 시장의 컨센서스(증권사 전망치 평균)를 밑돌았다며 올해 4분기 D램의 가격 하락폭이 10%를 넘을 것으로 추정하고, D램 업체의 4분기 영업이익은 올해 3분기 대비 감소할 것”이라고 말했다.

또한 지난 7월 일본의 한국에 대한 핵심소재 수출규제 조치에 대해 메모리반도체 고객사들이 위험 관리 차원에서 물량 확보를 했던 것이 결국 공급 업체가 재고를 합리적인 수준으로 낮추는 데 도움이 됐고, 하반기가 메모리 반도체의 계절적 호황기 인 것도 공급업체에 긍정적이라고 평가했다.

한 반도체 업계 관계자는 “내년도 업황에 대해서는 긍정적·부정적 시선이 섞여 있는 것 같다”면서 “올해 하반기부터 고객의 재고 수준이 낮아지면서 공급업체 입장에서 정상재고 수준을 찾아갈 것으로 보고, 올해 하반기 낸드 시장을 시작으로 내년 1분기 이후부터 D램도 수요가 늘어나면서 업황이 회복될 것”이라고 전망했다.

한편 트렌드포스는 이번 보고서에서 “중국 메모리 업체들은 2020년 시장에 진입해 생산량 기준 3%가량의 점유율을 갖고 가겠지만 글로벌 D램 시장에 미치는 영향은 제한적일 것”이라고 전망했다.

보고서는 “중국의 주요 D램 제조업체인 ‘JHICC’(푸젠진화)의 생산 라인은 미국 정부의 수출 제한으로 미국 기반의 장비 공급이 부족하고, 중국 국영기업인 ‘CXMT’(창신메모리테크놀로지)는 2021년까지 충분한 생산능력을 갖추지 못할 것”이라고 평가했다.

(서울=뉴스1)

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0