[가족과 함께 읽는 경제교실]

Q. 생산과 투자의 주체인 기업이 활동하기 위해서는 늘 돈을 필요로 할 텐데요. 기업들은 활동에 필요한 자금을 어떻게 조달하는지 알고 싶습니다.

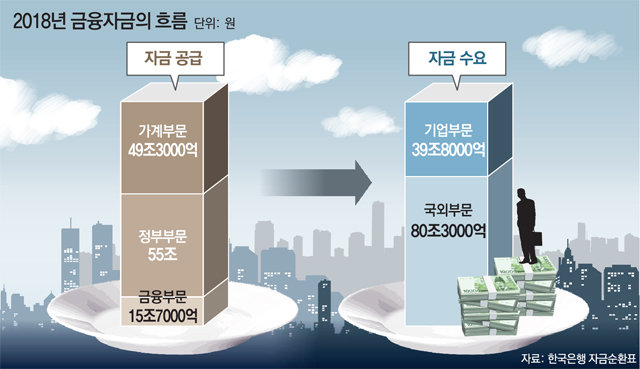

A. 기업과 가계를 포함한 경제 각 부문의 자금 흐름을 한눈에 보여주는 자료로 한국은행이 제공하는 자금순환표가 있습니다. 기업, 가계, 정부, 금융, 국외 등 5개 경제 주체가 어떻게 자금을 조달하고 운용하고 있는지, 자금이 넘치거나 부족하지는 않는지 등을 보여줍니다.

자금순환표를 통해 보면 기업은 늘 돈을 필요로 하는 자금 수요 부문입니다. 반면 가계는 돈이 남고 이를 저축하는 자금 공급 부문입니다. 한국은행이 발표한 자금순환표에 따르면 2018년 중 국내 기업의 자금 수요 금액은 40조 원에 이릅니다. 일반적으로 기업에 노동력을 제공하고 그 대가로 받은 돈을 저축하는 자금 잉여 부문인 가계가 같은 기간 49조 원을 공급한 것과 대조적이죠. 기업은 자금이 부족한 상태임을 알 수 있는 대목이기도 합니다.

그렇지만 내부자금만으로 미래 수익 창출을 위해 필요한 대규모 투자자금을 마련하기는 현실적으로 매우 어렵습니다. 이에 기업들은 부족한 자금을 외부로부터 충당하게 됩니다. 외부자금은 조달 형태에 따라 직접금융과 간접금융으로 나누어집니다. 직접금융은 기업이 자본시장에서 주식 및 채권 발행 등을 통해 조달하는 방식이며, 간접금융은 은행 같은 금융(중개)기관에서 돈을 빌려오는 것입니다.

금융기관으로부터 차입하는 방식은 언뜻 단순해 보입니다. 하지만 금융기관은 고객이 맡긴 예금을 이용해 대출을 해야 하므로 대출 규모에 제약이 있고, 기업의 신용을 평가해야 하는 문제가 있기 때문에 무턱대고 기업에 돈을 빌려주지도 않습니다. 차입금과 이자를 잘 갚을 능력이 있는지 엄격하게 심사하며, 신용이 부족할 경우 부동산과 같은 담보를 요구하기도 합니다.

직접금융인 주식과 채권 발행은 돈을 끌어오는 구조가 비슷해 보이지만 기업 입장에서 상당한 차이가 있습니다. 회사채 등 채권을 발행하면 기업의 신용등급에 따라 차별화된 이자를 지급하고 만기에 원금을 상환해야 하는데 이는 금융기관에서 돈을 빌린 것과 유사합니다. 반면 주식 발행은 원금을 상환할 필요가 없으며, 이익의 일부를 배당금으로 지급하면 됩니다. 기업 입장에서는 주식 발행을 통한 자금조달이 채권 발행이나 금융기관 차입보다 안정적인 조달방법으로 여겨집니다. 다만 주주들이 배당금을 무리하게 요구하거나 경영에 과도하게 간섭하는 것 같은 부작용이 있을 수 있습니다.

2017년 말 기준으로 기업경영분석 재무상태표에 따른 한국 제조기업의 자금조달 구조를 보면 내부 유보자금이 41%로 가장 큰 비중을 차지하고 있습니다. 이어 금융기관 차입금이 17%, 주식 발행 15%, 회사채 발행 3% 순으로 구성돼 있습니다.

기업이 어떻게 자금을 조달할지는 원리금 상환 부담, 조달의 용이성, 재무위험 정도, 기업경영권 등 여러 측면을 종합적으로 감안해 결정해야 합니다. 한편 기업에 자금을 공급하는 가계 등 경제주체들도 기업의 자금조달 방식에 관심을 갖고 기업가치 판단의 중요한 요소로 활용할 필요가 있습니다.

김태석 한국은행 경제교육실 교수

가족과 함께 읽는 경제교실 >

구독

이런 구독물도 추천합니다!

-

e글e글

구독

-

Tech&

구독

-

이럴땐 이렇게!

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0