[한국금융 달라져야 산다]<1> ‘리스크 관리’ 눈감은 한국금융

“부동산 등기만 떼어봤더라도, 아니 현지 로펌에 전화 한 통만 했더라도….”

지난해 KB증권은 JB자산운용이 운용하는 ‘JB호주NDIS 펀드’를 기관과 개인투자자에게 3200억 원어치 팔았다. 호주의 장애인 임대아파트 사업에 투자해 임대수익을 올리도록 설계된 펀드였다. 현지 시행사는 아파트 대신 엉뚱한 땅을 사고는 허위로 보고했다. 하지만 판매사와 운용사는 이 같은 사실을 몇 달 뒤에야 인지했다. 현지에만 맡겨두고 제대로 확인하지 않다가 ‘눈 뜨고 코 베인’ 격이다. 금융감독원은 최근 JB자산운용에 이어 KB증권에 대해서도 검사를 시작했다.

○ 국민 4명 중 3명 ‘금융사 윤리의식 불충분’

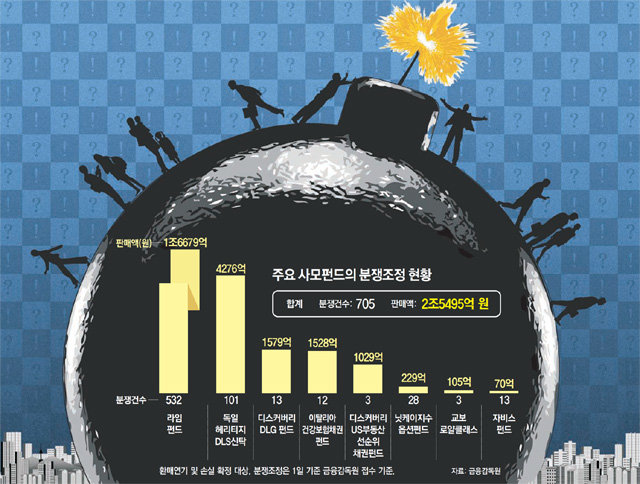

하루가 멀다 하고 터지는 투자 사고에 업계에선 “터질 게 터졌다”는 반응이 나오고 있다. 실체가 불분명한 부실한 자산에 투자하고, 제대로 된 검증 없이 상품을 판매하는 사고가 되풀이되고 있다. 피해자들이 잇달아 소송에 나서면서 금융시장에 대한 신뢰가 바닥에 떨어졌다는 우려의 목소리가 커지고 있다.

문제는 라임 사태가 끝이 아니라 앞으로도 투자자 피해가 줄줄이 이어질 수 있다는 점이다. 뇌관 1순위로 꼽히는 것이 해외 부동산이다. 국내 금융회사들은 저금리 시대의 고금리 대안이라며 해외 부동산에 앞다퉈 투자해왔다. 해외 부동산 펀드 잔액은 2015년 말 11조2279억 원에서 2020년 3월 말 56조372억 원으로 5배로 불었다.

하지만 투자 경쟁이 심해지면서 부실한 자산에도 투자한다는 우려가 끊이지 않았다. 게다가 올해 들어 신종 코로나바이러스 감염증(코로나19)이라는 복병까지 만나 손실 가능성에 대한 위기감이 커지고 있다. 일본의 한 자산운용사 대표는 “지난해 한국 금융회사들이 상가, 비즈니스호텔 등 일본 부동산에도 많이 투자했다”며 “코로나19 영향 등으로 임대료 삭감 요구 등이 이어지고 있어 투자 수익을 얻기가 쉽지 않을 것”이라고 내다봤다.

연이은 사고에 금융회사에 대한 신뢰는 바닥에 떨어진 상태다. 1월 금융위원회가 전국 성인 1045명을 대상으로 진행해 발표한 ‘금융소비자 보호 국민인식 조사’에 따르면 금융회사의 윤리의식이 충분한지를 묻는 질문에 ‘충분하지 않다’고 응답한 사람이 73.9%였다. 금융회사와 투자에 대한 불신이 깊어지다 보니 시중의 자금이 투자생태계를 통해 기업으로 흘러가는 것이 아니라 현금성 자산에 묶여 있다는 분석이 나온다. 최근 투자에 나선 이들도 금융회사에 돈을 맡기기보다는 ‘동학개미’를 자처하며 ‘나 홀로 투자’를 감행하고 있다.

금융감독당국은 강력한 제재의 칼을 꺼내며 금융회사들이 사태의 주범임을 부각시키기 바쁜 모습이다. 이에 대해 금융회사들은 부족했던 리스크 관리 책임은 인정하면서도 억울함을 호소하기도 한다. 당국이 2015년 사모펀드 관련 진입 규제와 통제장치를 대거 풀어주는 등 사모펀드 육성을 강조하면서도 소비자보호 등 사후관리에는 손을 놓고 있었다는 지적이 나온다.

정부와 금융당국이 금융을 가계와 기업을 지원하기 위한 수단 정도로만 인식해 규제의 틀 안에 가둬둔 탓에 한국 금융이 취약해졌다는 분석도 많다. 익명을 요청한 한 금융회사 간부는 “최고경영자(CEO) 인사에서부터 모든 걸 개입하는 금융당국의 눈치를 안 볼 수 없고, 각종 정책금융에 동원되는 현실에서 진짜 실력을 키울 여력이 없다”고 말했다.

전문가들은 이번 사태를 계기로 한국 금융 시스템을 뿌리부터 점검해봐야 한다고 강조한다. 금융회사-당국-소비자 등 한국 금융시장 전체가 달라져야 ‘제2의 라임사태’를 막고, 한국 금융시장이 바로 설 수 있다는 것이다.

일단 금융회사의 내부통제 및 인센티브 체계 개편이 최우선 과제로 꼽힌다. 안동현 서울대 경제학부 교수는 “프라이빗뱅커(PB) 관리가 어떻게 이뤄졌기에 한 지점에서 라임 펀드를 ‘조’ 단위로 팔 수 있었는지 의문”이라며 “금융회사들이 인센티브 체계와 PB 관리체계를 재정비할 책임이 있다”고 강조했다.

장윤정 yunjung@donga.com·김형민·김동혁 기자

한국금융 달라져야 산다 >

구독

이런 구독물도 추천합니다!

-

인터뷰

구독

-

전승훈 기자의 아트로드

구독

-

양종구의 100세 시대 건강법

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![계엄 비선 설계자 노상원은 ‘안산 보살’… 또 무속 코드[횡설수설/송평인]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130694609.3.thumb.jpg)

댓글 0