임대수입 年 2000만원 이하도 내달 1일까지 소득세 신고해야

올해부터 월세와 전세금 등 임대소득에 대한 과세가 본격화하며 연 2000만 원 이하 임대소득자도 소득세를 내야 한다. 12일 국세청에 따르면 주택임대소득자는 다음 달 1일까지 홈택스 등을 이용해 소득세를 신고해야 한다. 임대소득별로 내야 되는 세금은 얼마인지, 주의해야 할 사항은 무엇인지 Q&A로 정리했다.

―2주택자인데 둘 다 전세를 주고 있다. 임대소득세를 내야 하나.

“1주택자와 2주택자는 월세 수입에 대해서만 세금을 물린다. 전세금은 과세 대상에 포함되지 않는다. 보증금과 월세를 함께 받는 반전세일 경우에도 월세만 과세 대상이다. 가령 보증금 1억 원, 월세 50만 원이라면 50만 원만 임대소득으로 여긴다. 다만 3주택자는 모두 전세를 놓더라도 보증금과 전세금을 합한 금액에서 3억 원 초과분을 월세 수익으로 환산(간주임대료)해 임대소득을 계산한다.

“보증금에서 3억 원을 뺀 금액의 60%에 이자율(2.1%)을 곱해서 계산한다. 가령 보증금 합이 5억 원이라면 여기에서 3억 원을 뺀 2억 원의 60%인 1억2000만 원이 과세 대상이며 여기에 2.1%를 곱한 252만 원이 간주임대료다.”

―1주택자는 세금을 안 내도 되나.

―연 2000만 원 이하 임대소득이 있다면 모두 세금을 내야 하나.

“아니다. 필요경비와 공제금액 등을 빼면 내야 할 세금이 없을 수도 있다. 가령 근로소득이 없고 연 임대소득이 1000만 원(월 83만3000원)인 집주인이 세무서와 지방자치단체에 임대사업자로 등록하고 임대료의 연 증가율이 5% 이하라면 필요경비 60%(600만 원), 공제 400만 원을 적용받아 세금을 내야 할 돈이 ‘0원’이 된다. 다만 임대주택으로 등록하지 않았을 경우 필요경비 50%, 공제 200만 원만 적용받아 세금을 일부 내야 한다.”

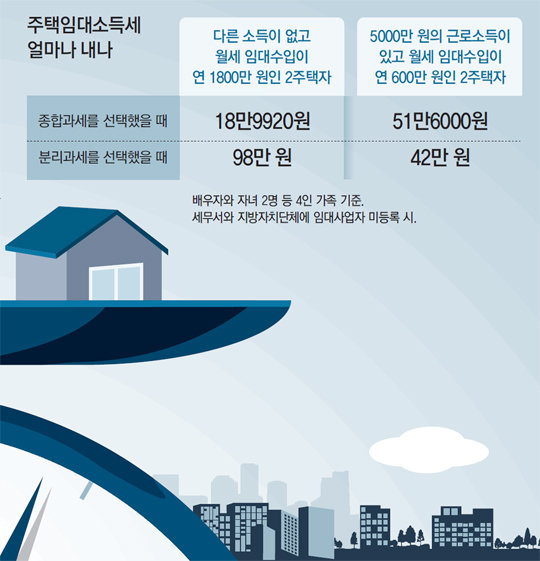

―분리과세(14%)와 종합과세(6∼42%) 중 어느 쪽을 선택해야 하나.

“임대소득 2000만 원 초과는 종합과세만 가능하다. 2000만 원 이하는 분리과세와 종합과세 중 하나를 고를 수 있다. 무엇이 본인에게 유리한지 알아보려면 홈택스에 접속해 예상 세액을 확인해보면 된다. 보통 임대소득 외에 다른 소득이 없다면 종합과세가 유리하고 근로·사업소득 등 다른 소득이 많다면 분리과세를 선택하는 게 좋다. 실수로 선택을 잘못했다면 신고 뒤 5년까지 과세 방법을 바꿔달라고 요청해 많이 낸 세금을 환급받을 수 있다.”

“보증금 전체에서 3억 원을 뺀 12억 원의 60%에 이자율(2.1%)을 적용한 1512만 원이 간주임대료다. 이 경우 종합과세하면 9만732원, 분리과세하면 77만8400원을 내야 해 종합과세로 신고하는 게 유리하다.”

―보증금은 없고 월세 임대수입만 연 1800만 원인 은퇴 임대소득자다. 세금은 얼마일까.

“세무서와 지자체에 임대사업자로 등록하지 않으면 종합과세 시 18만9920원, 분리과세 시 98만 원을 낸다. 임대사업자로 등록하면 세금이 낮아져 종합과세를 선택하면 11만1944원, 분리과세라면 31만3600원만 내면 된다.”

세종=송충현 기자 balgun@donga.com

-

- 좋아요

- 2개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![세수 펑크 메운 ‘유리 지갑’… 되짚어야 할 ‘넓은 세원’ 원칙[광화문에서/박희창]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/131058810.1.thumb.jpg)

![[사설]조지호 “尹, 의원 체포 6번 닦달”… “호수 위 달그림자”가 말이 되나](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/131058709.1.thumb.jpg)

댓글 1

추천 많은 댓글

2020-05-13 08:32:01

머야?? 그럼 고액임대 소득올리면서 세금도 언냇다는거야?? 도둑놈들 과거10년치 소급해서 몽조리받아내라