[한국금융 달라져야 산다]<3> 금융 감독체계 근본적 개선을

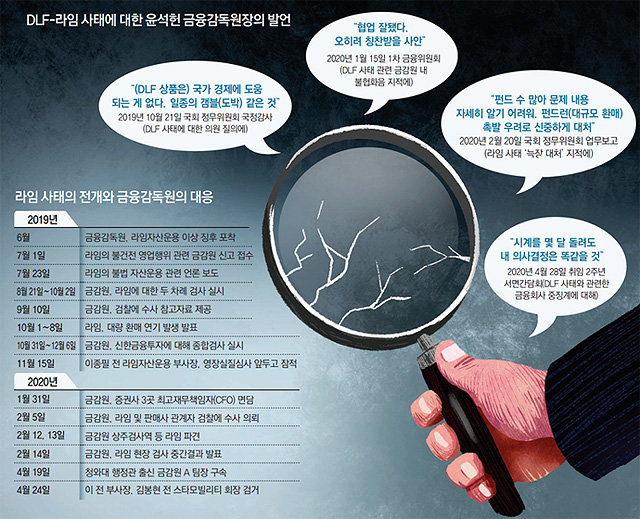

“오히려 칭찬을 받아야 할 사안이다.”

올해 1월 윤석헌 금융감독원장은 대규모 원금손실 피해를 불러온 해외금리 연계 파생결합펀드(DLF) 사태와 관련한 금감원의 대응에 대해 이같이 말했다. DLF 사태 검사 당시 자본시장과 은행 부서 간의 소통 문제 등을 설명하며 유기적으로 조치가 잘 이뤄졌다고 평가한 것이다.

하지만 윤 원장의 자평과 반대로 시장과 소비자의 반응은 싸늘하다. 라임펀드 환매 중단 사태와 DLF 사태 등으로 조 단위 투자손실이 발생한 데 대해 감독기관인 금감원의 책임을 피할 수 없다는 것이다. 이번 기회에 사전에 예방·감독하기보단 일이 터지면 사후 제재에만 신경 쓰는 후진적 감독체계를 근본적으로 개선해야 한다는 지적도 나온다.

○ ‘뒷북’ 대처에 손실 키운 감독당국

금감원이 라임자산운용에 대해 본격적인 검사에 돌입한 것은 지난해 8월. 하지만 금감원은 이보다 1년 5개월 앞선 2018년 3월에 이미 라임운용에 대한 부정거래 제보를 받은 것으로 알려졌다. 당시 라임운용은 한 회사의 400억 원 규모 전환사채(CB)를 보유하고 있었는데, 이 회사가 상장폐지 실질심사에 들어가자 CB를 액면가에 한 투자자에게 팔았다.

상장폐지 대상 기업의 CB를 액면가에 넘긴 것을 두고 금융업계에선 CB를 산 곳이 거래 조건으로 인센티브를 받기로 했거나 라임운용과 사실상 동일인일 수 있다는 의혹을 내놨다. 부정거래일 수 있다는 의심이다. 하지만 금감원은 별다른 조치를 하지 않았다. 금융투자업계 관계자는 “금감원에서 인력 부족 등을 거론하며 검사에 들어가지 않았고 (제보 내용을) 대수롭지 않게 여겼다”고 했다.

금감원이 눈을 감은 사이 라임운용 측의 불법행위는 눈덩이처럼 커져 갔다. 결국 라임운용 펀드 1조7000억 원은 환매 중단됐고 라임운용 사모펀드 운용 규모는 6조 원에서 2조 원으로 쪼그라들었다. 금감원은 뒤늦게 지난해 8월 라임운용에 대한 조사에 착수해 반년이 지난 올해 2월에야 중간 조사 결과를 내놨다.

○ ‘엄벌’보다 ‘예방’에 집중해야

불완전판매 논란이 된 DLF 사태 역시 금감원이 사전 예방조치만 제대로 했다면 막을 수 있었다는 지적이 나온다. 사태가 불거지기 전인 2018년 6월 금감원은 각 은행을 대상으로 파생결합상품 판매 실태를 점검하는 암행점검(미스터리쇼핑)을 실시했다.

결과는 참담했다. 하나은행과 우리은행은 금감원 점검 결과 각각 100점 만점에 38.2점(저조 등급)과 62.4점(미흡)을 맞았다. 하지만 금감원은 한 차례 지도공문을 발송하고 실무자 간담회를 개최하는 등 소극적 대처로 마무리했다. 지난해 바로 이 두 은행에서 DLF 사태가 터졌다. 금감원은 그제야 은행에 날 선 칼을 꺼내들었다. 두 은행에 역대 최대 규모의 과태료를 부과하고, 당시 은행장이었던 손태승 우리금융 회장과 함영주 하나금융 부회장에게도 중징계를 내렸다.

금감원의 뒤늦은 징계에 대해 금융투자업계에선 ‘호미로 막을 것을 가래로 막는 격’이라는 비판이 나온다. 은행 측의 불완전판매 책임도 피할 수 없지만, 암행점검 결과에 대해 적절한 조치를 취했다면 사태가 지금처럼 번지지 않았을 거란 지적이다. 이에 대해 윤 원장은 지난해 10월 국회 정무위원회 국정감사에 출석해 “모든 금융회사의 행적을 밀착 관리하는 것은 인적 한계가 있어 실질적으로 어렵다”고 해명했다.

금융권에선 금융사고가 터진 후에야 뒷수습에 나서는 금감원의 관행이 변해야 한다고 입을 모은다. 김소영 서울대 경제학부 교수는 “사후 제재를 강화하는 방식으론 빠르게 변하는 금융산업에 대응할 수 없다”며 “금융회사에 대한 내부통제에 집중해 사고를 미리부터 막아야 한다”고 했다.

김형민 기자 kalssam35@donga.com

김형민 기자 kalssam35@donga.com

한국금융 달라져야 산다 >

구독

이런 구독물도 추천합니다!

-

베스트 닥터의 베스트 건강법

구독

-

동아광장

구독

-

인터뷰

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0