지분 36% 매각가 최고 1조 전망

성사땐 건설기계 최대기업 도약

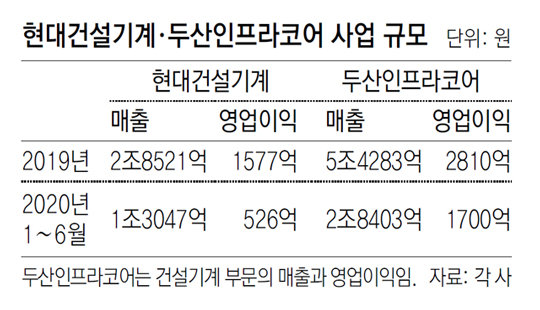

현대중공업그룹이 두산인프라코어 인수를 위한 예비입찰에 참여했다. 인수가 성사되면 국내 건설기계 분야 최대 기업으로 도약한다.

현대중공업그룹의 지주사인 현대중공업지주는 28일 “두산인프라코어 매각 우선협상대상자 선정을 위한 예비입찰에 응해 제안서를 제출했다”고 밝혔다. 지난달까지 “의향이 없다”며 인수설을 부인했지만, 최근 KDB산업은행의 투자전문 자회사인 KDB인베스트먼트(KDBI)와 함께 참여하기로 하고 이날 예비입찰 신청서를 제출했다.

현대중공업그룹 외에 사모펀드인 MBK파트너스도 인수전에 참여한 것으로 전해졌다. 최근 두산그룹이 현재 진행 중인 두산인프라코어차이나(DICC)의 소송 결과에 따른 우발채무 7000여억 원을 떠안기로 하면서 인수 부담이 줄자 예상 밖의 선전을 한 걸로 보인다. 이번 매각 대상은 두산중공업이 보유한 두산인프라코어 지분 36.27%로 매각가는 8000억∼1조 원 수준이다. 두산인프라코어의 자회사 두산밥캣은 이번 매각에선 제외돼 두산그룹에 남는다.

서형석 skytree08@donga.com·강유현 기자

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![패딩 샀는데 구더기 스멀스멀…“이거 누구 책임?” [e글e글]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130736012.3.thumb.jpg)

댓글 0