코로나 이전보다 ELS 50% 상승… 더 넣기엔 상환조건 좋지 않은 편

시장변동 커 단기 상품 노려볼만… 올해 공모주는 8조원 수준 전망

펀드 이용땐 증거금 부담 덜 수도

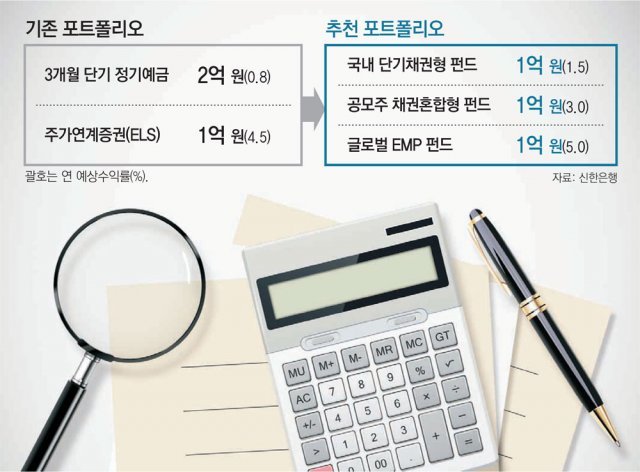

A. 지난해 신종 코로나바이러스 감염증(코로나19) 여파로 글로벌 주식시장은 전례 없는 급등락을 경험했다. 지난해 말 글로벌 증시는 각국 정부의 공격적인 경기 부양책과 백신 개발에 대한 기대감, 초저금리 상황 등이 이어지며 연일 상승세를 보였다. 하지만 최근 들어 단기 급등에 대한 부담과 미국 국채 금리 상승 등의 영향으로 조정을 보이는 추세다.

ELS의 기초자산인 국내외 주가지수는 대부분 코로나19 이전보다 50% 이상 상승했다. ELS는 코스피200지수, 미국 스탠더드앤드푸어스(S&P) 500지수, 홍콩항셍중국기업지수(HSCEI), 유로스톡스50지수 가운데 주요 지수 2, 3개를 기초자산으로 한다. ELS에 더 투자하기엔 기초자산 가격이 높고 상환 구조도 나빠졌다. 초고위험 ELS는 주로 3년 만기, 6개월 조기상환 조건으로 발행되는데 임의로 중도 해지할 경우 환매 수수료가 발생하고 만기 때까지 상환 조건을 충족하지 못하면 원금 손실도 발생할 수 있다.

두 번째로 공모주에 투자하는 펀드를 추천한다. 작년부터 시작된 공모주 열풍은 올해도 계속될 것으로 예상된다. SK바이오사이언스, 카카오뱅크, LG에너지솔루션 등 대어급 기업을 비롯해 기업공개(IPO)가 예정된 기업이 120∼140개에 이른다. 공모금액도 역대급인 8조 원 수준이 될 것으로 전망된다.

공모주 채권혼합형 펀드는 단기 우량채 비중을 90% 수준으로 유지하면서 공모주 청약을 통해 공모주 비중을 10% 이내로 조절해 운용하는 펀드다. 인기 있는 IPO가 있을 때마다 매번 다른 증권사 계좌를 개설해 50%의 청약증거금를 납부하는 것은 번거롭다. 경쟁률 또한 워낙 높아 쉽사리 참여하기가 힘들다. 하지만 공모주 펀드로 투자하면 청약 증거금을 내거나 개별 증권사 계좌를 개설할 필요가 없어 편리하다.

마지막으로 다양한 글로벌 상장지수펀드(ETF)를 활용해 투자하는 EMP(ETF Managed Portfolio) 펀드에 일부 자산을 편입하는 것도 방법이다. EMP 펀드는 이미 분산투자 효과가 있는 ETF들을 기반으로 포트폴리오를 구성하기 때문에 분산투자 효과가 극대화된다는 장점이 있다. 반복되는 위기와 저성장 국면에서 단일자산 투자의 위험이 커진 만큼 수익률 극대화보다는 안정적이고 지속적인 수익을 추구하는 자산배분펀드를 눈여겨보는 게 좋다.

정원희 신한PWM이촌동센터 팀장

머니 컨설팅 >

구독

이런 구독물도 추천합니다!

-

광화문에서

구독

-

글로벌 현장을 가다

구독

-

횡설수설

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[머니 컨설팅]공모주 참여 번거롭다면 펀드로 해결을](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2021/03/15/105893637.1.jpg)

댓글 0