퇴직연금, 무관심하면 배신한다[조은아의 하루 5분 금퇴공부]

- 동아일보

-

입력 2021년 3월 23일 16시 35분

공유하기

글자크기 설정

| 하루하루 바삐 살아가는 우리들. 은퇴를 대비하기 쉽지가 않습니다. 하지만 신종 코로나바이러스 감염증(코로나19)처럼 언제 위기가 찾아올지 모릅니다. 우리의 은퇴도 예고 없이 닥칠 수 있는 일입니다. 안타깝게도 우리의 노후는 부모세대보다 가난하기 쉽다고 합니다. 저성장, 저금리 시대가 닥쳤기 때문이죠. 임금도 잘 오르질 않는데, 그나마 있는 자산도 불리기 쉽지 않습니다. 이런 팍팍한 환경에서 풍요로운 ‘금(金)퇴’를 누리는 이들도 있습니다. 이들은 금퇴를 맞으려면 연금 운용도, 투자도, 소비도, 위험관리도 달라져야 한다고 말합니다. 바쁜 독자들을 위한 금퇴 준비법을 제 저서 ‘지금 당장 금퇴 공부’ 내용을 토대로 소개합니다. 궁금한 점은 achim@donga.com으로 보내주세요. |

몇 년 전 한 대학 후배가 입사 10년차쯤 됐을 때 퇴사하며 말했습니다. “퇴직금이 생각보다 너무 적어 놀랐다”면서 말입니다. 그녀는 인생 ‘리셋’에 앞서 퇴직금으로 해외여행을 떠나려던 중이었습니다. 하지만 퇴직금이 예상보다 적어 여행을 갈 수 있을지 난감해 했습니다.

우린 퇴직할 때 받는 퇴직금에 얼마나 관심을 갖고 있을까요. 당장 신경 쓸 일이 너무 많아 무심하기가 쉽습니다. 하지만 퇴직연금 운용 수익률을 살펴보면 너무 쥐꼬리만해 놀랄 수 있습니다. 금융감독원에 따르면 퇴직연금은 최근 5년간 수익률의 연간 평균치가 1.76%라고 하네요. 한 푼이 아쉬울 노후를 생각하면 너무 부족하죠. 든든한 노후를 위해선 퇴직연금을 제대로 알고 기민한 전략을 세워야 합니다. ‘퇴직연금의 ABC’를 두 차례에 걸쳐 소개합니다.

● 퇴직연금은 언제 받을 수 있나요?

퇴직연금제도란 근로자가 퇴직할 때 연금이나 일시금으로 퇴직급여를 받을 수 있는 제도입니다. 직장에 1년 이상 다니면 퇴직할 때 받을 수 있도록 법에 정해져 있죠. 연금 형태로는 만 55세가 되어야 받을 수 있습니다. 근로자가 1명 이상인 사업장에선 퇴직금제도나 퇴직연금제도 중 하나는 시행해야 합니다.

● 돈 묻어두고 나중에 찾자…DB형

퇴직연금은 크게 3가지로 나뉩니다. 확정급여형(DB·Defined Benefit)은 회사가 퇴직급여 재원을 금융회사에 맡겨 운용합니다. 근로자는 퇴직할 때 근무기간, 평균임금에 따라 이미 정해진 급여를 받습니다. 운용성과는 회사에 돌아갑니다. 근로자들이 운용하는 게 아니니 근로자로선 안정적으로 느낄 수 있죠. 회사는 손실이 나면 그 부담을 떠안아야 하니 보통 보수적으로 운용하는 편입니다. 그래서 수익률이 비교적 낮기도 합니다. 금융감독원에 따르면 2019년 말 기준 가입자 대다수(62.4%)가 이 유형을 택했다고 합니다.

● 내가 직접 퇴직금 관리한다…DC형

확정기여형(DC·Defined Contribution)은 근로자 스스로 책임지고 적립금을 운용합니다. 재원은 회사가 냅니다. 재원은 매년 근로자 연간 임금총액의 12분의 1 이상으로 정해져 있습니다. 가입자 스스로 운용회사, 운용방식을 선택해야 하니 수시로 신경을 써야 합니다. 내 선택에 따라 수익률이 달라지니 말이죠. DC형 가입자는 전체의 26.1%였습니다.

얼마 전에 정년이 가까워진 직장 선배들을 만났는데, 단연 퇴직연금이 화제였습니다. 임금피크제 도입을 몇 년 앞 둔 한 선배는 DB형을 DC형으로 서둘러 바꿨다고 하시더군요. 임금피크제가 임박했다면 서둘러야 할 이유가 있습니다. 임금피크제가 시작되면 임금이 줄어드니 퇴직급여도 쪼그라들기 때문이죠.

임금피크제가 시작되면 임금이 줄어서 퇴직급여도 감소한다? 이게 무슨 말일까요. 우리가 퇴직 때 받는 퇴직급여를 산정하는 방법을 살펴봅시다. 퇴직급여는 퇴직일 이전 3개월간의 평균임금을 기준으로 계산합니다. 이 기간에 평균임금이 많아야 퇴직급여도 많이 받게 됩니다. 그런데 임금피크제가 시작되면 평균임금은 임금피크제 전보다 줄어듭니다. 자연스럽게 퇴직급여도 줄어들겠죠. 하지만 임금피크제가 시행되기 전 퇴직급여를 정산하면 임금이 줄기 전 수준을 기준으로 급여를 산정 받으니 더 나은 것이죠. 퇴직급여를 이렇게 정산하고 그 이후의 급여는 DC형으로 옮겨 굴리면 수익을 높일 수 있답니다. 다만 회사에 따라서 임금피크제가 도입돼도 DB형으로 퇴직급여액을 줄이지 않게 설계하는 곳도 있어요. 가입자들은 이런 규정이 있는지 확인해볼 필요가 있습니다.

● 세액공제 혜택 보자…IRP

개인형 퇴직연금제도(IRP·Individual Retirement Pension)는 이직이나 퇴직 때 받는 퇴직급여를 한꺼번에 넣을 수 있습니다. 물론 이직이나 퇴직 시점이 아니어도 IRP에 가입할 수 있어요. IRP는 세액공제 혜택이 매력적입니다. 퇴직연금 가입자의 11.5%만 IRP를 선택했지만 최근 적립금이 늘고 있다고 하네요.

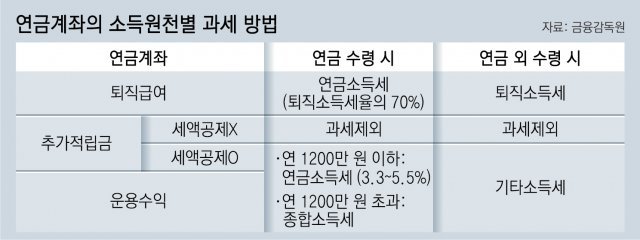

IRP의 특징은 운용기간에 생긴 수익에 붙는 세금을 퇴직급여를 돌려받을 때 떼인다는 점입니다. 이를 ‘과세이연’이라 합니다. 가입자로선 세금을 나중에 내니 굴릴 수 있는 돈 덩이를 키울 수 있겠죠.

개인적으로 붓는 돈에 대해선 세액공제 혜택이 있습니다. IRP는 연간 1800만 원까지 적립할 수 있습니다. 세액공제 혜택은 급여 수준에 따라 달라요. 연봉 5500만 원 이하인 가입자라면 700만 원까지 최대 16.5%의 세액공제를 받을 수 있죠. 연금저축이 따로 있다면 연금저축과 IRP를 합해 700만 원까지 세액공제를 받습니다. 최대 납입액 700만 원을 부으면 115만5000원을 돌려받는 식입니다. IRP는 다음 글에서 좀더 자세히 다뤄보도록 하겠습니다.

조은아 기자 achim@donga.com

조은아의 하루 5분 금퇴공부 >

구독

이런 구독물도 추천합니다!

-

e글e글

구독

-

포토 에세이

구독

-

청계천 옆 사진관

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![퇴직연금, 내가 직접 굴리려면 어떻게?[조은아의 하루 5분 금퇴공부]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2021/03/29/106139497.1.jpg)

댓글 0