○ 해외증시 상장 역외ETF

○ 국내증시 상장 해외ETF

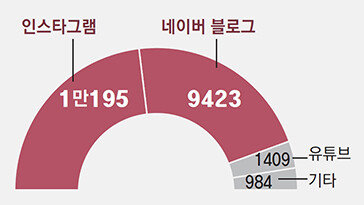

A. 신종 코로나바이러스 감염증(코로나19) 사태 이후 ‘서학 개미’라는 말이 등장할 만큼 해외 주식 투자에 대한 관심이 커졌다. A 씨처럼 ETF를 활용해 간접투자를 하는 사람도 늘었다. 적은 금액으로 다양한 해외 주식에 분산투자할 수 있고 증시에 상장돼 있어 편리하게 거래할 수 있다는 게 장점이다.

문제는 세금이다. ETF에서 발생하는 수익은 크게 매매 차익과 분배금으로 나눌 수 있다. 분배금은 주식 배당금과 유사하다. ETF가 보유한 주식과 채권 등에서 발생한 배당과 이자를 투자자에게 나눠 주는 것이다.

예를 들어 역외 ETF 2개에서 각각 1000만 원의 이익과 250만 원의 손실을 입었다고 하자. 이들 손익을 통산하면 750만 원이 되고 여기서 기본공제를 빼면 500만 원이 남는다. 500만 원에 22% 세율을 적용하면 납부해야 할 양도세는 110만 원이 된다. 역외 ETF 분배금의 경우 배당소득으로 보고 15.4% 세율로 과세한다.

국내 증시에 상장된 해외 ETF는 매매 차익과 분배금을 모두 배당소득으로 보고 과세한다. 원천징수세율은 15.4%다. 이때 매매 차익에는 보유기간 과세를 적용한다. ETF 매입 시점부터 매도 시점까지 발생한 차익에 세금을 매기는 것이다. ETF를 매수해 3년간 보유한 뒤 매도했다면 3년 동안 발생한 매매 차익을 매도하는 연도의 배당소득으로 간주한다.

매매 이익과 손실을 통산하지 않는다는 점도 역외 ETF와 다르다. 가령 국내에 상장된 해외 ETF 2개를 올해 매도해 각각 1000만 원의 이익과 500만 원의 손실을 봤다고 하자. 손실 500만 원은 감안하지 않고 1000만 원 이익에만 과세하는 식이다.

국내에 상장된 해외 ETF에 투자하면서 세금을 아끼려면 개인종합자산관리계좌(ISA)나 연금계좌를 이용하는 게 좋다. 손익 통산을 통한 세제 혜택을 받을 수 있기 때문이다. ISA와 연금계좌는 계좌 내에서 발생한 금융상품의 이익과 손실을 통산한 다음 과세 대상 소득을 산출하기 때문에 절세 효과가 크다.

이 밖에도 ISA는 3년 의무 가입 기간이 지나면 비과세 및 분리과세 혜택이 주어져 금융소득종합과세 걱정을 덜 수 있다. 연금계좌에서 발생한 운용 수익은 이를 인출할 때까지 과세하지 않는다는 것도 장점이다. 해외 ETF에 대한 운용 수익을 55세 이후에 연금으로 수령하면 낮은 세율(3.3∼5.5%)의 연금소득세가 부과된다.

김동엽 미래에셋은퇴연구소 상무

머니 컨설팅 >

구독

이런 구독물도 추천합니다!

-

프리미엄뷰

구독

-

유레카 모멘트

구독

-

정용관 칼럼

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[머니 컨설팅]일반분양 줄이면 재건축 부담금 낮출수 있어](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2021/04/26/106623685.1.jpg)

![“의대생 복귀 마지노선은 이달 28일, 선배 의사들도 이젠 복귀 독려해야”[월요 초대석]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/131218501.1.thumb.jpg)

댓글 0