국내 금융권을 속속들이 들여다보고 감독하는 금융당국의 고위 공무원들은 어떻게 돈을 모을까? 금융위원회를 출입할 때 궁금했던 점입니다. 이들은 합법의 틀 안에서도 돈을 잘 굴리고 있을 거라고 생각했습니다. 고위공직자 재산 현황을 보니 답이 있었습니다. 당국자들은 상장지수펀드(ETF)를 많이 활용하고 있었습니다. 아무래도 주식에 직접 투자하려면 내부 통제를 위한 규정에 따라 보고해야 하고 여론 눈치도 봐야하니 ETF를 선호하는 측면이 있을 것입니다. 그런데 그런 이유를 떠나서 기본적으로 ETF는 수익률이 높은 편입니다.

ETF는 ‘기준가격’에 사고팔아야 제대로 거래한 것으로 볼 수 있습니다. 기준가격은 ETF의 순자산총액을 발행된 좌수로 나눈 값이에요. 이 좌당 순자산가치(NAV·Net Asset Value)를 기준가격이라고 부릅니다.

ETF의 장점은 주식에 비해 비교적 안전하다는 점입니다. ETF는 분산 투자를 할 수 있어 안정적으로 알려져 있어요. 물론 ETF 중에서도 투자자산과 전략에 따라 각기 안전도가 다르니 옥석을 따져봐야 합니다.

Q. ETF에 투자할 때 증권사를 어떻게 고를까요.

A. 상장지수펀드(ETF)를 운용하는 방법은 크게 주식위탁계좌, 개인종합자산관리계좌인 ISA, 개인형퇴직연금인 IRP가 있습니다. 투자 성향에 따라 선택하시면 되겠어요. 중장기적으로 투자해보려는 분들은 IRP로 ETF를 굴리시면 됩니다. 세금혜택이 있고, 연금계좌란 특성상 중도해지 조건이 까다로우니까요. 단기나 중기로 투자한다면 ISA를 이용하시는 게 좋겠습니다. ISA는 증권사들이 원래 관리 보수를 받았어요. 하지만 요즘엔 삼성증권 등에서 중개형 ISA는 수수료를 안 받습니다. 내 호흡을 제대로 모르겠다면, 주식위탁계좌에서 투자하시면 되겠죠. 주식계좌에선 기본적으로 수수료가 연금계좌보다 더 나옵니다. 수수료가 무료인 곳도 있으니 찾아서 고르면 좋겠습니다.

Q. 초보 투자자들에게 ETF를 추천해주세요.

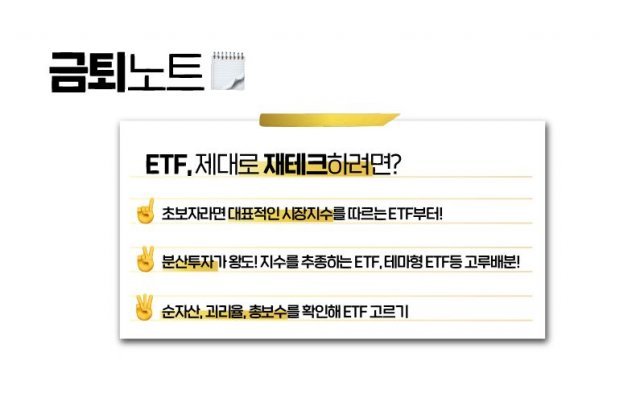

A. 처음에는 안정적으로 대표지수 중심으로 시작해보세요. ‘코스피200’, ‘S&P 500’, ‘나스닥100’ 등에 투자하는 ETF부터 하면 좋겠습니다. 대표지수인 만큼 수익이 안정적인 편이니까요. 그리고 시장을 공부하기에 좋습니다. ‘지수가 이래서 이렇게 움직이는구나’라고 깨달으며 시장을 읽는 공부를 하게 되시는 거죠. 그러고 나선 테마형이나 섹터형을 해보시는 게 좋겠습니다.

Q. 테마형ETF에 투자하고 싶은데 어느 분야가 유망할까요?

Q. 국내 상장 나스닥100 ETF도 여럿인데 어떻게 고르나요?

A. 국내상장 ETF 가운데 ‘나스닥’ 단어가 들어간 것만도 20여 개죠. 종목명과 기초지수를 정확히 확인해보셔야 합니다. ‘나스닥100’을 고르고 싶은데 잘못하면 ‘나스닥바이오’, ‘나스닥헬스케어’, ‘나스닥IT’ 등을 고르게 될 수 있거든요. 수익률이 각각 다르니까 잘 확인해보세요. 나스닥100 기초지수가 현물이냐, 선물이냐에 따라서도 수익률이 차이날 수 있으니 잘 확인해보시길 바랍니다. 퇴직연금계좌의 경우엔 선물 ETF에 투자할 수 없기 때문입니다. 이 외에 환헤지 여부도 확인하세요. 환헤지가 되는 건 ‘H’ 표시가 돼 있습니다.

Q. 같은 지수를 따르는 ETF라도 순자산, 가격이 다 다른데 어떻게 고르죠?

A. 일단 ETF는 순자산이 많으면 안정적인 편이에요. 몸집이 클수록 거래량이 많으니 가격 안정성이 비교적 높고 믿을 만 한 거죠. 또 ‘괴리율’이 낮은 걸 골라야 해요. 괴리율이란 순자산가치와 시장가격의 차이입니다. 여기에서 순자산가치란 기준가격의 개념이에요. 순자산총액을 발행주식 수로 나눠 산출합니다. 이런 지표들은 한국거래서 홈페이지에서 확인하실 수 있습니다. 또 벤치마크가 같고 거래량도 비슷한 ETF를 두고 고민이라면, 총보수가 낮은 걸 선택하면 됩니다. 총보수는 운용사가 운용의 대가로 알아서 떼어 가는 것인데 ETF 가격에 이미 반영돼 있습니다.

조은아 기자의 금퇴공부 >

구독

이런 구독물도 추천합니다!

-

오늘의 운세

구독

-

정용관 칼럼

구독

-

정세연의 음식처방

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[조은아 기자의 금퇴공부]청년은 연금저축, 중장년은 IRP](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2021/11/22/110387489.1.jpg)

댓글 0