전문가 추천 포트폴리오 유리… 글로벌 자금 몰려 美시장 매력적

ESG-전기차 등 테마 눈여겨봐야… ‘위험 분산’ 유럽증시 펀드도 권장

채권투자도 일정 비중 유지해야

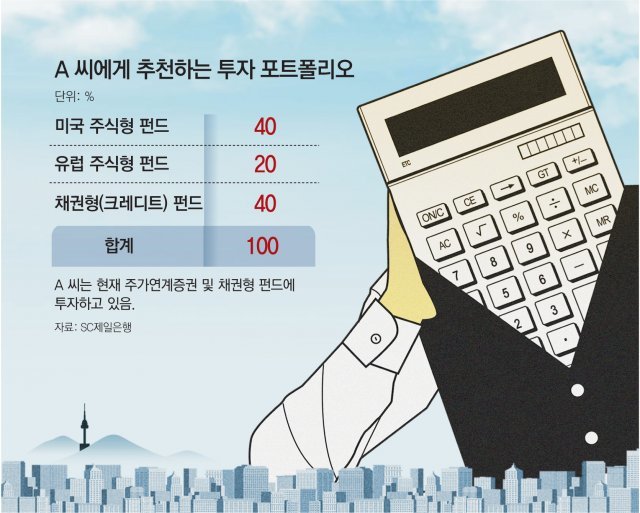

A. 신종 코로나바이러스 감염증(코로나19) 백신 효과로 회복세를 보이던 글로벌 경제는 오미크론 변이 확산, 금리 인상 이슈 등으로 상승세가 꺾인 모습이다. 예전처럼 어떤 종목에 투자해도 ‘중간은 가는’ 흐름은 나타나지 않을 것으로 보인다. 따라서 개인이 직접 투자하기보다는 전문가에게 맡겨 다양하게 분산 투자가 가능한 주식형 펀드에 투자하길 추천한다. 이때 참고할 사항은 다음과 같다.

우선 미국 시장이 여전히 매력적이라는 것이다. 금리 상승에도 미국 기업들은 양호한 실적을 보일 것으로 예상된다. 국제통화기금(IMF)이 전망한 미국의 내년 경제성장률은 5.2%로 다른 신흥국(5.1%)에 밀리지 않는다. 조 바이든 행정부의 인프라 법안 통과, 기업들의 설비투자는 향후 미국의 성장을 견인하는 동력이 될 것이다. 또 미국 퇴직연금의 70% 이상이 주식에 투자되고 있고 글로벌 자금도 미국으로 몰리고 있어 미 증시가 쉽게 하락하지 않을 것이라는 점도 호재다.

한 가지 유의할 점은 미국 주식으로만 포트폴리오를 짜는 것을 경계해야 한다는 점이다. 내년 금리 인상에 따라 미국 시장의 변동성이 커질 수 있기 때문이다. 미국 증시가 부진한 흐름을 보이는 상황에도 대비해야 한다.

위험 분산용으로 유럽 증시에 투자하는 펀드도 권장한다. 올해 유럽 증시는 미국 증시와 비교하면 투자자들의 눈길을 끌지 못했다. 그러나 수익률은 미국 증시와 비교해 크게 뒤지지 않는다. 유럽 기업들의 주가가 미국보다 상대적으로 저평가돼 있고 유럽중앙은행의 통화정책이 미국보다 완화적이라는 점도 긍정적이다. 금리 상승에 따른 주가 하락이 미국보다 덜할 수 있다는 얘기다.

또 여행업을 비롯한 서비스업 의존도가 높은 유럽의 경제구조를 고려할 때 오미크론 변이가 안정되고 위드 코로나가 본격화되면 유럽 증시가 상승세를 보일 것으로 전망된다. 가령 남유럽 국가들이 해외여행을 재개할 경우 이에 따른 상승효과가 나타날 수도 있다.

앞서 언급한 것들을 바탕으로 주식형 펀드 포트폴리오를 구성해 좋은 투자 기회로 삼길 바란다.

머니 컨설팅 >

구독

이런 구독물도 추천합니다!

-

영감 한 스푼

구독

-

기고

구독

-

이은화의 미술시간

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[머니 컨설팅]일시 퇴직금 뒤 연금 들어도 세금환급 外](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2022/01/03/111077255.1.jpg)

![[오늘과 내일/박형준]동업의 마법](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130522355.1.thumb.jpg)

댓글 0