시가총액이 100조원에 달할 것으로 예상되는 ‘IPO(기업공개) 초대어’ LG에너지솔루션(LG엔솔)이 18일과 19일 이틀간 일반투자자 공모주 청약을 받는다.

균등배정을 노리는 투자자들은 많아야 2~3주를 배정받을 것으로 관측되지만 상장 후 추가 상승여력이 30% 이상 될 것이라는 기대감에 일반 청약자들이 크게 몰릴 것으로 보인다. 중복청약이 되지 않기 때문에 가족을 동원해 계좌를 터서 한주라도 더 받으려는 투자자들이 이번에도 크게 늘어난 것으로 나타났다.

일반투자자들은 주식 커뮤니티에서 지난해 SK바이오사이언스를 필두로 대형 IPO 공모주 청약 노하우 등을 공유하는 모습이다. 경쟁률이 가장 낮은 증권사를 막판까지 기다리면서 ‘눈치작전’을 펼쳐야 한다는 경험담도 나온다.

◇7개 증권사 일반 공모주 청약 스타트…막판까지 눈치작전 치열 예상

세계적인 전기차 배터리업체인 LG엔솔의 일반 공모주 청약 물량은 전체 공모주의 25%인 1062만5000주다. 신주 모집 850만주와 구주매출(LG화학) 212만5000주로 나뉜다. 그중 최소증거금(10주)만 넣으면 모든 청약자에게 공모주를 똑같이 배분하는 ‘균등배정’이 50%, 청약증거금이 많을수록 더 많은 공모주를 배분하는 ‘비례배정’이 50%다.

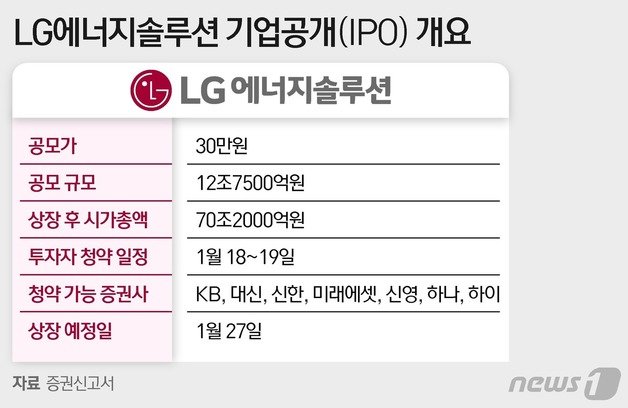

공모가는 희망 범위(밴드) 최상단인 30만원(액면가 500원)으로 확정됐기 때문에 균등배정을 받을 수 있는 최소증거금은 150만원(10주)이다. 증거금은 주문금액의 절반이다.

공동 대표주관사인 KB증권을 비롯해 대신증권, 신한금융투자, 미래에셋증권, 신영증권, 하나금융투자, 하이투자증권 등 총 7개 증권사에서 청약할 수 있다.

◇수익률 바닥친 개미, 공모주 ‘군침’…“따상 안가도 30% 알짜수익”

윤혁진 SK증권 연구원은 “LG엔솔의 적정 시총을 100조원으로 제시한다. 지난 2021년 EV/EBITDA(기업 시장가치를 세전 영업이익으로 나눈 값)의 43배 수준”이라면서 “경쟁사 CATL이 80배, 삼성SDI가 20배 수준인 점을 고려했다”고 설명했다.

한승재 DB금융투자 연구원도 “LG엔솔 공모가는 경쟁사 CATL에 비해 47% 할인된 수준인데, 상대적으로 할인율이 높기 때문에 IPO 이후 공모가 대비 주가 상승 여력이 충분할 것으로 기대한다”면서 “경쟁사 대비 30% 할인해도 시가총액은 78조원, 20% 할인을 하면 89조원 수준”이라고 내다봤다.

◇균등배정은 대신·신한…비례배정은 KB가 유리

균등배정의 경우 배정물량이 많지만 계좌수도 많은 대표주관사 등 대형 증권사보다는 물량을 어느 정도 확보하면서도 계좌수는 상대적으로 적은 중형 증권사를 공략하는 편이 유리할 수 있다.

대표주관사 KB증권의 경우 일반청약 물량이 486만9792주(22%)로 가장 많기 때문에 청약자도 그만큼 많이 몰릴 가능성이 높다. 이에 비해 공동주관사 대신증권과 신한금융투자는 각각 223만4896주(11%)를 배정받아 물량은 넉넉하면서 상대적으로 KB증권보다 계좌수가 적어 공모주를 1주라도 더 받기에 유리하다는 게 증권가의 견해다.

지난해 11월3일 상장한 카카오페이의 경우 대표주관사 삼성증권 청약자들에겐 1인당 2~3주가 돌아갔지만 공동주관사 대신증권 청약자들은 3~4주를 받을 수 있었다.

그렇다고 배정물량이 적을수록 무조건 유리한 것은 아니다. 인수회사로 참여한 대형 증권사 미래에셋증권은 22만1354주(1%)의 물량을 확보했는데, 가입고객이 워낙 많아 경쟁률이 크게 치솟을 가능성이 높고 이럴 경우 ‘0주 배정’ 사태를 피하기 어려울 전망이다. 0주 배정은 청약자들을 무작위 추첨해 1주씩만 배정하고 나머지 청약자들은 공모주를 받지 못하는 상황을 말한다. 하나금융투자도 미래에셋증권만큼의 경쟁률은 아니지만 계좌수가 많아 경쟁이 치열할 것으로 보인다.

신영증권과 하이투자증권은 인수회사 중에서 상대적으로 유리할 수 있지만 절대 물량 자체가 적기 때문에 공모주 청약을 낙관하기는 쉽지 않다.

비례배정에 참여한 고액자산가라면 물량이 가장 많은 KB증권을 선택하는 것이 조금 더 유리할 수 있다.

비례배정의 경우 KB증권의 청약 한도는 16만2000주로 가장 많다. 대신증권이 12만주, 신한금융투자가 8만1000주, 하이투자증권이 2만2000주, 미래에셋증권과 하나금융투자가 1만1000주, 신영증권 7300주 순이다.

비례배정은 자산가가 원하는 물량을 신청하고 증거금을 넣는 것이기 때문에 ‘최소증거금’의 개념은 없지만 1억원을 기준으로(1억500만원) 5~6주 정도를 받는다고 가정하면 약 1800만~2000만원당 1주를 받을 수 있다는 것이 업계 분석이다.

(서울=뉴스1)

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0