은행들 금리 상승기에 접어들자 예금은 찔끔, 대출금리는 껑충 올려

예대금리 1.86%P차… 이자 장사 비판… 신용대출 30대 “年100만원 늘어”

尹 공약한 ‘예대금리차 공시제’ 주목… 금융그룹들, 비판 여론에 “분기 배당”

5대 금융그룹이 1분기(1∼3월) 순이익 5조 원을 넘기며 분기 기준 역대 최대 실적을 냈다. 은행들이 시장금리 상승에 편승해 재빠르게 대출 금리를 끌어올린 영향이 크다. 다만 올해 가계대출이 3개월 연속 줄어들자 최근 대출 금리를 소폭 내리며 숨고르기에 들어갔다. 금리 인상기에 ‘영끌족’(영혼까지 끌어모아 투자)의 시름이 깊어지는데, 금융회사가 ‘이자 장사’를 했다는 비판이 거세지자 금융그룹들은 분기 배당과 자사주 소각 등 주주환원 정책을 잇달아 발표했다.

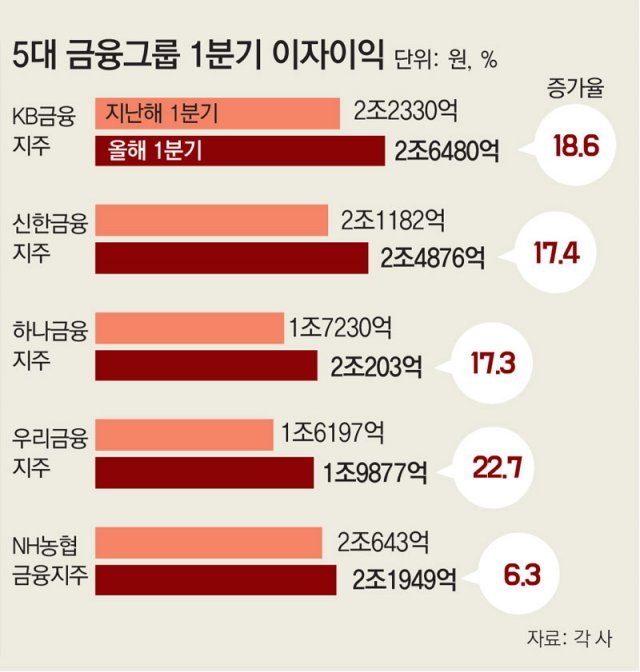

○ 5대 금융그룹 이자이익 11조 원

KB금융은 1조4531억 원으로 가장 많은 순익을 내 ‘리딩 뱅크’ 지위를 수성했다. 2위인 신한금융(1조4004억 원)과는 527억 원의 차이였다.

특히 5대 금융그룹의 이자이익은 11조3385억 원으로 지난해 1분기 총합(9조7582억 원)보다 16.2% 증가했다. 대출 금리의 기준이 되는 코픽스(COFIX·자금조달비용지수)가 1.72%(신규 취급액 기준)로 2019년 6월(1.78%) 이후 2년 9개월 만에 최고로 오르는 등 시장 금리가 오르자 은행들이 발 빠르게 대출 금리를 올렸기 때문이다. 주식, 가상자산, 부동산 등 자산 가치가 하락하자 예적금으로 돈이 몰리는 ‘머니 무브’가 일어나면서 은행들의 자금 조달 비용은 줄었다.

○ 벌어지는 예대마진, 공시 현실화되나

이에 윤석열 대통령 당선인이 공약한 은행권의 ‘예대금리 차(예금 금리와 대출 금리의 차이) 주기적 공시 제도’ 도입이 현실화할 수 있다는 전망이 나온다. 은행들이 매달 금리 차를 비교 공시하게 되면 경쟁을 촉발할 수 있다는 취지다. 이정희 중앙대 경제학부 교수는 “대출 상품과 차주의 신용도에 따라 대출 금리가 달리 책정되기 때문에 공시의 실효성을 높일 방안을 고민해야 한다”고 지적했다.

금융지주들은 시장의 비판이 나오자 주주환원 정책을 발표했다. KB금융지주는 올해부터 분기 배당을 정례화하기로 의결하고 1분기 배당금을 보통주 1주당 500원으로 결정했다. 신한금융지주는 1분기 배당금을 보통주 1주당 400원으로 결정했다. 하나금융지주는 1500억 원 규모의 자사주 소각을 결의했다. 자사주 소각은 2005년 지주 설립 이후 처음이다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0